Дата публикации: 13.01.2021 10:48

Внимание! Расчет 6-НДФЛ за 2020 год будет

сдаваться по старой форме, а с отчетности

за I квартал

2021 года нужно подавать расчет 6-НДФЛ

по новой форме.

При представлении годового Расчета

6-НДФЛ за 2021 год нужно будет сдавать справку о доходах и суммах налога физлица

(сейчас это 2-НДФЛ).

В приложении к приказу, утвержденному ФНС, есть и форма справки о

доходах, которую выдают работникам.

Новый Расчет

6-НДФЛ состоит:

— из титульного

листа;

— раздела 1

«Данные об обязательствах налогового агента»;

— раздела 2

«Расчет исчисленных, удержанных и перечисленных суммах НДФЛ»;

— приложения N 1

«Справка о доходах и суммах налогов физлица».

В титульном

листе изменили названия полей:

— «Отчетный

период (код)» — вместо «Период

представления (код)»;

— «Календарный

год» — вместо «Налоговый

период (год)».

Управление

акцентирует внимание налогоплательщиков, что в новом Расчете 6-НДФЛ разделы

1 и 2

поменялись местами: в разделе 1 нужно будет отражать информацию о сроках

перечисления НДФЛ и сумме налога, а в разделе 2 — обобщенную информацию. Просим

налогоплательщиков быть внимательными при заполнении Расчета, так как нередки

случаи, когда вместо количества физических лиц, получивших доход, указывается

сумма начисленного дохода, что приводит к искажению сведений, указанных в

отчете и может повлечь штрафные санкции.

Из новшеств

можно выделить следующие:

— в обоих

разделах нужно отражать КБК (поле 010

раздела 1 и поле 105

раздела 2);

— в обобщенных

показателях необходимо указывать суммы дохода, начисленных по трудовым

договорам (поле 112)

и по ГПД (поле 113),

а также излишне удержанную сумму налога (поле 180);

— в разделе 1 отражают

только срок перечисления налога и его сумму (поля 021

и 022),

а вот дату фактического получения дохода, дату удержания налога и сумму

фактически полученного дохода приводить не надо;

— отдельные поля

раздела 1 отведены для того, чтобы отражать суммы НДФЛ, возращенные в последние

3 месяца отчетного периода, с расшифровкой по датам возврата.

В завершение

напоминаем сроки представления Расчета 6-НДФЛ:

01.03.2021 –

срок представления годового Расчета 6-НДФЛ за 2020г. (представляется по старой

форме);

30.04.2021 —

срок представления Расчета 6-НДФЛ за 1 квартал 2021г. (представляется по новой

форме);

30.07.2021 —

срок представления Расчета 6-НДФЛ за 1 полугодие 2021г.;

01.11.2021 —

срок представления Расчета 6-НДФЛ за 9 месяцев 2021г. (30.10 – выходной);

01.03.2022 — срок представления Расчета 6-НДФЛ за 2021г. (представляется

вместе с приложением N 1 «Справка о доходах и суммах налогов физлица»).

Дата публикации: 19.11.2021

В соответствии с пунктом 7 статьи 80 части первой Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 1998, № 31, ст. 3824; 2020, № 48, ст. 7627) и статьей 230 части второй Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 2000, № 32, ст. 3340; 2021, № 27, ст. 5133), на основании подпункта 5.9.37 пункта 5 Положения о Федеральной налоговой службе, утвержденного постановлением Правительства Российской Федерации от 30.09.2004 № 506 «Об утверждении Положения о Федеральной налоговой службе» (Собрание законодательства Российской Федерации, 2004, № 40, ст. 3961; 2015, № 15, ст. 2286), в целях приведения нормативных правовых актов ФНС России в соответствие с положениями главы 23 «Налог на доходы физических лиц» части второй Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 2000, № 32, ст. 3340; 2021, № 27, ст. 5133), в связи с принятием Федерального закона от 17.02.2021 № 8-ФЗ «О внесении изменений в главы 23 и 25 части второй Налогового кодекса Российской Федерации» (Собрание законодательства Российской Федерации, 2021, № 8, ст. 1198) приказываю:

1.1. Приложение № 1 «Форма расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ)» изложить в редакции согласно приложению № 1 к настоящему приказу;

1.2. В приложение № 2 «Порядок заполнения и представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ)» внести изменения согласно приложению № 2 к настоящему приказу;

1.3. В приложение № 3 «Формат представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), в электронной форме» внести изменения согласно приложению № 3 к настоящему приказу;

1.4. В приложение № 4 «Форма справки о полученных физическим лицом доходах и удержанных суммах налога на доходы физических лиц «Справка о доходах и суммах налога физического лица» внести изменения согласно приложению № 4 к настоящему приказу.

Руководитель Федеральнойналоговой службыД.В.Егоров

Прикрепленные документы

↑К началу страницы

Дата публикации: 25.02.2021 10:03

Расчет сумм НДФЛ исчисленных и удержанных налоговым агентом по форме 6-НДФЛ за 2021 год, состоит из:

— титульный лист;

— раздела 1 «Данные об обязательствах налогового агента»;

— раздела 2 «Расчет исчисленных, удержанных и перечисленных сумм НДФЛ»;

— приложение № 1 «Справка о доходах и суммах налогов физлица».

В титульном листе изменены названия полей:

— «Отчетный период (код)» — вместо «Период представления (код)»;

— «Календарный год» — вместо «Налоговый период (год)».

В разделе 1 нужно будет отражать информацию о сроках перечисления НДФЛ и сумме налога, а в разделе 2 — обобщенную информацию.

Новое в форме 6-НДФЛ:

— в обоих разделах нужно отражать КБК (поле 010 раздела 1 и поле 105 раздела 2);

— в обобщенных показателях необходимо указывать суммы дохода, начисленных по трудовым договорам (поле 112) и по ГПД (поле 113), а также излишне удержанную сумму налога (поле 180);

— в разделе 1 отражают только срок перечисления налога и его сумму (поля 021 и 022), а вот дату фактического получения дохода, дату удержания налога и сумму фактически полученного дохода приводить не надо;

— отдельные поля раздела 1 отведены для того, чтобы отражать суммы НДФЛ, возращенные в последние 3 месяца отчетного периода, с расшифровкой по датам возврата.

По сравнению с действующей отчетностью имеются изменения:

— больше не будет полей с информацией о налоговом агенте. Это логично, поскольку все сведения должны отражаться на титульном листе расчета 6-НДФЛ;

— вместо поля «Сумма налога, не удержанная налоговым агентом» вводят отдельный раздел 4 «Сумма дохода, с которого не удержан налог налоговым агентом и сумма неудержанного налога»;

— в разделе 3, который касается вычетов, будет сразу несколько полей для сведений об уведомлениях от инспекций;

— в приложении убирают поле «Отчетный год».

Обращаем внимание на порядок уточнения сведений. Если требуется внести изменения в расчет, уточненный документ нужно представлять без приложений, т.е. без справок о доходах и суммах налогов физического лица. Если необходимо скорректировать сведения в справках, предоставить требуется весь расчет.

Отдельным приложением к приказу представлена форма справки о доходах физлица и суммах НДФЛ, которую налоговый агент выдает по требованию, например, работника. Она не отличается от действующей.

6-НДФЛ за 1 квартал 2021 г. предоставляют не позднее 30.04.2021 по новой форме, за 2020 г. — по старой форме не позднее 1 марта 2021.

2-НДФЛ отменена с отчетности за 2021 г. — сведения из справки включены в годовой 6-НДФЛ. 2-НДФЛ за 2020 г. предоставляется не позднее 1 марта 2021.

НДФЛ с доходов, превышающих 5 млн руб., в 2021 г. надо считать по ставке 15% (ст. 224 НК РФ).

Титульный лист

В титульном листе отражаются сведения о налоговом агенте.

В соответствующих полях отражаются ИНН и КПП (при наличии) налогового агента.

Крупнейшие налогоплательщики указывают ИНН и КПП согласно свидетельству о постановке на учет российской организации в налоговом органе по месту нахождения (5 и 6 разряд КПП — «01»).

В поле «Номер корректировки» в первичном расчете автоматически проставляется «0», в уточненном за соответствующий период необходимо указать номер корректировки (например, «1», «2» и т. д.). При этом должна обеспечиваться сквозная нумерация.

Не допускается указание номера корректировки в уточненном расчете без ранее принятого первичного расчета.

В поле «Налоговый период» автоматически указывается календарный год и код отчетного периода, за который представляется расчет.

В поле «Представляется в госорган» отражается код налогового органа, в который подается расчет. Он выбирается из справочника. По умолчанию в поле автоматически проставляется код, который был указан при регистрации клиента в системе.

В поле «Место нахождения (учета)» выбирается код места представления расчета налоговым агентом из соответствующего справочника. Так, агенты, являющиеся юридическими лицами, выбирают код «214», ИП – «120» и т.д.

Крупнейшие налогоплательщики также выбирают код «214», что соответствует постановке на учет в налоговом органе по месту их нахождения.

В поле «ОКТМО» указывается ОКТМО муниципального образования. Данный код выбирается из соответствующего классификатора. Узнать свой код ОКТМО можно с помощью электронного сервиса ФНС «Федеральная информационная адресная система» (http://nalog.ru, раздел «Все сервисы»).

В поле «Реорганизация, ликвидация» из соответствующего справочника выбирается код формы реорганизации (ликвидации) или лишения полномочий (закрытия) обособленного подразделения.

В поле «ИНН/КПП реорганизованной организации» указываются ИНН и КПП, которые были присвоены организации до ее реорганизации либо до закрытия обособленного подразделения.

При заполнении поля «Телефон» автоматически отражается номер телефона налогового агента, указанный при регистрации.

В разделе титульного листа также отражается сведения о подписанте расчета:

- Руководитель — если документ представлен налоговым агентом;

- Уполномоченный представитель — если документ подан представителем налогового агента. При этом указывается наименование представителя и реквизиты документа, подтверждающего его полномочия.

Раздел 1. Данные об обязательствах налогового агента

В разделе 1 отражаются сведения об удержанном (возвращенном) налоге, срок перечисления (возврата) которого наступает в последние три месяца отчетного периода.

По строке 010 указывается КБК налога.

По строке 020 отражается обобщенная по всем физическим лицам сумма налога, подлежащая перечислению за последние три месяца отчетного периода. При этом она должна соответствовать сумме значений строк 021-024:

стр. 020 = стр. 021 + стр. 022 + стр. 023

стр. 020 = стр. 021 + стр. 022 + стр. 023 + стр. 024

По строке 021 указывается сумма исчисленного и удержанного агентом налога, подлежащая перечислению по первому сроку, т.е.:

- за 1 квартал — за период с 1 по 22 января;

- за полугодие — за период с 23 марта по 22 апреля;

- за 9 месяцев — за период с 23 июня по 22 июля;

- за год — за период с 23 сентября по 22 октября.

По строке 022 отражается сумма исчисленного и удержанного агентом налога, подлежащая перечислению по второму сроку, т.е.:

- за 1 квартал — за период с 23 января по 22 февраля;

- за полугодие — за период с 23 апреля по 22 мая;

- за 9 месяцев — за период с 23 июля по 22 августа;

- за год — за период с 23 октября по 22 ноября.

По строке 023 отражается сумма исчисленного и удержанного агентом налога, подлежащая перечислению по третьему сроку, т.е.:

- за 1 квартал — за период с 23 февраля по 22 марта;

- за полугодие — за период с 23 мая по 22 июня;

- за 9 месяцев — за период с 23 августа по 22 сентября;

- за год — за период с 23 ноября по 22 декабря.

По строке 024 указывается сумма исчисленного и удержанного налога по четвертому сроку за период с 23 по 31 декабря, подлежащая перечислению не позднее последнего рабочего дня календарного года.

При составлении расчета за 1 квартал, полугодие и 9 месяцев строка 024 не заполняется.

По строке 030 отражается общая сумма налога, возвращенная налоговым агентом физическим лицам за последние три месяца отчетного периода.

По строке 031 указывается дата возврата налога.

Возврат излишне удержанной суммы налога должен быть произведен налоговым агентом в течение трех месяцев со дня получения от работника заявления.

По строке 032 указывается сумма налога, возвращенная налоговым агентом в срок, отраженный по строке 031.

Сумма значений всех строк 032 должна соответствовать значению строки 030, т.е.:

стр. 030 = ∑ стр. 032

Раздел 2. Расчет исчисленных, удержанных и перечисленных сумм НДФЛ

В разделе 2 указываются обобщенные по всем физическим лицам суммы начисленного и фактически полученного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей ставке.

Если налоговый агент выплачивал физическим лицам доходы, облагаемые по разным ставкам налога, раздел 2 заполняется отдельно для каждой налоговой ставки.

В поле «Ставка» указывается соответствующая ставка налога.

По строке 105 указывается КБК налога.

По строке 110 отражается общая сумма дохода, начисленная по всем физическим лицам нарастающим итогом с начала налогового периода.

В строках 111-115 приводится расшифровка начисленного дохода по видам выплат:

По строке 120 отражается количество физических лиц, которым начислен облагаемый доход в течение соответствующего отчетного периода (1 квартал, полугодие, 9 месяцев и год).

В случае увольнения и приема на работу в течение одного налогового периода одного и того же физического лица, его считают только один раз.

По строке 121 из общего количества лиц, отраженных по строке 120, указывается количество ВКС, получивших доход по трудовым договорам и ГПД.

По строке 130 отражается нарастающим итогом общая сумма налоговых вычетов, уменьшающих налогооблагаемый доход, указанный в строке 110. В сумме налоговых вычетов также указывают другие суммы, которые уменьшают налоговую базу, и необлагаемые суммы, если доходы освобождены от налога в определенных пределах (например, материальная помощь в размере 4000 руб.).

Если сумма вычета окажется больше суммы дохода, то вычет указывается в размере, не превышающем доход.

По строке 140 отражается обобщенная по всем физическим лицам сумма исчисленного налога нарастающим итогом с начала года.

По строке 141 отражается сумма исчисленного налога с выплаченных дивидендов по всем физлицам с начала года. При этом исчисление суммы налога по каждому налогоплательщику осуществляется отдельно в отношении каждой выплаты дохода.

По строке 142 отражается обобщенная по всем ВКС сумма исчисленного налога нарастающим итогом с начала года.

По строке 150 указывается сумма фиксированных авансовых платежей, которые заплатил иностранец при получении патента. На эту сумму налоговый агент может уменьшить сумму исчисленного налога при наличии соответствующих документов (заявление от сотрудника, уведомление из ИФНС, квитанции об уплате фиксированных платежей).

По строке 155 отражается сумма налога на прибыль, удержанная в отношении дивидендов, полученных российской организацией, и подлежащая зачету при определении суммы налога по доходам от долевого участия в этой организации.

По строке 160 указывается сумма удержанного налога, исчисленная нарастающим итогом с начала налогового периода.

По строке 170 отражается сумма налога, которую налоговому агенту невозможно удержать (например, при натуральной оплате труда при отсутствии денежных выплат). В эту сумму не включают налог с зарплаты, которая будет выплачена в следующем отчетном периоде.

По строке 180 отражается сумма налога, излишне удержанная налоговым агентом.

По строке 190 указывается сумма налога, возвращенная налоговым агентом (например, в случае излишнего удержания налога из доходов работника).

Приложение 1. Справка о доходах и суммах налога физического лица

Справка подлежит заполнению при составлении расчета за налоговый период — календарный год.

Заполнение справки начинают с добавления физического лица по кнопке «+Сотрудник».

Далее указывается уникальный порядковый номер справки, присваиваемый налоговым агентом.

В поле «Номер корректировки» в первичной справке автоматически отражается «00».

В корректирующей справке необходимо указать номер корректировки (например, «01», «02» и т. д.). При ее заполнении указывается номер ранее представленной справки.

При заполнении аннулирующей справки автоматически указывается код «99» и номер первичной справки. Эта справка оформляется в том случае, если нужно аннулировать показатели в ранее представленной справке.

При представлении корректирующей либо аннулирующей справки правопреемником налогового агента в поле «Номер справки» указывается номер ранее представленной справки налоговым агентом.

Раздел 1. Данные о физическом лице — получателе дохода

В этом разделе приводятся сведения о физическом лице.

В поле «ИНН» указывается ИНН физического лица, подтверждающий постановку данного лица на налоговый учет. При отсутствии у налогоплательщика ИНН данное поле не заполняется. В то же время узнать ИНН можно на сайте ФНС России (http://nalog.ru) в разделе «Сервисы/ Сведения об ИНН физического лица».

В соответствующих полях указывается фамилия, имя и отчество (при наличии) физического лица без сокращений, как в паспорте. Употребление латинских букв допускается только для иностранцев.

В поле «Статус налогоплательщика» указывается код статуса:

- «1» — для налоговых резидентов (для россиян и сотрудников из стран ЕАЭС);

- «2» — для нерезидентов;

- «3» — для нерезидентов — высококвалифицированных специалистов;

- «4» — для переселенцев, проживающих за рубежом;

- «5» — для беженцев-нерезидентов;

- «6» — для сотрудников-иностранцев, которые работают на основании патента;

- «7» — для налоговых резидентов — высококвалифицированных специалистов.

Далее указывается дата рождения физического лица.

В поле «Гражданство (код страны)» из соответствующего справочника выбирается код страны постоянного проживания сотрудника.

Если у лица отсутствует гражданство, то указывается код страны, которая выдала документ, удостоверяющий личность.

В поле «Код документа, удостоверяющего личность» выбирается код вида документа в соответствии со справочником и указывается его серия и номер.

Раздел 2. Общие суммы дохода и налога по итогам налогового периода

В разделе 2 отражаются итоговые данные, рассчитанные на основе сведений из раздела 3 и приложения к справке.

Данный раздел заполняется отдельно для каждой налоговой ставки.

В отдельном поле указывается КБК налога.

В поле «Общая сумма дохода» автоматически рассчитывается величина начисленного и фактически полученного физическим лицом дохода по итогам налогового периода. Для этого суммируются все доходы, отраженные в приложении к справке. При этом доходы не уменьшаются на налоговые вычеты, указанные в разделе 3 и приложении к справке.

В поле «Налоговая база» автоматически рассчитывается величина налоговой базы, с которой исчислен налог. Для этого из показателя, отраженного в поле «Общая сумма дохода» вычитаются все налоговые вычеты, отраженные в разделе 3 и приложении к справке.

Если сумма вычетов, указанных в разделе 3 и приложении к справке, превышает общую сумму дохода, в поле «Налоговая база» указывается ноль.

В поле «Сумма налога исчисленная» автоматически рассчитывается сумма налога как произведение налоговой базы и ставки.

В поле «Сумма налога удержанная» указывается сумма налога, фактически удержанная с доходов физического лица.

Поле «Сумма фиксированных авансовых платежей» заполняется, если налог с иностранца, работающего по патенту, был уменьшен на сумму уплаченных им авансовых платежей.

В поле «Сумма налога на прибыль организаций, подлежащая зачету» указывается сумма налога на прибыль, удержанная в отношении дивидендов, полученных российской организацией, и подлежащая зачету при определении суммы налога в отношении доходов от долевого участия в этой организации.

В поле «Сумма налога перечисленная» указывается общая сумма перечисленного за год налога.

В поле «Сумма налога, излишне удержанная налоговым агентом» автоматически рассчитывается сумма налога, излишне удержанная и не возвращенная налоговым агентом, а также сумма переплаты по налогу, которая образовалась в связи с изменением налогового статуса физического лица.

Раздел 3. Стандартные, социальные и имущественные налоговые вычеты

Раздел заполняется в том случае, если физическое лицо имеет право на налоговые вычеты и получает их у налогового агента.

Если налоговый агент представляет физическому лицу стандартные, социальные и имущественные налоговые вычеты, то отразить их в данном разделе можно, указав в соответствующих полях коды и суммы вычетов.

Если налоговый агент предоставлял физическому лицу налоговые вычеты на основании уведомлений, то заполняются данные подраздела «Уведомление, подтверждающее право на вычет».

В поле «Код вида уведомления» выбирается соответствующий код вычета, а также указываются номер и дата выдачи уведомления, код налогового органа, выдавшего его.

Раздел 4. Сумма дохода, с которого не удержан налог налоговым агентом, и сумма неудержанного налога

В данном разделе указываются следующие сведения:

- сумма дохода, с которого налоговый агент не удержал налог в налоговом периоде;

- исчисленная сумма налога, которую налоговый агент не удержал в налоговом периоде.

Приложение. Сведения о доходах и соответствующих вычетах по месяцам налогового периода

В приложении к справке указываются ежемесячные суммы начисленных и полученных физическим лицом в денежной и натуральной формах доходов и соответствующих вычетов.

Стандартные, социальные и имущественные налоговые вычеты в приложении не отражаются.

Для того, чтобы заполнить приложение, необходимо указать следующие сведения:

- месяц, за который был начислен и фактически получен доход;

- код дохода из соответствующего справочника: сумма дохода по выбранному коду;код и сумма вычета по тем видам доходов, в отношении которых предусмотрены соответствующие вычеты, или которые подлежат налогообложению не в полном размере (например, подарки, материальная помощь и др.).

- сумма дохода по выбранному коду;

- код и сумма вычета по тем видам доходов, в отношении которых предусмотрены соответствующие вычеты, или которые подлежат налогообложению не в полном размере (например, подарки, материальная помощь и др.).

С 1 квартала 2021 года организации и ИП с наемными работниками должны отчитываться по форме 6-НДФЛ, которая включает в себя справки 2-НДФЛ (приказ ФНС № ЕД-7-11/753 от 15.10.2020).

Раздел «2-НДФЛ» заполняется в отчете за год или при реорганизации или ликвидации компании.

Срок сдачи

- За первый квартал, полугодие, девять месяцев — не позднее последнего числа месяца, следующего за отчетным периодом. Например, за 1 квартал 2021 — не позднее 30 апреля 2021.

- За год — не позднее 1 марта следующего года.

Ответственность за несданную отчетность

- За задержку более чем на 20 дней — приостановление операций по счетам в банке (п. 3.2 ст. 76 НК РФ).

- За нарушение сроков — штраф 1 000 ₽ за каждый месяц просрочки (п. 1.2 ст. 126 НК РФ).

- За предоставление недостоверных сведений — 500 ₽ за каждый документ (п. 1 ст. 126.1 НК РФ).

Как сформировать

- В разделе «Отчетность/Налоговая» или «Учет/Отчетность/Налоговая» (в зависимости от конфигурации) нажмите «+ Создать» и выберите форму «6-НДФЛ (со справками 2-НДФЛ)», КНД 1151100.

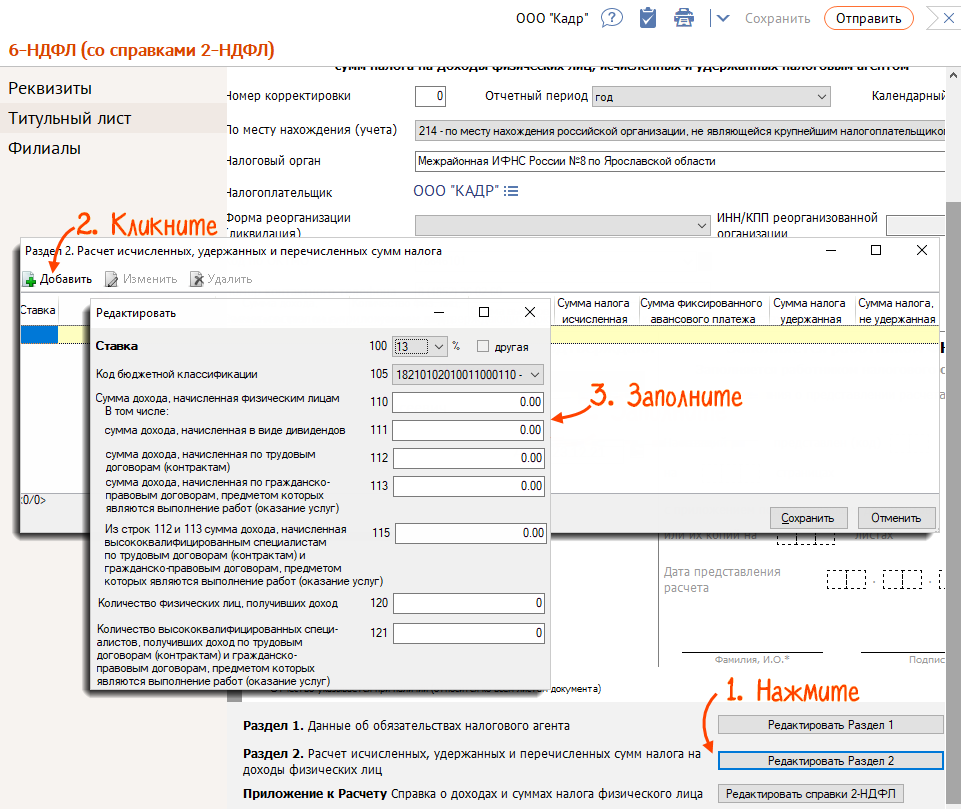

- Выберите организацию. В разделе 1 нажмите и заполните данные не нарастающим итогом за последние три месяца.

- В разделе 2 проверьте ставку налога, заполните суммы дохода и налога нарастающим итогом с начала года. Доходы, освобождаемые от НДФЛ, указывать не нужно. Если доходы облагаются по разным ставкам, заполните данные по каждой из них. Чтобы создать дополнительные разделы, нажмите «+ Раздел».

- Заполните справки 2-НДФЛ, если отчет сдается за год. Перейдите в раздел «2-НДФЛ» и добавьте сотрудника. Проверьте реквизиты сотрудника и его статус налогоплательщика.В поле «Ставка» нажмите и выберите ставку налога. Если доходы сотрудника облагаются по разным ставкам, добавьте несколько записей.По каждой ставке налога заполните суммы доходов и налогов по месяцам и укажите вычеты, если есть. Добавьте и заполните сведения по остальным сотрудникам.

- Перейдите в раздел «2-НДФЛ» и добавьте сотрудника.

- Проверьте реквизиты сотрудника и его статус налогоплательщика.

- В поле «Ставка» нажмите и выберите ставку налога. Если доходы сотрудника облагаются по разным ставкам, добавьте несколько записей.

- По каждой ставке налога заполните суммы доходов и налогов по месяцам и укажите вычеты, если есть.

- Добавьте и заполните сведения по остальным сотрудникам.

- Подробнее о формулах и содержании каждого раздела

- Как распечатать справку по сотруднику

- Нажмите «Проверить». Если ошибок нет, кликните «К отправке». Отчет считается принятым, когда инспекция пришлет извещение о вводе.

Лицензия, права и роли

- В разделе «ФНС» укажите отчетный период, нажмите «Новый отчет» и выберите форму «6-НДФЛ».

- На титульном листе проверьте реквизиты организации.

- Нажмите «Редактировать Раздел 1», затем — «Добавить». В открывшемся окне заполните данные не нарастающим итогом за последние три месяца.

- Перейдите в Раздел 2, проверьте ставку налога, заполните суммы дохода и налога нарастающим итогом с начала года. Доходы, освобождаемые от НДФЛ, указывать не нужно. Если доходы облагаются по разным ставкам, заполните данные по каждой из них.

- Перейдите в online.sbis.ru и заполните справки 2-НДФЛ, если отчет сдается за год.

- Если требуется помощь по заполнению, нажмите «Как заполнить».

- Нажмите «Проверить отчет». Если ошибок не найдено, отправьте документ. Он считается принятым, когда инспекция пришлет извещение о вводе.

Перейдите в Раздел 2, проверьте ставку налога, заполните суммы дохода и налога нарастающим итогом с начала года. Доходы, освобождаемые от НДФЛ, указывать не нужно.

Если доходы облагаются по разным ставкам, заполните данные по каждой из них.

Подробнее о формулах расчета и содержании каждого раздела.

Проверьте отчет кнопкой

и нажмите «Отправить». Он считается принятым, когда инспекция пришлет извещение о вводе.

Нашли неточность? Выделите текст с ошибкой и нажмите ctrl + enter.

Марина Баландина, профессиональный бухгалтер

6-НДФЛ самый непредсказуемый отчет. Мало того, что налог приходится часто платить — каждая уплата должна сойтись с отчетом и правильно встать в программе налоговой. Малейшие нестыковки — и пени обеспечены. Хотите узнать, как сдать 6-НДФЛ с первого раза и без последствий, — читайте статью.

За первый квартал 2021 отчет 6-НДФЛ заполняйте уже по новой форме. Сроки сдачи остались прежними, не уложитесь — будет штраф. Как и раньше, при численности более 10 человек отчет нужно сдавать только в электронном виде.

Разделы 1 и 2 поменялись местами. Теперь в разделе 1 показываем удержанный НДФЛ за последний квартал, а в разделе 2 — обобщенные данные с начала года.

- Заполняем в разрезе КБК. С 2021 введен новый КБК для НДФЛ по ставке 15%: 182 1 01 02080 01 1000 110. По повышенной ставке облагаются доходы свыше 5 млн руб. с начала года. Для налога со всех остальных доходов действует прежний КБК: 182 1 01 02010 01 0000 110. Для каждого КБК нужно заполнить отдельный раздел 1.

- Отражаем только срок перечисления и сумму удержанного НДФЛ. Из отчета убрали дату получения дохода и его сумму, а также дату удержания НДФЛ.В раздел 1 войдут суммы НДФЛ, удержанные в последнем отчетном квартале. Неважно, когда был начислен доход. Например, в раздел 1 за первый квартал 2021 попадет НДФЛ, удержанный с зарплаты за декабрь 2020, выплаченной в январе 2021, но не попадет НДФЛ с зарплаты за март 2021 года, которую выплатили в апреле.Если же зарплату выплатили в последний день отчетного периода, НДФЛ с нее нужно включить в текущий отчет. Например, НДФЛ с зарплаты за март, выданной 31.03.2021, войдет в раздел 1 отчета 6-НДФЛ за первый квартал 2021. Срок перечисления — «01.04.2021».

- Указываем возвращенный НДФЛ. Специальный блок выделен под сумму НДФЛ, которую вы вернули налогоплательщикам в последнем квартале, с разбивкой по датам возврата. Например, если работник принес документы на имущественный вычет в апреле 2021, НДФЛ, удержанный за январь — март, вы должны ему вернуть и отразить возврат в 6-НДФЛ.

Разный принцип заполнения разделов 1 и 2 сохранился и в новой форме 6-НДФЛ. Раздел 2 заполняется по доходам, начисленным за весь отчетный период с начала года. Например, зарплата за март 2021, выплаченная в апреле, попадет в раздел 2 за первый квартал. НДФЛ с мартовской зарплаты нужно отразить по строке «Сумма налога исчисленная». А «Сумма налога удержанная» этот НДФЛ не включает и соответствует сумме налога из раздела 1.

- Заполняем в разрезе КБК и ставок налога. Если у вас есть сотрудники с «обычной» зарплатой, сотрудники-миллионеры и заемщики, то в 6-НДФЛ нужно заполнить три раздела 2 для каждой ставки: 13, 15 и 35%.

- Детализируем начисленные доходы. Теперь из общей суммы доходов нужно выделять не только дивиденды, но и доходы по трудовым договорам и по договорам ГПХ. В совокупности с КБК сразу будет видно, у кого исполнители по договорам ГПХ получают больше 5 млн руб. и как это соотносится с зарплатой работников. Если есть значительные перекосы, будьте готовы пояснить их в налоговой.

Доходы по договорам ГПХ с самозанятыми не включаются в 6-НДФЛ. В этом случае исполнитель сам уплачивает налог на профессиональный доход и вы не являетесь налоговым агентом по НДФЛ.

Новая форма 6-НДФЛ дополнилась приложением «Справка о доходах и суммах налога». По сути это справки 2 НДФЛ, которые раньше сдавали отдельно. Заполнять это приложение нужно только в годовом отчете.

В справке появился раздел 4 для сведений по неудержанному НДФЛ. Благодаря этому больше не потребуется подавать справки 2-НДФЛ с признаком «2» по тем физлицам, у кого вы не удержали налог.

Подключить отчетность с автообновлением

НДФЛ приходится платить чаще, чем другие налоги, поэтому и ошибок в уплате больше:

Получать готовые платежки по НДФЛ прямо из ведомости

Если вы обнаружите ошибки до сдачи 6-НДФЛ, то избежите санкций или отделаетесь минимальными. Но для этого придется сверить отчет, платежки по НДФЛ и выписку из налоговой.

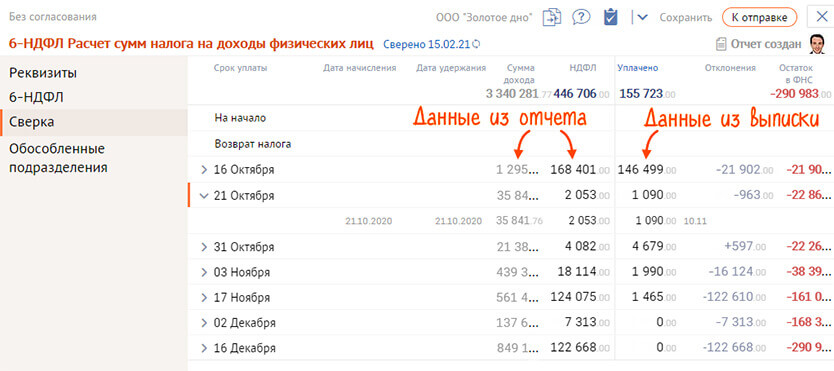

Сервис СБИС «Суперсверка» сопоставит ваш 6-НДФЛ напрямую с данными налоговой инспекции:

- Запустите сверку отчета и выписки операций по расчетам с бюджетом (выписки вы получите автоматически).

- Получите результат — все отклонения в уплате НДФЛ на каждую дату, указанную в отчете.

Недоимку можно перепроверить. Загрузите в СБИС вашу банковскую выписку, программа сверит ее с 6‑НДФЛ. Если в результате такой сверки недоимки не будет, значит, уплаченный налог не встал в выписку налоговой.

Вам останется отработать полученные отклонения:

- Скорректировать 6-НДФЛ, если ошибка в заполнении

- Доплатить «забытый» НДФЛ, чтобы уменьшить сумму пеней

- Выяснить в налоговой, почему в выписку не попал уплаченный НДФЛ. Если дело в ошибочной платежке, как можно скорее отправьте заявление об уточнении платежа.

После этого можно спокойно отправлять 6-НДФЛ, без неприятных сюрпризов.

А еще сервис «Суперсверка» сопоставит РСВ, СЗВ-М и СЗВ-СТАЖ и покажет отклонения в этих отчетах еще до их сдачи в налоговую и Пенсионный фонд. Плательщикам НДС сервис снизит риски доначисления НДС: сопоставит входящий налог с книгами продаж поставщиков.

Подключить все возможности Суперсверки

Расчёт 6-НДФЛ существенно изменился. Теперь в качестве приложения к нему идёт справка о доходах и налогах физлица, которая раньше была самостоятельным документом (2-НДФЛ). Применяется этот бланк уже год, но совсем недавно его вновь обновили. В этой статье мы расскажем, что изменилось и как правильно отражать данные. А также разберём пример заполнения 6-НДФЛ.

Действующая форма

С прошлого года в форму входят сведения, ранее подававшиеся в справке 2-НДФЛ, которая уже отменена. Последние же обновления, вступившие в силу с 2022 года, связаны в основном с изменением порядка исчисления налога с дохода в виде дивидендов. По новым правилам налог на прибыль, удержанный с дивидендов, полученных российской организацией, засчитывается при определении НДФЛ учредителя этой организации. Обновлённый расчёт 6-НДФЛ содержит и другие небольшие изменения. О новшествах мы подробнее расскажем, когда будем рассматривать порядок заполнения документа.

Новая форма по-прежнему состоит из титульного листа, двух разделов и приложения, практически повторяющего бывшую справку 2-НДФЛ, хотя и с некоторыми отличиями. Если отчёт подаётся за квартал, полугодие или 9 месяцев, заполнять нужно только титул, Разделы 1 и 2. Приложение заполняется лишь при представлении 6-НДФЛ за год, а также при ликвидации / прекращении деятельности ИП с работниками.

Как заполнить новую форму 6-НДФЛ

Порядок заполнения 6-НДФЛ (далее Порядок) утверждён тем же приказом, что и сама форма, и содержится в Приложении № 2. Ниже идёт основанная на этих правилах пошаговая инструкция по заполнению каждого раздела этого бланка, написанная, как говорится, для чайников.

Первая страница расчёта заполняется также, как другие формы, например, любая налоговая декларация. На ней нужно заполнить такие поля:

- ИНН бизнес-субъекта, для организаций дополнительно КПП;

- номер корректировки – «0–», если расчёт за период подаётся впервые. Если же нет, указывается номер корректировки, например, «1–» или «2–»;

- отчётный период – для годового расчёта проставьте код «34», для прочих периодов код нужно взять из Приложения № 1 к Порядку. С 2022 года перечень отчётных периодов расширен – в нём появились коды 83-86 для случаев, когда 6-НДФЛ подаётся в связи с закрытием ИП;

- календарный год, для нашего примера это «2021»;

- номер налоговой инспекции, например, «7722»;

- код по месту учёта – «120» для ИП, «214» для организаций. Это общий случай, но есть и другие коды. Выбрать подходящий нужно в Приложении № 2 к Порядку. Например, для обособленного подразделения (ОП) российской организации нужен код «220»;

- наименование налогового агента – сокращённое название организации (если краткого названия нет в уставе, то указывают полное) или ФИО предпринимателя;

- код формы реорганизации или закрытия ОП, если это применимо. Посмотреть его можно в Приложении № 4 к Порядку. В этом случае нужно заполнить и следующую строку, указав ИНН реорганизованного юрлица либо закрытого подразделения;

- код ОКТМО;

- номер телефона в формате +79ХХХХХХХХХ;

- количество страниц формы и листов доверенности, если 6-НДФЛ подписало либо сдаёт доверенное лицо.

Кроме того, на титульном листе нужно вписать данные в блок подтверждения информации. Правила заполнения полей такие:

- в одноклеточном поле указывается код «1», если подпись будет ставить предприниматель или директор ООО. Если же подписывать документ будет доверенное лицо, указывается код 2;

- в следующих строках прописывается фамилия, имя и отчество того, кто ставит на документе подпись, обычно директора. ИП своё ФИО снова не прописывает;

- если доверенным лицом выступает организация (например, ведение учёта передано на аутсорс), то в стоках ниже вписывается её название;

- в последних двух строках нужно вписать реквизиты доверенности, если документ подаёт представитель.

Этот раздел заполняется сведениями о НДФЛ, который был удержан с работника или возвращён ему (в случае излишнего удержания) в последние три месяца отчётного периода. Отражаются суммы только того налога, который удержан в соответствии со сроком перечисления. Это значит, что если налог удержан, а срок его перечисления наступит только в следующем отчётном периоде, то эту сумму НДФЛ в Разделе 1 отражать не нужно. Есть исключение – если доход выплачен в последний рабочий день отчётного периода.

Раздел 1 заполняется в разрезе налоговой ставки. Если в периоде НДФЛ начислялся по нескольким ставкам (13%, 15%, 30%, 35%), то и Разделов 1 должно быть столько же.

Поля раздел заполняются так:

- 010 – КБК для уплаты НДФЛ;

- 020 – сумма удержанного налога с работников, срок перечисления которого приходится на 3 последних месяца периода;

- 021 – крайняя дата перечисления;

- 022 – общая сумма НДФЛ, удержанного на дату из поля 021. Сумма показателей всех строк 022 должна быть равна показателю строки 020;

- 030 – налог, возвращённый за последние 3 месяца – общая сумма;

- 031 – дата возврата конкретной суммы;

- 032 – сумма возвращённого налога на дату из поля 031. Сумма показателей всех строк 032 должна быть равна показателю строки 030.

В Разделе 2 сведения отражаются по соответствующей ставке нарастающим итогом с начала года. Если НДФЛ в периоде начислялся по нескольким ставкам, по каждой из них заполняется самостоятельный Раздел 2.

В строке 100 указывается ставка НДФЛ, в строке 105 – КБК.

В строке 110 отражается общая сумма дохода, выплаченная физлицам и облагаемая по ставке из строки 100 без учёта вычетов. Нужно сложить суммы дохода, дата получения которого приходится на расчётный период.

В строках 111-113 производится разбивка суммы дохода из строки 110 на группы: 111 – дивиденды, 112 – выплаты по трудовым договорам, 113 – по гражданско-правовым договорам.

Строка 115 появилась в форме 6-НДФЛ с 2022 года. В ней отдельно выделяют общую сумму выплат высококвалифицированным специалистам (ВКС) по трудовым договорам и ГПХ. Сумма, которая отражается по строке 115, входит в строки 112 и 113.

В строке 120 отражают количество лиц, которым в отчётном периоде производились выплаты.

Строка 121 также появилась лишь с 2022 года. В ней указывают общее количество ВКС, которым выплачивались суммы оплаты / вознаграждения. Показатель этой строки входит в количество работников из строки 120.

При подсчёте физических лиц есть правило: если в течение года работник был уволен и принят на работу снова, его учитывают лишь один раз.

По строке 130 нужно указать сумму вычетов, уменьшающих отражённых в строке 110 доход. В ней учитываются все уменьшающие налоговую базу и необлагаемые суммы, например, материальная помощь в размере 4000 рублей. Обобщённый вычет не может превышать доход.

В строке 140 отражается общая по всем работникам и прочим физлицам сумма начисленного НДФЛ. В следующих двух строках из этого показателя выделяются суммы налога на доходы: в строке 141 – с выплаченных дивидендов, в строке 142 – с выплат высококвалифицированным специалистам.

Строка 150 предназначена для указания фиксированных авансовых платежей, которые заплатил иностранец при получении патента. Если есть подтверждающие документы, на указанную в поле 150 сумму можно уменьшить исчисленный в отношении иностранца НДФЛ.

Строка 155 – ещё одна новая строка в 6-НДФЛ 2022 года. В ней следует указать сумму налога на прибыль, которая была удержана с дивидендов, полученных российской организацией, и подлежащая зачёту при определении суммы НДФЛ физического лица с дохода от долевого участия в этой организации.

В строке 160 нужно отразить сумму удержанного с начала года НДФЛ. При этом если доход отражён по строке 110, но фактической его выплаты ещё не было, то сумма налога в строку 160 не попадает. Это доход будет получен в другом периоде, соответственно, и удержать НДФЛ с него также следует в другом периоде.

В строке 170 отражается неудержанная сумма НДФЛ. Подразумевается не тот налог, который должен быть удержан в следующем периоде, а суммы, удержать которые невозможно. Например, при оплате труда в натуральной форме.

В строке 180 указывается сумма налога, которая была излишне удержана налоговым агентом.

В строке 190 следует отразить сумму НДФЛ, которая была возвращена (например, излишне удержанная ранее).

Приложение (бывшая справка 2-НДФЛ)

Как было сказано выше, теперь в 6-НДФЛ в виде приложения включены данные справки 2-НДФЛ. Порядок заполнения этого приложения по окончании 2021 года практически такой же, как и в прошлом году, хотя есть и небольшие изменения.

Приложение к форме 6-НДФЛ содержит сведения о доходах и суммах налога физических лиц за год. Заполняется оно в отношении каждого человека отдельно и заменяет справку 2-НДФЛ.

Прежде всего нужно указать уникальный порядковый номер справки и номер корректировки «00», если она не производится. Если подаётся корректировка, указывается номер первичной справки и номер корректировки «01», «02» и т.д. Если нужно аннулировать ранее поданные данные, указывается номер корректировки «99».

Далее в справке идут четыре раздела и Приложение. Рассмотрим их заполнение.

Раздел 1 Справки

В Разделе 1 указываются данные физлица: ИНН, ФИО (имя иностранного работника можно указывать на латинице), налоговый статус, дата рождения, гражданство, вид документа, его серия и номер (без знака №). Поясним заполнение некоторых реквизитов.

Статус налогоплательщика – это код:

- «1», для налогового резидента РФ;

- «2», если лицо не является налоговым резидентом;

- «3», для высококвалифицированного специалиста, не являющегося резидентом РФ;

- «4», для участников в программе добровольного переселения соотечественников из-за рубежа;

- «5», если работник не является резидентом РФ, он признан беженцем или получил в стране временное убежище;

- «6», если иностранец трудится в РФ на основании патента;

- «7», если он ВКС, который является налоговым резидентом РФ.

Гражданство указывается в виде кода страны по Общероссийскому классификатору стран (ОКСМ). Код России – «643». Если физлицо не имеет гражданства, нужно указать код того государства, которое выдало ему удостоверение личности.

Код вида документа, удостоверяющего личность, указывается в соответствии с приложением № 5 к Порядку. Для паспорта это «21».

Раздел 2 Справки

В Разделе 2 Справки отражаются общие суммы начисленного и полученного дохода, а также НДФЛ по ставке, которая указана в строке 100 Раздела 1. Если доходы физлица облагались в периоде по разным ставкам, нужно заполнять 2 и более страниц раздела (по числу применяемых ставок).

В строках Раздела 2 нужно отразить:

- КБК;

- общую сумму дохода без учёта вычетов (облагаемую по конкретной ставке);

- налоговую базу, то есть сумму дохода за минусом вычетов, указанных в Разделе 3 Справки (см. ниже);

- рассчитанную сумму налога;

- удержанный НДФЛ;

- в отношении иностранца, работающего на патенте – сумму авансовых платежей, на которую уменьшается сумма налога;

- в отношении физлица, владеющего долей в российской организации, которая заплатила налог на прибыль с дохода от дивидендов – сумму уплаченного налога на прибыль, пропорциональную доле этого человека в организации (на неё уменьшается его НДФЛ);

- сумму перечисленного налога;

- сумму излишне удержанного НДФЛ, которая не была возвращена налогоплательщику, а также образовавшуюся переплату.

Раздел 3 Справки

В Разделе 3 отражается информация о стандартных, социальных и имущественных налоговых вычетах, которые предоставляет налоговый агент, а также о выданных ИФНС уведомлениях.

Если ИФНС выдавала налогоплательщику уведомления на вычет, нужно заполнить соответствующий блок полей раздела 2. В нём следует указать код вида уведомления, его номер, дату выдачи и код выдавшей ИФНС. Код вида уведомления выбирается следующим образом:

- «1» – налогоплательщику выдано уведомление на имущественный вычет;

- «2» – налогоплательщику выдано уведомление на социальный вычет;

- «3» – налоговому агенту выдано уведомление на уменьшение налога на фиксированные платежи (для иностранцев).

Раздел 4 Справки

В Разделе 4 Справки всего два строки. В них нужно указать:

- сумму дохода, с которого налоговый агент не удержал в периоде НДФЛ;

- сумму этого неудержанного налога.

Приложение к Справке

В Приложении указываются данные о доходах и вычетах физлица помесячно. Заполняется оно также в разрезе ставки. В полях перед основным блоком Приложения нужно указать номер Справки, ставку НДФЛ и КБК.

В основном блоке указывают такие данные:

- номер месяца, за который был получен доход;

- сумма фактически полученного дохода;

- сумма вычета – не более суммы дохода.

Если в отношении одного кода дохода действует два вычета, код и сумма второго вычета указываются строкой ниже соответствующего кода дохода. То есть заполняются дополнительные строки блока. При этом месяц, код и сумму дохода вновь указывать не нужно (в полях ставятся прочерки).

На этом заполнение формы завершено. Её необходимо проверить, подписать на каждой странице и там же поставить дату.

Итак, мы разобрались, как правильно заполнить 6-НДФЛ на бланке 2022 года, и предложили образец заполнения. В заключение напомним, что организации и ИП, у которых более 10 работников, должны подавать эту форму в электронном виде по ТКС. У остальных работодателей остаётся возможность представить этот расчёт на бумаге.