Что изменилось

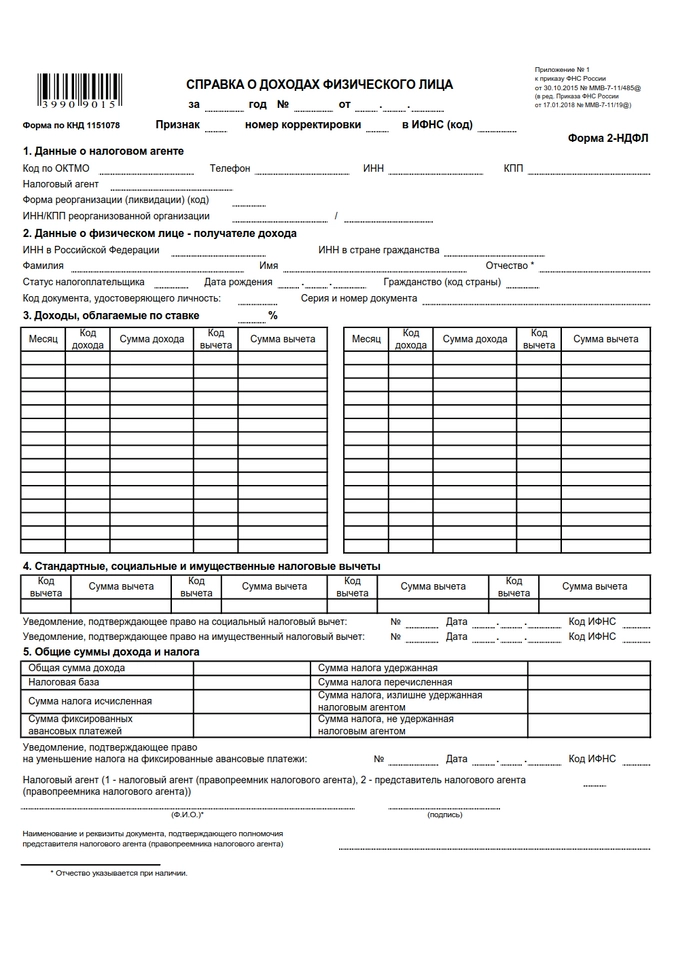

Отметим, что оба документа будут называться одинаково — «Справка о доходах и суммах налога физического лица». Но чтобы бухгалтеры не запутались, вносится небольшая корректировка:

- отчет, который организации и ИП должны направлять в налоговые органы, в названии имеет сокращение «форма 2 НДФЛ» и официальный номер в классификаторе налоговых документов — КНД 1151078;

- документ, который выдается физлицу, когда оно обращается на основании ст. 230 НК РФ, ни сокращений, ни номеров в КНД не имеет.

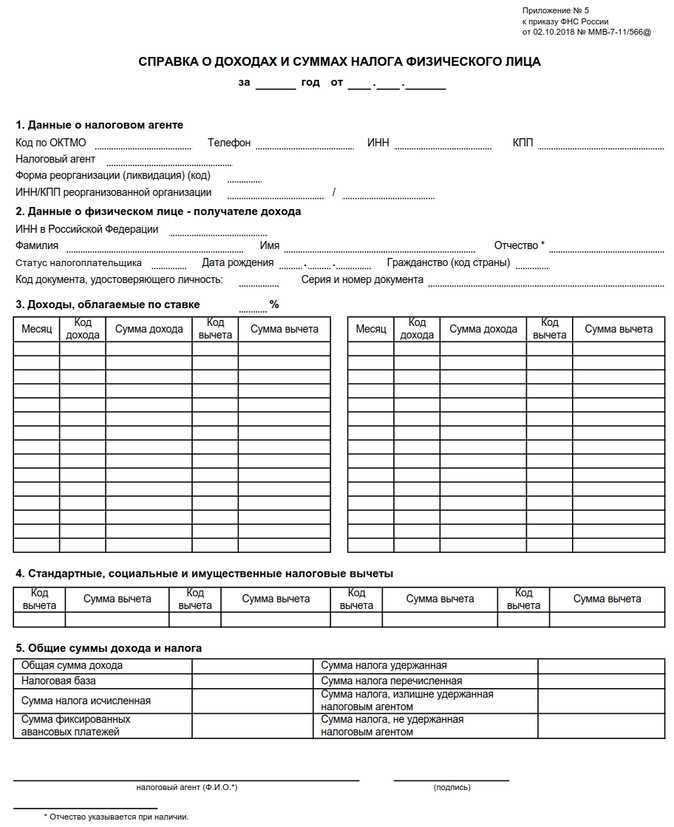

Поскольку назначение справок разное, они имеют различную структуру и порядок заполнения. И в Приказе ФНС об этом прямо заявлено. В форму, которую работодатели должны выдавать сотрудникам (приложение номер 5 Приказа ФНС), внесены минимальные изменения. В частности, из нее исключили строку о признаке, номере корректировки и коде ИФНС и реквизиты уведомления о предоставлении вычета. С нового года документ выглядит так:

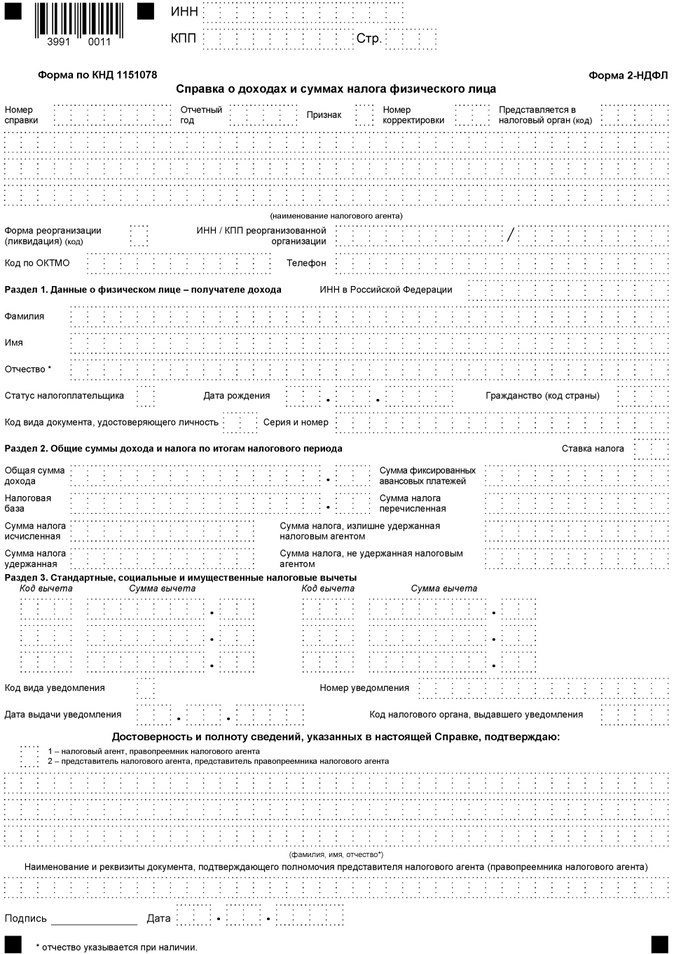

Что касается отчета, который сдается в ИФНС с 2019 года, то в нем чуть больше изменений. Справка состоит из вводной части, двух разделов и одного приложения. В действовавшей ранее форме 2-НДФЛ было 5 разделов. Кроме того, налоговики удалили поля для указания ИНН физлиц и оставили только одно поле для уточнения вида уведомления, подтверждающего право на один из налоговых вычетов.

Отметим, что если вы заполняете отчеты для налоговиков в электронном виде и передаете их в ФНС через операторов, то особых изменений не заметите. Посредники обещают, что своевременно обновляют форматы, которые используют налоговые агенты при передаче данных о доходах и суммах подоходного налога физлиц. Что касается справок для работников, а такие обращения — не редкость, то необходимо использовать уже новые формы, чтобы не нарушать требования Налогового кодекса РФ.

Обращаем внимание, что с 01. 2019 утратили силу:

Для подачи информации в Налоговую инспекцию Москвы, Санкт-Петербурга или другого региона воспользуйтесь нашими формами. Для доступа к ним регистрация или иные дополнительные действия не понадобятся: вся информация для читателей бесплатная. Заполнять документы в формате word, excel или каком другом, решать вам.

Образец заполнения в 2019 году

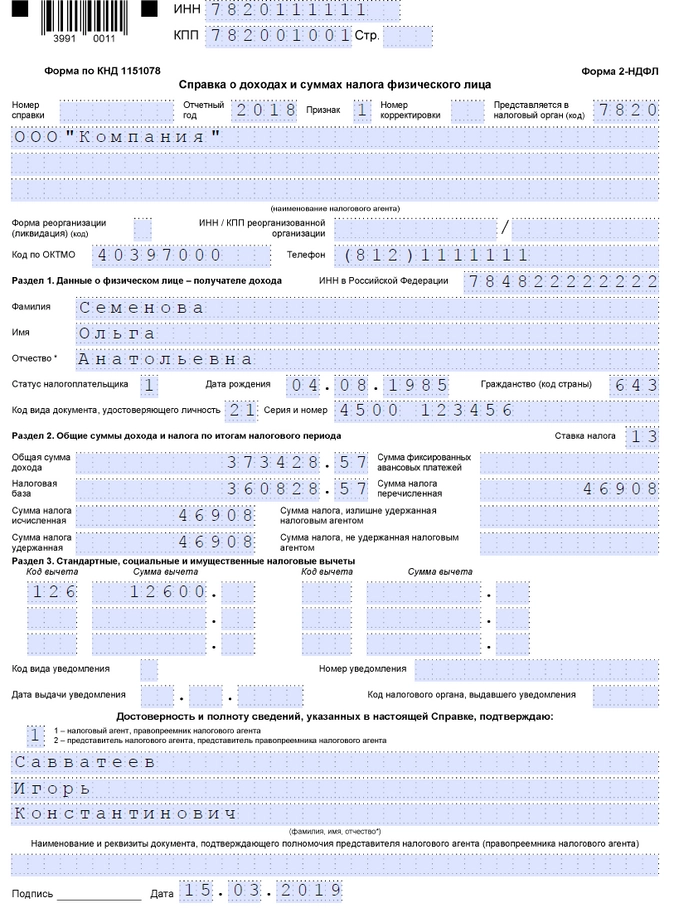

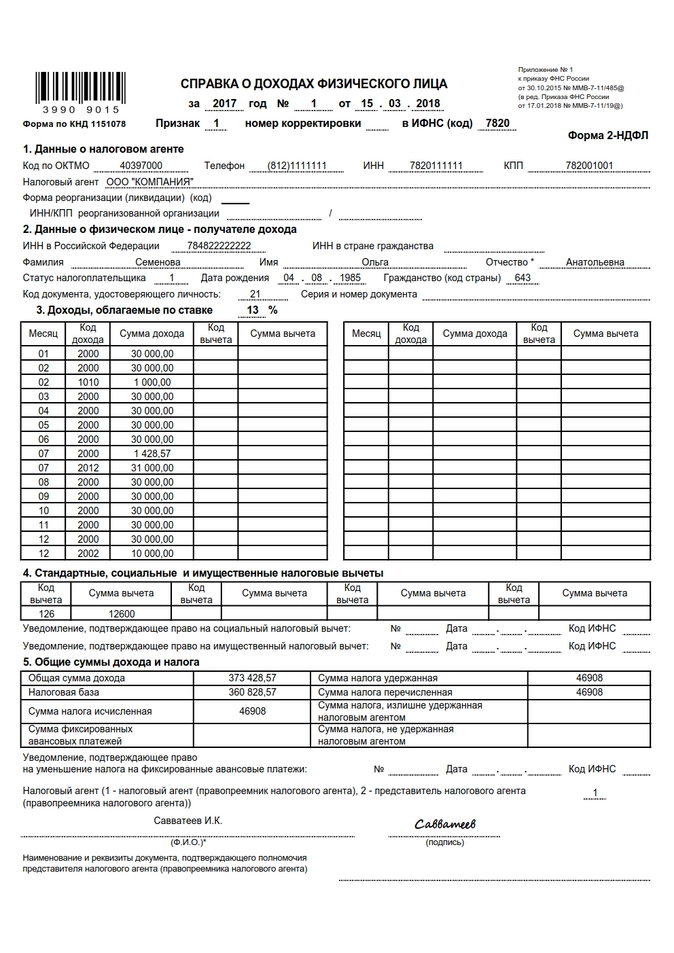

Теперь рассмотрим конкретный пример. ООО «Компания» должна сдать отчет в 2019 году на работницу Семенову О. по новым правилам. Для его заполнения необходимо следовать инструкции:

- В общих сведениях все довольно просто: ИНН, КПП, наименование организации или ИП, отчетный год, код ИФНС, код реорганизации и ИНН, КПП реорганизованной организации, код ОКТМО, телефон.

- Номер справки — это порядковый номер направленной в отчетном периоде формы.

- Признак (1, 2, 3, 4) — указывают в зависимости от оснований сдачи документа.

- Номер корректировки: 00 — первичная, 99 — аннулирующая. Все остальные от 01 до 98 — корректирующие отчеты.

- Данные о налогоплательщиках указывают из имеющихся у налогового агента документов.

- В разделе «Ставка налога» необходимо указать процент, по которому удержан НДФЛ. На сегодняшний день существуют три ставки: 13, 30 и 35%. Наиболее распространена ставка 13%. Применяется она для работников, имеющих статус резидента РФ.

- Сведения о суммах дохода и рассчитанном, удержанном налоге берут за весь отчетный период.

- Код вида уведомления (при условии, что выдано уведомление):

- цифру 1 ставят, если налогоплательщику выдано уведомление о праве на имущественный вычет;

- цифру 2, если налогоплательщику выдано уведомление о праве на социальный вычет;

- цифру 3, если налоговому агенту выдано уведомление, подтверждающее право на уменьшение подоходного налога на фиксированные авансовые платежи.

- Приложение заполняется по месяцам, в которых выплачивался доход или предоставлялся вычет. Отличий от действующего порядка заполнения этого документа нет.

Образец заполнения справки 2-НДФЛ по новым правилам 2019 года

Как отчитываются сейчас за прошлые годы

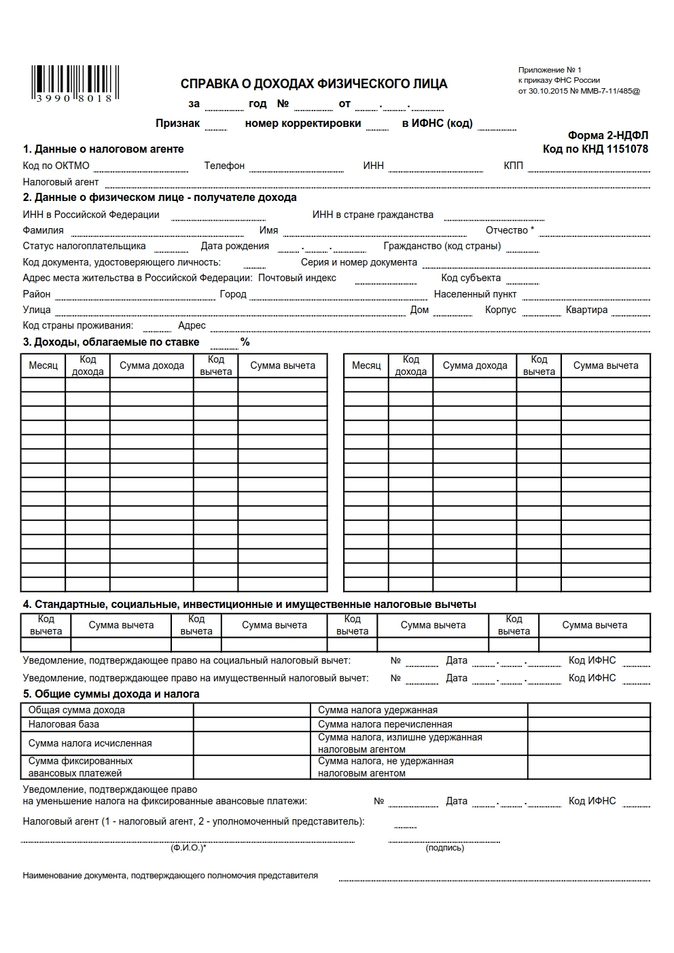

Форма, действовавшая в 2018 году

Кто обязан сдавать справки

Форма для сдачи в ИФНС заполняется по каждому физическому лицу.

Каждый налоговый агент обязан обеспечить учет доходов, выплаченных физическим лицам, предоставленных им вычетов, исчисленных и удержанных налогов. Для этого составляется налоговый регистр. Открывается он сразу при приеме сотрудника на работу. Регистр разрабатывается и утверждается самостоятельно налоговым агентом и содержит сведения:

- о физическом лице, его идентификационных данных (Ф.И.О., дата рождения, паспортные данные, ИНН);

- видах и суммах доходов;

- предоставленных вычетах;

- суммах исчисленного, удержанного и перечисленного налогов;

- датах удержания налога и его перечисления в бюджет, реквизитах платежных документов.

Именно данные этого налогового регистра будут использованы для заполнения форм. Обратите внимание, что если организация выплачивала сотруднику только пособие, не облагаемое НДФЛ (например, по уходу за ребенком до 1,5 лет), то справку в ИФНС сдавать не нужно.

Форматы сдачи

Когда численность компании составляет несколько человек, то 2-НФДЛ можно сдать в налоговую на бумаге. Если число физических лиц, получивших доход в компании, превысило 25 человек, то сдавать отчет придется только в электронном виде (п. 2 ст. 230 НК РФ) по телекоммуникационным каналам связи.

Для подготовки отчетов используется бесплатное ПО ФНС «Налогоплательщик ЮЛ». Чтобы отправить электронный отчет в ИФНС в электронном виде, необходимо заключить договор с уполномоченным оператором связи, получить электронно-цифровую подпись и установить программное обеспечение.

Сроки сдачи отчета

Учтите, что заполнить и предоставить 2-НДФЛ в налоговую инспекцию следует не позднее 1 апреля года, следующего за отчетным. Поскольку это последняя дата, когда налоговые агенты передают сведения о доходах физического лица, исчисленном, удержанном и перечисленном налогах в бюджет (п. 2 ст. 230 НК РФ). В этом случае в поле «Признак» указывают цифру 1. В 2018 году 1 апреля приходилось на воскресенье, поэтому последний срок сдачи переносился на 02. 2018. Что касается 2020 года, то никаких переносов не предусмотрено.

За несвоевременную сдачу отчета предусмотрена ответственность в размере 200 руб. за каждую справку (п. 1 ст. 126 НК РФ), то есть за форму, составленную на отдельного сотрудника. Также введена ответственность за предоставление справок с недостоверными сведениями. За каждый такой отчет придется заплатить штраф в размере 500 руб. (ст. 126. 1 НК РФ), и избежать его удастся только в том случае, если налоговый агент выявит и исправит ошибку до обнаружения ее налоговым органом.

Какие изменения претерпела форма в 2019 году

В основном изменения технические и не затрагивают порядок отражения доходов, вычетов и налогов:

- в разделе 1 появились сведения о реорганизации или ликвидации компании;

- из раздела 2 исключены сведения о месте жительства налогоплательщика;

- из раздела 4 исключаются упоминания об инвестиционных вычетах;

- в раздел 5 в строки подписи и удостоверяющего полномочия подписанта документа вводится упоминание о возможности подписания справки правопреемником.

Таким образом, заполнение основных разделов осталось прежним.

Образец заполнения справки в 2019 году

- В разделе 1 необходимо указать наименование налогового агента и его основные реквизиты: ИНН, КПП, код ОКТМО.

- В разделе 2 указываются сведения о физическом лице: его Ф.И.О., дата рождения и паспортные данные. Как было сказано выше, адрес места жительства указывать не требуется.

- В разделе 3 отражаются доходы налогоплательщика с градацией на месяц выплаты, код дохода, сумма.

- В разделе 4 следует указать сведения о налоговых вычетах, предоставленных физлицу.

- Общие суммы за год: доходы и вычеты физического лица, налоги исчисленные, удержанные и перечисленные в бюджет РФ — отражаются в разделе 5. Также здесь указываются реквизиты лица, ответственного за заполнение.

- Раздел 3 заполняется по каждой налоговой ставке. Например, если сотрудник является нерезидентом и получает дивиденды, то на него необходимо заполнить два раздела 3 и два раздела 5 справки. Отдельно — для оплаты труда по ставке 30% и отдельно — для дивидендов по ставке 15%, указав код дохода.

Образец справки 2-НДФЛ по форме 2018 года

Дивиденды в справке в 2019 года

Если компания в 2018 году выплачивала дивиденды учредителям — физическим лицам, то на них тоже необходимо составить справки и сдать их в ИФНС. Код дохода по дивидендам в отчете за 2018 год — 1010. Ставка налога может составлять:

- 13%, если участник — резидент;

- 15%, если участник — нерезидент РФ.

Если учредитель компании, получивший дивиденды, является резидентом РФ и одновременно получает заработную плату в компании, то дивиденды следует отразить в том же разделе 3, что и остальные доходы. Заполнять отдельный раздел 3 в этом случае нет необходимости.

Коды в 2-НДФЛ

Код дохода 2000 в справке 2-НДФЛ обозначает вознаграждения, выплачиваемые работнику в качестве оплаты труда. А код дохода 2010 в справке 2-НДФЛ применяется при отражении выплат по договорам гражданско-правового характера (за исключением авторских вознаграждений).

Код дохода 2012 в справке 2-НДФЛ предназначен для отражения отпускных выплат.

Код 2300 в справке 2 ндфл ставится при выплате работнику пособия по временной нетрудоспособности. То есть этот код дохода обозначает оплату больничного листа. Поскольку такое пособие подлежит обложению НДФЛ (п. 1 ст. 217 НК РФ), то и в справке его сумма должна быть показана.

Код 2002 и код 2003

У премий есть свои коды:

- код 2002 – в справке 2-НДФЛ используется для премий, выплачиваемых за производственные результаты и иные подобные показатели, предусмотренные нормами законодательства РФ, трудовыми договорами (контрактами) и/или коллективным договором (выплачиваемые не за счет средств прибыли организации, не за счет средств специального назначения или целевых поступлений);

- код 2003 — для вознаграждений, не связанных с выполнением трудовых обязанностей, выплачиваемых за счет средств прибыли организации, средств специального назначения или целевых поступлений.

2760 код 2-НДФЛ

Этот код 2760 следует использовать при выплате работодателем материальной помощи работнику или бывшему работнику, вышедшему на пенсию по инвалидности или по возрасту. Отметим, что поскольку суммы материальной помощи не облагаются НДФЛ в пределах 4000 руб. в год (п. 28 ст. 217 НК РФ), то код 2760 в справке 2-НДФЛ применяется вместе с кодом вычета 503. Код вычета в справке 2-НДФЛ 503 означает «Вычет из материальной помощи, оказываемой работникам, а также бывшим работникам, уволившимся в связи с выходом на пенсию».

2720 код дохода 2 НДФЛ

Код 2720 означает, что физлицу был выдан подарок. И в доход засчитывается его стоимость. Если она больше 4000 руб. , то сумма превышения подлежит обложению НДФЛ (п. 28 ст. 217 НК РФ). Поэтому в строке с кодом дохода 2720 указывается вычет с кодом 501 на сумму 4000 руб. 501 код вычета — это вычет из стоимости подарков, полученных от организаций и ИП.

Код 2510 в 2-НДФЛ

Этот код нужно указать, когда в 2-НДФЛ приводится доход в виде оплаты за физическое лицо и в его интересах организациями или ИП товаров (работ, услуг) или имущественных прав, в том числе коммунальных услуг, питания, отдыха, обучения.

Код 2610 в 2-НДФЛ

Код 2610 применяется при указании материальной выгоды, полученной от экономии на процентах за пользование налогоплательщиком заемными (кредитными) средствами, полученными от организаций или ИП.

Код дохода 2762 в 2-НДФЛ

Этому коду соответствуют суммы единовременной материальной помощи, оказываемой работодателями работникам (родителям, усыновителям, опекунам) при рождении (усыновлении (удочерении)) ребенка.

Код дохода 4800 в 2-НДФЛ

Этот код 4800 в 2 ндфл обозначает иные доходы налогоплательщика. То есть те, для которых «персональные» коды не установлены. С этим кодом в справке показываются, например, доплаты пособия по временной нетрудоспособности и пособия по беременности и родам до среднего заработка, выплачиваемые за счет средств организации. Кстати, сами пособия по беременности и родам, а также пособия по уходу за ребенком до 1,5 лет не облагаются НДФЛ. Для них коды доходов в 2-НДФЛ не установлены, ведь отражать эти суммы в справке не нужно (п. 1 ст. 217 НК РФ).

Таким образом, код 4800 в справке 2-НДФЛ можно считать универсальным для всех тех выплат, которым самостоятельный код не присвоили.

Более подробный список кодов дохода, а также коды налоговых вычетов приведены в статье Код в справке 2 НДФЛ : доход и вычет

Действующий код дохода НДФЛ в 2022 году для отпускных и для его компенсации

2 ст. 230 НК РФ определено обязательство работодателя каждый год предоставлять налоговикам справки 2-НДФЛ. Они должны быть составлены с отражением полученных от предприятия выплат в разрезе месяцев начисления, кодов видов дохода и обособленных подразделений, а также с указанием налоговых вычетов, которыми получатель выплат пользуется.

Отдельного упоминания достойны и выплаты компенсации работнику за неиспользованную норму отпускных дней в связи с увольнением. Так как для них начиная с отчетности за 2017 год был введен новый код 2013 «Сумма компенсации за неиспользованный отпуск».

С 2021 года введены и иные коды доходов и вычетов для заполнения справки 2-НДФЛ.

Полный перечень кодов доходов в справке 2-НДФЛ см. в статье «Список кодов доходов в справке 2-НДФЛ (2012, 4800 и др

Какой период начисления по коду дохода отпускных должен быть в справке 2-НДФЛ?

Другой вопрос, волнующий бухгалтера по участку «Зарплата и кадры», — как правильно начислить НДФЛ по временному промежутку с учетом имеющихся у работника вычетов по налогу.

Как известно, отпуск оплачивается по среднему заработку за весь период отдыха сразу. Если в ситуации, когда период отпуска укладывается в рамки одного месяца, все понятно, то что делать с «переходящими» отпусками, конечная дата которых приходится не на тот месяц, когда их оплатили?

Ответ на данный вопрос неоднократно давали и налоговики, и Минфин, в том числе в письмах, которые мы упоминали раньше: вне зависимости от дат начала и окончания отпуска, периодом получения дохода будет являться месяц, в котором отпускные были фактически выплачены.

О новом порядке получения вычетов у работодателя с 2022 года читайте здесь.

Новые и измененные коды доходов

- 1400 — Доходы от сдачи в аренду или иного использования имущества (кроме жилой и нежилой недвижимости, транспорта и средств связи, компьютерных сетей);

- 1401 — Доходы от сдачи в аренду или иного использования жилой недвижимости;

- 1402 — Доходы от сдачи в аренду или иного использования недвижимости, кроме жилой;

- 2004 — Ежемесячное денежное вознаграждение за классное руководство педагогам государственных и муниципальных общеобразовательных организаций, выплачиваемое за счет федерального бюджета;

- 2015 — Суточные, превышающие 700 рублей за каждый день командировки по РФ и 2 500 рублей за пределами РФ;

- 2611 — Прекращенные обязательства по уплате задолженности в связи с признанием ее безнадежной к взысканию (кроме указанных в п. 62.1 ст. 217 НК РФ);

- 2720 — Стоимость имущества, полученного в подарок, налоговая база по которому определяется по правилам п. 6 ст. 210 НК РФ;

- 2721 — Стоимость имущества, полученного в порядке дарения (кроме учитываемого по коду 2720);

- 2763 — Материальная помощь от образовательной организации студентам (курсантам), аспирантам, адъюнктам, ординаторам и ассистентам-стажерам;

- 3011 — Выигрыши в лотерее.

Новые и измененные коды вычетов

- 280 — Сумма ставки или интерактивной ставки, уменьшающая сумму выигрышей в азартных играх, проводимых в букмекерской конторе и тотализаторе;

- 323 — Стоимость приобретенных налогоплательщиком за счет собственных средств лекарств, назначенных врачом ему, супругу, родителям, детям и подопечным младше 18 лет;

- 329 — Суммы, уплаченные налогоплательщиком за физкультурно-оздоровительные услуги, оказанные ему, его детям и подопечным младше 18 лет физкультурно-спортивными организациями, индивидуальными предпринимателями;

- 511 — Вычеты из суммы выигрышей, полученных участниками азартных игр и лотерей;

- 512 — Вычет из сумм материальной помощи, которую оказала образовательная организация студентам (курсантам), аспирантам, адъюнктам, ординаторам и ассистентам-стажерам.

Не пропустите новые

публикации

Для чего нужны коды доходов в справке 2-НДФЛ? Столбец «Код дохода» обязателен для заполнения. Классификация доходов достаточно подробна, они маркируются четырехзначными числами от 1010 до 4800. Очень часто применение списка кодов вызывает сложности, потому что не всегда сразу можно понять, куда отнести тот или иной вид дохода. Например, каким кодом обозначить премии к праздникам, дням рождения, юбилеям? Ранее они отражались под общим кодом 4800 «Иные доходы», но в 2017 году перечень доходов был обновлен.

Подробно о некоторых изменениях в НДФЛ в 2022 году читайте в аналитическом Обзоре от экспертов КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Код документа в 2-НДФЛ

- 2002 — для премий, выплачиваемых за производственные результаты и иные подобные показатели, предусмотренные нормами законодательства РФ, трудовыми и (или) коллективными договорами (выплачиваемые не за счет средств прибыли организации, не за счет средств специального назначения или целевых поступлений);

- 2003 — для вознаграждений, выплачиваемых за счет средств прибыли организации, средств специального назначения или целевых поступлений.

Что относится к коду дохода 4800? Код дохода 4800 — расшифровка иных видов доходов будет представлена ниже, применяется для любых других доходов, которые не имеют кодового обозначения, например:

- суточные, полученные сверх норматива, установленного локальным нормативным актом организации;

- компенсация, начисленная работнику за использование его личного имущества для целей организации и др.

Код дохода 4800, что означает иные доходы в справке 2-НДФЛ, также используется для обозначения стипендии или вознаграждения ученику за выполненную им работу. Выплаты по ученическому договору нередко вызывают вопросы, ведь в ст. 217 НК РФ, в которой перечислены доходы, не подлежащие обложению налогом на доходы физических лиц, упоминаются и стипендии. Подчеркнем, что в этой статье идет речь исключительно о тех стипендиях, которые выплачиваются за счет бюджета в государственных образовательных учреждениях. Если же стипендию платит предприятие, то она облагается налогом.

О том, как вернуть подоходный налог, уплаченный с сумм, потраченных на обучение, читайте в статье «Порядок возврата подоходного налога (НДФЛ) за обучение».

Что означает код 2760 в 2-НДФЛ?

Код 2760 используется для обозначения материальной помощи работникам, в том числе тем, которые ушли на пенсию по возрасту или инвалидности. Под материальной помощью могут иметься в виду суммы, полученные сотрудником в связи с различными событиями: смерть члена семьи, материальные трудности, возникшие в результате стихийного бедствия или пожара, и т.

Этот код дохода в справке 2-НДФЛ вызывает вопросы, потому что с определенной суммы матпомощи (до 4000 руб. в год) НДФЛ не взимается. Следует ли такие суммы указывать в справке 2-НДФЛ, и если да, то под каким кодом? Для них применяется код 2760, а также код вычета 503.

Очень важно заполнить справку 2-НДФЛ правильно. Как это сделать, детально разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Код дохода 2300 в справке 2-НДФЛ

Код НДФЛ 2300 указывается в справках применительно к пособиям по временной нетрудоспособности. Ведь согласно п. 1 ст. 217 НК РФ такие пособия облагаются налогом на доходы. А значит, должны попадать в справку 2-НДФЛ.

Подробнее о том, как именно удерживать НДФЛ с сумм, проходящих по больничным листам, см. в статье «Облагается ли больничный лист (больничный) НДФЛ?».

Код 2400 в 2-НДФЛ

Куда отнести доходы, полученные от сдачи в аренду автомобиля? При аренде автомобильного и любых других видов транспорта (включая также трубопроводы, ЛЭП, любые линии связи, в том числе компьютерные) доход будет идти под кодом 2400. Допустимо в этом случае использовать и код 4800 («Иные доходы»). Но ФНС, как правило, проверяет состав иных доходов, и в этом случае могут возникнуть лишние вопросы.

Код страны для 2-НДФЛ

Код страны (страны гражданства сотрудника), строка для указания которого присутствует в п. 2 справки 2-НДФЛ, берется из ОКСМ (Общероссийского классификатора стран мира). Классификатор содержит 3 вида кодов: буквенный «Альфа-2», буквенный «Альфа-3» и цифровой.

Изменения в обязанностях работодателей по закону № 12-ФЗ

На работодателя трудовым законодательством возложено много разнообразных обязанностей. Одна из них — своевременная выплата зарплаты.

Можно ли выплачивать зарплату раньше срока и накажут ли работодателя за частые зарплатные выплаты, узнайте из этой статьи.

Законом «О внесении изменений в федеральный закон “Об исполнительном производстве”» от 21. 2019 № 12-ФЗ эту обязанность дополнили: предписали работодателям при оформлении платежных поручений на выплату зарплаты и (или) иных доходов указывать специальный код вида дохода. Введенная кодировка позволит банкам и приставам отличать доходы, с которых можно удерживать долги. Заработало данное нововведение с 01. 2020 (ст. 2 закона № 12-ФЗ).

Разработать коды и описать систему их отражения в зарплатных платежках законодатели обязали Банк России (п. 1 ст. 70 закона «Об исполнительном производстве» от 02. 2007 № 229-ФЗ в редакции закона № 12-ФЗ). В настящее время порядок прописан в Правилах осуществления перевода денежных средств (утв. положением Центробанка от 29. 2021 № 762-П). С 01. 2022 этот порядок обновлен.

Для каких доходов в платежках введены новые коды

У работодателей, которым приходится работать с новыми правилами, закономерно возник вопрос: по каким выплатам в платежках нужно указывать коды?

Закон № 12-ФЗ не уточняет конкретный перечень доходов, в отношении которых требуется проставление кодов в расчетных документах, хотя их группы в целом очерчены. К ним относятся заработная плата и иные доходы, в отношении которых ст. 99 закона № 229-ФЗ устанавливает ограничения, а также доходы, на которые не может быть обращено взыскание по ст. 101 закона № 229-ФЗ.

О максимально допустимых удержаниях из зарплаты граждан рассказывает этот материал.

С 01. 2022 предусмотрены пять кодов:

КодКогда ставитьПримеры выплат

1

В платежках по доходам, с которых взыскание возможно с учетом ограничений (ст. 99 закона № 229-ФЗ)

зарплата, включая все ее составляющие и разновидности (надбавки, доплаты)*;премии;отпускные, включая компенсации за неиспользованный отпуск;средний заработок на время командировки;больничные;доплаты к пособиям за счет работодателя;увольнительные выплаты (выходные пособия, средний заработок и пр. );матпомощь, которая установлена не законодательством, а ЛНА работодателя;вознаграждение по ГПД, в т. самозанятым гражданам (кроме договоров купли-продажи);дивиденды;авторские вознаграждения и др. 2

В платежках по выплатам периодического характера, на которые нельзя обратить взыскание (перечень указан в ч. 1 ст. 101 закона от 02. 2007 № 229-ФЗ)

возмещение командировочных расходов (кроме среднего заработка);компенсации за использование личного имущества в служебных целях;компенсации, связанные с переводом сотрудника на работу в другую местность;алименты;декретные выплаты и пособия на детей и др. 3

В платежках по выплатам периодического характера, с которых могут удерживаться алименты на несовершеннолетних детей и возмещение вреда в связи со смертью кормильца (ч. 2 ст. 101 Закона № 229-ФЗ, постановление Правительства от 02. 2021 № 1908)

ежемесячные выплаты в счет возмещения вреда здоровью;ежемесячные компенсации пострадавшим на ЧАЭС

4

В платежках по выплатам единовременного характера, на которые нельзя обратить взыскание (ч. 1 ст. 101 закона от 02. 2007 № 229-ФЗ)

матпомощь на рождение ребенка, регистрацию брака и т. (до 01. 2022 этим выплатам присваивался код 2)

5В платежках по выплатам единовременного характера, с которых могут удерживаться алименты на несовершеннолетних детей и возмещение вреда в связи со смертью кормильца (ч. 2 ст. 101 Закона № 229-ФЗ)

разовые выплаты по возмещению вреда здоровью (до 01. 2022 этим выплатам присваивался код 3)

*Что входит в зарплату для данных целей, можно посмотреть в п. 1 Перечня доходов, из которых удерживаются алименты на детей, утв. постановлением Правительства РФ от 18. 1996 № 841.

Оформляем платежные документы по-новому

Введение рассматриваемой нами кодировки привело к тому, что теперь на разные виды доходов нужно оформлять отдельные платежки. Например, больше нельзя одним поручением перечислить человеку зарплату и командировочные.

То же касается и реестров, по которым выплаты производятся в рамках зарплатного проекта (к примеру, нужно формировать отдельные реестры на зарплату и детские пособия). На это указывает Центробанк на своем сайте.

В платежном поручении указывать соответствующий код нужно в поле 20 «Наз.

Помимо кода дохода в назначении платежа в платежке или реестре теперь нужно указывать сумму удержаний по исполнительным листам, произведенных из доходов работников.

Как указывать сумму взыскания, если для выплаты зарплаты вы формируете и направляете в банк реестр и общую платежку к нему, мы рассказали в этой публикации.

Образец заполненной платежки смотрите и скачивайте в «КонсультантПлюс». Если у вас нет доступа к системе, получите пробный доступ к К+ бесплатно.

Если в коде ошибка или он не указан

Незаполнение поля 20 «Наз. » может быть квалифицировано как правонарушение, предусмотренное ч. 3 ст. 14 КоАП РФ, штраф за которое для юрлиц составляет от 50 до 100 тыс. руб. (см. , например, постановление Восемнадцатого ААС от 27. 2022 № 18АП-16897/2021).

Также если вы не укажете код дохода в платежке, есть вероятность, что банк ее не исполнит. В этом случае вы рискуете просрочить зарплату. А за это предусмотрена разнообразная ответственность. Однако, как поясняет Центробанк, обязанности контролировать правильность указания плательщиками кодов в платежных поручениях у банков нет, а платежки без кодов подлежат исполнению кредитной организацией при положительном результате других процедур приема к исполнению.

Если вы поставите код 1 вместо кода 2 или 3, а в банке на работника есть исполнительный документ, банк произведет взыскание из денег, на которые оно обращаться не может. А это, как минимум, претензии к вам от работника. Возможно и судебное разбирательство.

О том как исправить код вида дохода, рассказал ЦБ РФ.

Данные о налоговом агенте

При представлении справки правопреемником налогового агента указывается ОКТМО по месту нахождения реорганизованной организации.

При заполнении поля «Телефон» отражается контактный телефон налогового агента (правопреемника).

В полях «ИНН» и «КПП» указываются ИНН и КПП налогового агента. В случае если справка подается обособленным подразделением, то указывается КПП по месту нахождения обособленного подразделения организации.

При заполнении поля «Налоговый агент» отражается краткое наименование организации в соответствии с учредительными документами, а если такого нет – полное наименование. Предприниматели, адвокаты, нотариусы указывают полностью (без сокращений) фамилию, имя, отчество (при наличии).

Правопреемник налогового агента указывает в этом поле наименование реорганизованной организации.

В поле «Форма реорганизации (ликвидация) (код)» отражается соответствующий код. Например, при реорганизации в форме преобразования указывается «1», слияния – «2» и т.

В одноименном поле указывается ИНН и КПП реорганизованной организации.

Поля «Форма реорганизации (ликвидация) (код)» и «ИНН и КПП реорганизованной организации» заполняют только те организации, которые в отчетном периоде реорганизуются или ликвидируются. При этом в поле «Признак» должны быть указаны коды «3» или «4».

Данные о физическом лице — получателе дохода

На основе сведений о физическом лице – получателе дохода формируется раздел 1 справки.

В соответствующих полях указывается фамилия, имя и отчество (при наличии) физического лица без сокращений, как в паспорте. Употребление латинских букв допускается только для иностранцев.

В поле «Статус налогоплательщика» указывается:

- «1» — для налоговых резидентов (для россиян и сотрудников из стран ЕАЭС);

- «2» — для нерезидентов;

- «3» — для нерезидентов — высококвалифицированных специалистов;

- «4» — для переселенцев, проживающих за рубежом;

- «5» — для беженцев-нерезидентов;

- «6» — для сотрудников-иностранцев, которые работают на основании патента.

Далее указывается дата рождения физического лица.

В поле «Гражданство (код страны)» из соответствующего справочника выбирается код страны постоянного проживания сотрудника.

Если у лица отсутствует гражданство, то указывается код страны, которая выдала документ, удостоверяющий личность.

В поле «Код документа, удостоверяющего личность» выбирается код вида документа в соответствии со справочником и указывается его серия и номер.

Доходы, облагаемые по ставке ___%

Сведения, отраженные в данном разделе, формируют приложение к справке, в котором указываются ежемесячные суммы начисленных и полученных физическим лицом доходов и соответствующих вычетов.

Стандартные, социальные и имущественные налоговые вычеты в приложении не отражаются.

В заголовке раздела указывается налоговая ставка, по которой облагаются доходы, отраженные в этом разделе. По умолчанию указывается ставка 13%.

Раздел заполняется отдельно для каждой налоговой ставки. Для этого в программе предусмотрена опция «Добавить страницу».

Для того, чтобы заполнить приложение, необходимо кликнуть по полю «Добавить строку» и указать следующие сведения:

- месяц, за который был начислен и фактически получен доход;

- код дохода из соответствующего справочника;

- сумма дохода по выбранному коду;

- код и сумма вычета по тем видам доходов, в отношении которых предусмотрены соответствующие вычеты, или которые подлежат налогообложению не в полном размере (например, подарки, материальная помощь и др.).

Коды доходов и соответствующие им коды вычетов см. здесь.

В том случае, если суммы ежемесячного дохода физического лица одинаковые, можно воспользоваться опцией «Добавить несколько строк за период».

При заполнении справки с признаком «2» или «4» в разделе указываются доходы и вычеты только за те периоды, за которые налог не был удержан налоговым агентом.

Стандартные, социальные и имущественные налоговые вычеты

Раздел заполняется в том случае, если физическое лицо имеет право на налоговые вычеты и получает их у налогового агента.

Если налоговый агент представляет физическому лицу стандартные налоговые вычеты, то отразить их в данном разделе можно, кликнув по полю «Новая запись» и указав коды и суммы вычетов.

Также можно воспользоваться автоматическим расчетом стандартных вычетов. Для этого необходимо поставить отметку напротив поля «Авторасчет стандартных вычетов». Кликнув по полю «Новая запись», в открывшемся перечне кодов вычетов, выбираются стандартные вычеты, на которые физическое лицо имеет право.

Поле «Число детей, начиная с 3-го» заполняется только для кодов 128, 132, 138, 139, 146 и 147, а поле «Число детей-инвалидов» соответственно для кодов 129, 133, 140, 141, 148 и 149.

Для того, чтобы отразить прочие налоговые вычеты (имущественные и социальные), нужно кликнуть по полю «Новая запись» и указать следующие данные:

- код вычета, который выбирается из справочника;

- сумма вычета по выбранному коду.

Если налоговый агент предоставлял физическому лицу налоговые вычеты на основании уведомлений, то заполняются данные подраздела «Уведомление, подтверждающее право на вычет».

В поле «Код вида уведомления» выбирается соответствующий код вычета, а также указываются номер и дата выдачи уведомления, код налогового органа, выдавшего его.

Титульный лист

В титульном листе отражаются сведения о налоговом агенте.

В поле «Номер корректировки» в первичном расчете автоматически проставляется «0», в уточненном за соответствующий период необходимо указать номер корректировки (например, «1», «2» и т. При этом должна обеспечиваться сквозная нумерация.

Не допускается указание номера корректировки в уточненном расчете без ранее принятого первичного расчета.

В поле «Налоговый период» автоматически указывается календарный год и код отчетного периода, за который представляется расчет.

В поле «Представляется в налоговый орган» отражается код налогового органа, в который подается расчет. Он выбирается из справочника. По умолчанию в поле автоматически проставляется код, который был указан при регистрации клиента в системе.

В поле «По месту нахождения (учета)» выбирается код места представления расчета налоговым агентом из соответствующего справочника. Так, агенты, являющиеся юридическими лицами, выбирают код «214», ИП – «120» и т.

Крупнейшие налогоплательщики также выбирают код «214», что соответствует постановке на учет в налоговом органе по месту их нахождения.

В поле «Налоговый агент» отражается краткое наименование организации в соответствии с учредительными документами. Предприниматели, адвокаты, нотариусы указывают полностью (без сокращений) фамилию, имя, отчество (при наличии).

Также указываются ИНН и КПП (при наличии) налогового агента.

Крупнейшие налогоплательщики указывают ИНН и КПП согласно свидетельству о постановке на учет российской организации в налоговом органе по месту нахождения (5 и 6 разряд КПП — «01»).

В поле «Форма реорганизации, ликвидация» из соответствующего справочника выбирается код формы реорганизации (ликвидации) или лишения полномочий (закрытия) обособленного подразделения.

В поле «ИНН/КПП реорганизованной организации» указываются ИНН и КПП, которые были присвоены организации до ее реорганизации либо до закрытия обособленного подразделения.

При заполнении поля «Номер контактного телефона» автоматически отражается номер телефона налогового агента, указанный при регистрации.

В разделе титульного листа также отражается сведения о подписанте расчета:

- Руководитель — если документ представлен налоговым агентом;

- Уполномоченный представитель — если документ подан представителем налогового агента. При этом указывается наименование представителя и реквизиты документа, подтверждающего его полномочия.

Для смены подписанта в расчете, необходимо по соответствующей ссылке перейти на вкладку «Реквизиты» и указать необходимые сведения.

Раздел 1. Данные об обязательствах налогового агента

В разделе 1 отражаются сведения об удержанном (возвращенном) налоге, срок перечисления (возврата) которого наступает в последние три месяца отчетного периода.

Если налог удержан, а срок его перечисления наступит в следующем отчетном периоде, то сведения об этом налоге в разделе 1 за текущий отчетный период отражать не нужно, за исключением случая выплаты дохода в последний рабочий день отчетного периода (см. здесь).

По строке 010 указывается КБК налога.

С 01. 2021 года, помимо основного КБК, применяемого налоговыми агентами, в отношении налога, исчисленного с налоговой базы, превышающей 5 млн. руб. , используется новый КБК 18210102080011000110.

По строке 020 отражается обобщенная по всем физическим лицам сумма налога, удержанная за последние три месяца отчетного периода.

По строке 021 указывается дата, не позднее которой должна быть перечислена сумма налога.

Если срок перечисления налога, отражаемый по строке 021, выпадает на выходной или праздничный день, то указывается ближайший следующий за ним рабочий день.

По строке 022 указывается обобщенная сумма удержанного агентом налога, подлежащая перечислению в срок, отраженный по строке 021.

Сумма значений всех строк 022 должна соответствовать значению строки 020, т

стр. 020 = ∑ стр. 022

По строке 030 отражается общая сумма налога, возвращенная налоговым агентом физическим лицам за последние три месяца отчетного периода (например, когда работник представил уведомление о праве на социальный или имущественный вычет не с начала года).

По строке 031 указывается дата возврата налога.

Возврат излишне удержанной суммы налога должен быть произведен налоговым агентом в течение трех месяцев со дня получения от работника заявления.

По строке 032 указывается сумма налога, возвращенная налоговым агентом в срок, отраженный по строке 031.

Сумма значений всех строк 032 должна соответствовать значению строки 030, т

стр. 030 = ∑ стр. 032

Раздел 2. Расчет исчисленных, удержанных и перечисленных сумм НДФЛ

В разделе 2 указываются обобщенные по всем физическим лицам суммы начисленного и фактически полученного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей ставке.

Если налоговый агент выплачивал физическим лицам доходы, облагаемые по разным ставкам налога, раздел 2 заполняется отдельно для каждой налоговой ставки.

В поле «Ставка» указывается соответствующая ставка налога.

По строке 105 указывается КБК налога.

По строке 110 отражается общая сумма дохода, начисленная по всем физическим лицам нарастающим итогом с начала налогового периода.

В строках 111-115 приводится расшифровка начисленного дохода по видам выплат:

По строке 120 отражается количество физических лиц, которым начислен облагаемый доход в течение соответствующего отчетного периода.

В случае увольнения и приема на работу в течение одного налогового периода одного и того же физического лица, его считают только один раз.

По строке 121 из общего количества лиц, отраженных по строке 120, указывается количество ВКС, получивших доход по трудовым договорам и ГПД.

По строке 130 отражается нарастающим итогом общая сумма налоговых вычетов, уменьшающих налогооблагаемый доход, указанный в строке 110. В сумме налоговых вычетов также указывают другие суммы, которые уменьшают налоговую базу, и необлагаемые суммы, если доходы освобождены от налога в определенных пределах (например, материальная помощь в размере 4000 руб.

Если сумма вычета окажется больше суммы дохода, то вычет указывается в размере, не превышающем доход.

По строке 140 отражается обобщенная по всем физическим лицам сумма исчисленного налога нарастающим итогом с начала года.

По строке 141 отражается сумма исчисленного налога с выплаченных дивидендов по всем физлицам с начала года. При этом исчисление суммы налога по каждому налогоплательщику осуществляется отдельно в отношении каждой выплаты дохода.

По строке 142 отражается обобщенная по всем ВКС сумма исчисленного налога нарастающим итогом с начала года.

По строке 150 указывается сумма фиксированных авансовых платежей, которые заплатил иностранец при получении патента. На эту сумму налоговый агент может уменьшить сумму исчисленного налога при наличии соответствующих документов (заявление от сотрудника, уведомление из ИФНС, квитанции об уплате фиксированных платежей).

По строке 155 отражается сумма налога на прибыль, удержанная в отношении дивидендов, полученных российской организацией, и подлежащая зачету при определении суммы налога по доходам от долевого участия в этой организации.

По строке 160 указывается сумма удержанного налога, исчисленная нарастающим итогом с начала налогового периода.

Если по строке 110 указана сумма дохода, но его фактической выплаты в отчетном периоде еще не было, то по строке 160 налог с такого дохода не отражается, поскольку он будет удержан в другом отчетном периоде.

По строке 170 отражается сумма налога, которую налоговому агенту невозможно удержать (например, при натуральной оплате труда при отсутствии денежных выплат). В эту сумму не включают налог с зарплаты, которая будет выплачена в следующем отчетном периоде.

По строке 180 отражается сумма налога, излишне удержанная налоговым агентом.

По строке 190 указывается сумма налога, возвращенная налоговым агентом (например, в случае излишнего удержания налога из доходов работника).

Приложение 1. Справка о доходах и суммах налога физического лица

Справка подлежит заполнению при составлении расчета за налоговый период — календарный год.

Заполнение справки начинают с добавления физического лица по кнопке «+Сотрудник».

Далее указывается уникальный порядковый номер справки, присваиваемый налоговым агентом.

В поле «Номер корректировки» в первичной справке автоматически отражается «00».

В корректирующей справке необходимо указать номер корректировки (например, «01», «02» и т. При ее заполнении указывается номер ранее представленной справки.

При заполнении аннулирующей справки автоматически указывается код «99» и номер первичной справки. Эта справка оформляется в том случае, если нужно аннулировать показатели в ранее представленной справке.

При представлении корректирующей либо аннулирующей справки правопреемником налогового агента в поле «Номер справки» указывается номер ранее представленной справки налоговым агентом.

Раздел 1. Данные о физическом лице — получателе дохода

В этом разделе приводятся сведения о физическом лице.

В поле «Статус налогоплательщика» указывается код статуса:

- «1» — для налоговых резидентов (для россиян и сотрудников из стран ЕАЭС);

- «2» — для нерезидентов;

- «3» — для нерезидентов — высококвалифицированных специалистов;

- «4» — для переселенцев, проживающих за рубежом;

- «5» — для беженцев-нерезидентов;

- «6» — для сотрудников-иностранцев, которые работают на основании патента;

- «7» — для налоговых резидентов — высококвалифицированных специалистов.

В поле «Гражданство (код страны)» из соответствующего справочника выбирается код страны постоянного проживания сотрудника.

В поле «Код документа, удостоверяющего личность» выбирается код вида документа в соответствии со справочником и указывается его серия и номер.

Раздел 3. Стандартные, социальные и имущественные налоговые вычеты

Если налоговый агент представляет физическому лицу стандартные, социальные и имущественные налоговые вычеты, то отразить их в данном разделе можно, кликнув по полю «Новая запись» и указав коды и суммы вычетов.

В поле «Код вида уведомления» выбирается соответствующий код вычета, а также указываются номер и дата выдачи уведомления, код налогового органа, выдавшего его.

Приложение. Сведения о доходах и соответствующих вычетах по месяцам налогового периода

В приложении к справке указываются ежемесячные суммы начисленных и полученных физическим лицом в денежной и натуральной формах доходов и соответствующих вычетов.

В отдельном поле указывается КБК налога.

Для того, чтобы заполнить приложение, необходимо кликнуть по полю «Новая запись» и указать следующие сведения:

- месяц, за который был начислен и фактически получен доход;

- код дохода из соответствующего справочника: сумма дохода по выбранному коду;код и сумма вычета по тем видам доходов, в отношении которых предусмотрены соответствующие вычеты, или которые подлежат налогообложению не в полном размере (например, подарки, материальная помощь и др.).

- сумма дохода по выбранному коду;

- код и сумма вычета по тем видам доходов, в отношении которых предусмотрены соответствующие вычеты, или которые подлежат налогообложению не в полном размере (например, подарки, материальная помощь и др.).

Для чего нужна справка о доходах

Функция, которую выполняет справка о доходах физического лица, — информирование уполномоченных органов и организаций (например банков) о размере заработка граждан и суммах удержанного с него налога. Составление этого документа является одной из основных задач любого бухгалтера, который занимается вопросами заработной платы.

Как получить справку о доходах в 2022 году

По нормам Трудового кодекса РФ, работодатели обязаны выдать работнику документ о доходах:

- при увольнении вместе с трудовой книжкой и остальными документами;

- в любой момент по запросу — на изготовление документа дается 3 дня после получения заявления (ст. 62 ТК РФ).

Никаких других оснований для изготовления 2-НДФЛ для сотрудника в 2022 году у работодателей нет. Никакие органы и службы не вправе ее запрашивать, минуя налогоплательщика.

Обратите внимание, что срок сдачи 2-НДФЛ истек 01. 2021 и больше направлять этот документ в ИФНС не требуется. Он теперь включен в состав расчета 6-НДФЛ в виде приложения № 1.

Как заполняется этот отчет, подробно рассказано в статье «Как заполнить форму 6-НДФЛ за 4 квартал 2021 года. Полное руководство».

При запросе работником, в том числе уже уволенным, сведений о заработной плате и удержанном налоге за прошлые периоды организация выдает документ по форме, которая действовала в тот период. Учитывайте и действовавший на тот момент порядок заполнения, который обычно утвержден тем же приказом ФНС, что и бланк.

Образец заявления для получения сведений о доходах

По нормам ТК РФ, письменное заявление работника о запросе сведений о доходах не является обязательным. Но рекомендуется его затребовать — это выгодно как работнику, так и работодателю. С даты его получения начинается трехдневный срок для изготовления справки. Если возникнут разногласия по этому поводу, проще окажется доказать правоту.

Написать заявление о выдаче 2-НДФЛ при увольнении в 2022 году разрешается в произвольной форме, главное, чтобы были подпись заявителя и дата составления. Вот так выглядит примерный образец:

Генеральному директору ООО «PPT. ru»

Петрову П.

от экспедитора Савельева С.

Прошу выдать мне справку о доходах и суммах НДФЛ за январь-март 2022 г.

Коды доходов и вычетов

ФНС Приказом № ММВ-7-11/820 от 24. 2017 утвердила целый ряд кодов доходов и вычетов, которые необходимо использовать при заполнении документа о доходах (бывшей 2-НДФЛ). Они необходимы для обозначения операций в документе.

Отдельные коды ФНС присвоила доходам граждан от операций с финансовыми инструментами: появился код инвестиционного вычета «619». Он соответствует сумме положительного финансового результата, полученного налогоплательщиком по операциям на индивидуальном инвестиционном счете. Код дохода «дивиденды» не изменился, их по-прежнему обозначают 1010.

Вид дохода

Код

Заработная плата2000

Пособие по временной нетрудоспособности (по больничному)2300

Выплаты отпускных при оформлении ежегодного оплачиваемого отпуска2012

Сумма компенсации за неиспользованный отпуск

2013

Сумма выплаты в виде выходного пособия, среднего месячного заработка на период трудоустройства, компенсации руководителю, заместителям руководителя и главному бухгалтеру организации в части, которая превышает трехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для уволенных работников из организаций в районах Крайнего Севера и приравненных к ним местностях

2014

Премия2002

Суммы штрафов и неустойки, которые выплачивает организация на основании решения суда за несоблюдение требований потребителей, в соответствии с законом № 2300-1 от 07. 1992

2301

Сумма списанного безнадежного долга

2611

Сумма дохода в виде процента (купона) по обращающимся облигациям российских организаций, номинированным в рублях

3023

Подробнее о кодировке доходов: как отразить больничный в справке 2-НДФЛ

Налоговым агентам следует внимательно следить за верным указанием кодов налоговых вычетов. Например, стандартный вычет на ребенка обозначают кодом 126. Если ошибиться, то придется доказывать, что вычет предоставлен законно и его сумма не превышает предусмотренную Налоговым кодексом РФ. Если налоговый агент необоснованно увеличил сумму вычета, тем самым он уменьшил сумму налога к уплате, фактически обманув бюджет. В этом случае его заставят не только вернуть разницу с учетом пени по нормам статьи 75 НК РФ, но и заплатить штраф в размере 20% от этой суммы, по нормам статьи 123 НК РФ.

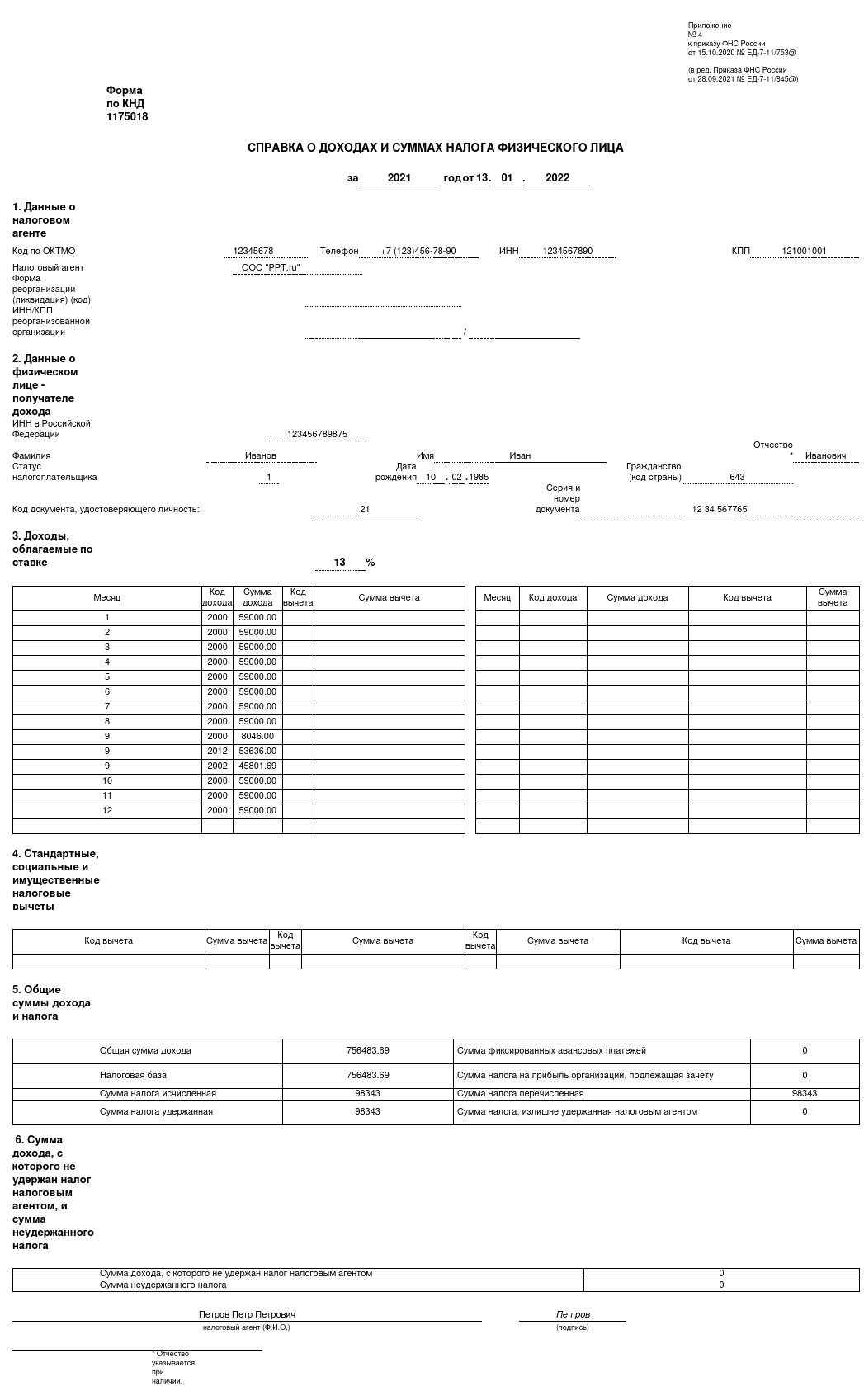

Как выглядит справка в 2022 году

Для выдачи работникам действует не 2-НДФЛ за 2022 год для работника, а справка о доходах и суммах налога. Ее форма ничем не отличается от упраздненной 2-НДФЛ. Вот так выглядит образец заполнения по новой форме:

Алгоритм заполнения документа:

- Указать период и дату выдачи справки 2-НДФЛ для сотрудников (справки о доходах).

- Вписать данные налогового агента (организации) — наименование, код ОКПО, ИНН, номер телефона, адрес.

- Отразить данные налогоплательщика — Ф.И.О., ИНН, дату рождения, реквизиты и код документа, удостоверяющего личность, код статуса налогоплательщика.

- Привести действующую ставку налога — в примере стандартные 13%.

- Привести в разделе 3 коды полученных налогоплательщиком доходов за каждый месяц (в примере зарплата — код 2000).

- Сообщить об использованных вычетах с указанием их кодов.

- Указать общие суммы выплат и удержанного налога.

Заверяет справку своей личной подписью тот бухгалтер, который ее составлял.

Исправление ошибок

Если справочные документы в составе расчета 6-НДФЛ содержат ошибку, налоговый агент оформляет уточненную форму. В поле «№» необходимо указать номер первоначальной справки (в которой была допущена ошибка). Дату оформления ставят текущую. В поле «Номер корректировки» надо указать код 01 или 02 и т. (в зависимости от того, какая по счету корректировка).

Если в справочном документе допущена ошибка, сдается полная уточненная форма 6-НДФЛ, а не один лист. Если исправления вносятся только в расчет 6-НДФЛ, подавать в составе корректировки справки по налогоплательщикам не требуется.

Вам в помощь образцы, бланки для скачивания

Дидух Юлия

бухгалтер, юрист

В 1998 году закончила КГАУ, экономический факультет по специальности бухгалтер. В 2006 году ТНУ, юридический факультет по специальности гражданское и предпринимательское право. Опыт работы бухгалтером с 1998 по 2007 год. Пишу статьи с 2012 года

Все статьи автора