Все организации и предприниматели, от которых физлица (как работники, так и иные лица) получают доходы, обязаны вести учет выплат. Причем, делать это надо не только по датам и суммам, но и по видам доходов с применением специальных кодов. Эти же коды нужно отразить в справке о доходах (бывшее название 2-НДФЛ), которая входит в состав годового расчета 6-НДФЛ. Мы расскажем о принципах кодировки, перечислим самые распространенные шифры доходов, а также напомним, чем чреваты ошибки, допущенные при присвоении кода.

Что означают коды НДФЛ

Налоговый кодекс обязывает налоговых агентов вести учет доходов, выплачиваемых физическим лицам, не в произвольной форме, а с использованием специальных кодов. Так, в пункте 1 статьи 230 НК РФ сказано, что каждый налоговый агент должен составлять регистры налогового учета. В них нужно фиксировать выплаченные физлицам доходы в соответствии с кодами, которые утверждает ФНС.

Справка

Бесплатно заполнить и сдать через интернет 6‑НДФЛ с актуальными кодами

Наконец, эта же самая кодировка выплат используется в большинстве бухгалтерских программ для расчета среднего заработка. Поэтому неправильное присвоение кода может стать причиной неверного расчета с работниками по отпускным, командировочным, больничным и т.п. Если выплата окажется занижена, организация может быть оштрафована на сумму от 30 000 до 50 000 руб., должностное лицо — от 10 000 до 20 000 руб., а ИП — от 1 000 до 5 000 руб. (ч. 6 ст. 5.27 КоАП РФ). Если же работнику будет перечислено больше, чем полагается, возможны проблемы с выплатами различных пособий, компенсируемых за счет бюджета.

Важно

Ошибки в применении кодов могут повлечь занижение или завышение отпускных, командировочных, больничных и прочих выплат, «завязанных» на средний заработок. Поэтому данные выплаты лучше рассчитывать в веб-сервисах, где актуальные коды устанавливаются и подставляются в отчетность автоматически.

Рассчитать зарплату и НДФЛ со стандартными вычетами в веб‑сервисе

Код дохода 4800 с расшифровкой

Кроме того, код 4800 можно использовать, в частности, в отношении следующих доходов сотрудников:

- средний заработок, сохраняемый за дни прохождения диспансеризации;

- оплата времени простоя, возникшего по независящим от сторон причинам;

- компенсация за задержку выдачи трудовой книжки уволенному сотруднику;

- средний заработок, сохраняемый за донорами в дни сдачи крови и в дни предоставляемого им отдыха;

- сумма прощенной задолженности по авансовому отчету.

Также код 4800 применяется для отражения расчетов с физлицами, которые не являются работниками организации или ИП, если для выплаты не предусмотрено специального кода. Этот же код используется при «переквалификации» промежуточных дивидендов, если по итогам года сумма прибыли оказалась ниже расчетной.

Код дохода 2000 с расшифровкой

Следующий по распространенности код — 2000. Этому коду соответствует «вознаграждение, получаемое налогоплательщиком за выполнение трудовых или иных обязанностей».

Обычно применение этого кода не вызывает сложностей — все, что отражается в учете работодателя как зарплата, начисляемая по трудовому договору за выполнение должностных обязанностей, «проходит» по коду 2000. Это же значение присваивается среднему заработку, сохраняемому на период командировки, поскольку он также является зарплатой (письмо Минфина от 12.11.07 № 03-04-06-01/383).

Рассчитывайте зарплату с учетом повышения МРОТ с 1 января

Коды дохода 2002 и 2003 с расшифровкой

А вот премии для цели кодировки доходов заработной платой не признаются, хотя и названы в статье 129 ТК РФ как часть оплаты труда. Более того, премии отражаются в регистрах налогового учета и в справках о доходах тремя различными шифрами.

Основной код — 2002. Он используется в отношении премий, которые удовлетворяют одновременно трем условиям:

- выплата производится не за счет прибыли, целевых поступлений или средств специального назначения;

- выплата предусмотрена нормами законодательства, трудовым или коллективным договором;

- основанием для выплаты являются определенные производственные результаты или иные подобные показатели (т.е. показатели, связанные с выполнением сотрудником своих трудовых обязанностей). Это обстоятельство должно подтверждаться приказом о выплате премии.

По коду 2003 отражаются премии (вне зависимости от критериев их назначения) и иные вознаграждения (в т.ч. доплаты за сложность, напряженность, секретность и проч., не являющиеся премиями), которые выплачиваются за счет средств специального назначения, целевых поступлений или прибыли организации.

Также см.: Премируем работников правильно: как оформить премии в организации

Коды дохода 2012 и 2013 с расшифровкой

Шифру 2012 соответствуют суммы отпускных, то есть среднего заработка, сохраняемого за работником на период отпуска. По данному коду «проходят» выплаты как по очередным отпускам, так и по дополнительным, в том числе учебным.

Код 2012 можно применять в отношении только тех отпускных, которые выплачиваются действующим сотрудникам. Если же работодатель перечисляет увольняемому сотруднику компенсацию за неиспользованный отпуск, этому доходу нужно присвоить код 2013.

Внимание

С помощью кода 2300 в НДФЛ-отчетности обозначаются пособия по временной нетрудоспособности. Этот шифр нужно присвоить не только пособию, которое выплачивается в случае болезни самого работника, но и тем суммам, которые перечисляются в случае ухода за больными детьми или другими членами семьи.

Формально под этот код попадает также пособие по беременности и родам, так как основанием для его начисления является больничный лист. Но поскольку декретное пособие не облагается НДФЛ (п. 1 ст. 217 НК РФ), эту выплату можно вообще не фиксировать в регистрах и справке о доходах (п. 1 ст. 230 НК РФ, письмо Минфина от 02.04.19 № 03-04-05/22860).

Сформировать и сдать в ФСС документы для выплаты пособий

Код дохода 2010 с расшифровкой

Любые выплаты по гражданско-правовым договорам (кроме займа, аренды и авторских договоров, для которых установлены специальные коды) отражаются в НДФЛ-отчетности по коду 2010. В частности, это касается вознаграждений по договорам возмездного оказания услуг, подряда, хранения; платы за предоставление поручительства и т.д.

Коды дохода 2762 и 2760 с расшифровкой

По коду 2762 в регистрах налогового учета и справках о доходах нужно указать всю сумму материальной помощи, выданную работнику при рождении ребенка. Напомним, что такая матпомощь не облагается НДФЛ в пределах 50 000 руб. на каждого ребенка при условии, если выплата перечислена не позднее одного года после его рождения (п. 8 ст. 217 НК РФ).

В случае выплаты работникам других видов материальной помощи используется шифр 2760. При этом основание для перечисления денег значения не имеет. Так, если в компании принято решение выдавать матпомощь к отпуску, то эту сумму надо отделить от основных отпускных и отразить с кодом 2760. Также этот код нужно присвоить матпомощи, выплачиваемой бывшим работникам-пенсионерам. Напомним, что такой доход не облагается НДФЛ в пределах 4 000 руб. в год (п. 28 ст. 217 НК РФ).

Коды дохода 2720 и 2721 с расшифровкой

Согласно приказу № ЕД-7-11/844, для отражения стоимости имущества, полученного в качестве подарка, используются два разных шифра. Если налоговая база определяется по правилам пункта 6 статьи 210 НК РФ (то есть с учетом вычетов, предусмотренных пп. 1 и 2 п. 1 ст. 220 НК РФ, или с учетом особенностей, установленных ст. 213, 213.1 и 214.10 НК РФ), то надо применять код 2720. Для остальных подарков . Например, по по этому коду указывается стоимость подаренных ценных бумаг, а также стоимость любого имущества, полученного в порядке дарения физлицами — нерезидентами РФ.

Также см.: «Налоговый учет подарков и премий, или что делать бухгалтеру после 23 февраля и 8 марта

Код дохода 1010 с расшифровкой

Шифр 1010 предназначен для обозначения дивидендов. Он применяется вне зависимости от того, кто является их получателем — работник организации или стороннее лицо. Ставка, по которой дивиденды облагаются НДФЛ, также не влияет на кодировку дохода. А значит, код 1010 нужно использовать и в отношении дивидендов, выплаченных участникам и учредителям, которые не признаются налоговыми резидентами РФ.

Коды дохода 2400, 1400, 1401 и 1402 с расшифровкой

Чтобы обозначить доходы от аренды, нужно выбрать один из четырех кодов (в зависимости от объекта, который передан по договору). Так, доходы от предоставления в аренду любых автомобилей, а также морских, речных и воздушных судов отражаются в НДФЛ-отчетности по специальному коду 2400. По нему нужно показывать плату за предоставление в аренду указанных видов транспорта, даже если она выплачивается работнику (в т.ч. руководителю). Этот же код охватывает доходы и от иного использования автотранспорта. Поэтому под него подпадают доходы по договорам о предоставлении услуг по управлению собственным автомобилем, договорам аренды с экипажем и т.п.

Кроме того, код 2400 применяется в отношении арендной платы за линии оптико-волоконной и (или) беспроводной связи, иных средств связи, включая компьютерные сети.

Отметим, что при выборе кода для арендных платежей не имеет значения, кто именно получает от организации или ИП данный доход: руководитель, простой работник или постороннее лицо.

Также см. Договор аренды: в каких случаях его можно заключить и как правильно составить

Код дохода 2610 с расшифровкой

Также см. Договор беспроцентного займа: с кем его можно заключить, и как его правильно составить

Составьте договор беспроцентного займа по готовому шаблону

Код дохода 2001 с расшифровкой

Код 2001 используется в отношении вознаграждений, которые выплачиваются директорам, входящим в состав совета директоров, и прочим членам коллегиального органа управления организации.

При этом зарплата руководителя по коду 2001 не «проводится», даже если соответствующая должность называется «директор». Однако если руководитель входит в состав совета директоров (правления, другого коллегиального органа) и получает за это дополнительное вознаграждение, то данную выплату нужно отделить от зарплаты и отразить для целей НДФЛ по коду 2001.

Код дохода 2014 с расшифровкой

Суммы выходного пособия, а также среднего месячного заработка, сохраняемого на период трудоустройства, в НДФЛ-отчетности отражаются с кодом 2014. Этим шифр применяется только к той части выплат, которая облагается НДФЛ (превышает в совокупности трехкратный размер средней зарплаты, а для «северян» — шестикратный). Необлагаемая налогом на доходы сумма выходного пособия и среднего заработка на период трудоустройства для целей НДФЛ не фиксируется и не кодируется.

Также см.: «Выплаты при сокращении работника в 2022 году».

Бесплатно подготовить соглашение об увольнении по готовому шаблону

Код дохода 1530 с расшифровкой

По коду 1530 нужно показать доходы, полученные по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг. НДФЛ по данному виду дохода рассчитывается по специальным правилам, установленным в статье 214.1 НК РФ.

Другие коды НДФЛ с расшифровкой

Достаточно часто на практике встречаются и другие коды доходов. Для удобства использования мы свели их в таблицу, снабдив необходимыми пояснения. В частности, в таблице показано, по каким трем кодам нужно отражать доход, полученный в натуральной форме.

Перекодирование доходов

В заключение отметим, что корректное присвоение кодов тем выплатам, которые организация или ИП производит в пользу физлиц, позволит избежать претензий со стороны налоговиков в части исчисления и уплаты НДФЛ, а также заполнения расчета 6-НДФЛ и справок о доходах. Знание правил кодировки доходов упростит работу бухгалтерии по расчету среднего заработка, а также различных компенсаций, пособий и прочих выплат, «завязанных» на данный показатель.

По завершении отчетного периода организации сдают в ИФНС отчет о финансовых результатах. Мы расскажем, как заполнить форму за 2021 год, дадим расшифровку строк, и на примере проиллюстрируем, какие цифры в них отразить. Кроме этого, напомним, куда и в какие сроки необходимо сдать бухгалтерскую отчетность.

Что такое отчет о финансовых результатах

Это бланк, входящий в состав бухгалтерской отчетности наряду с балансом и приложениями к нему. Форма отчета утверждена приказом Минфина от 02.07.10 № 66н (далее — приказ № 66н).

ВАЖНО. Форма отчета о финансовых результатах не является рекомендуемой. Использовать ее — это обязанность, а не право организаций. Но компания может сама установить степень детализации. Например, расшифровать, из чего складываются коммерческие расходы, и ввести для этого дополнительную строку «В том числе».

К слову, прежде данный бланк именовался «отчет о прибылях и убытках» и «форма № 2». Современное название введено более восьми лет назад, но до сих пор некоторые бухгалтеры, аудиторы и прочие специалисты применяют старое наименование.

Где скачать бланк формы 2 отчета о финансовых результатах

Субъекты малого предпринимательства могут применять специальную . Она приведена в приложении № 5 к приказу № 66н.

Бесплатно заполнить отчет о финансовых результатах и другую бухгалтерскую отчетность

Как заполнять отчет о финансовых результатах

Цель заполнения — показать, как были рассчитаны итоговые показатели:

- валовая прибыль (убыток);

- прибыль (убыток) от продаж;

- прибыль (убыток) до налогообложения;

- чистая прибыль (убыток).

Каждая итоговая величина получается путем сложения или вычитания промежуточных величин. Например, чтобы найти валовую прибыль, нужно сначала взять два промежуточных показателя: выручку и себестоимость продаж. Затем от первого отнять второй.

ВАЖНО. Промежуточные величины, которые участвуют в расчетах со знаком «минус» (то есть отнимаются), нужно указывать в круглых скобках. Некоторые показатели всегда стоят в скобках: коммерческие расходы, проценты к уплате и проч. Но есть и те, которые могут быть либо в скобках, либо без них. Это, к примеру, прибыль (убыток) до налогообложения.

У всех строк есть графа «Пояснения». В ней проставляется номер пояснений, в которых раскрыта информация по данной строке. Если, к примеру, сведения о выручке сведены в справку с номером 15, то перед строкой «Выручка» надо поставить «15».

ВНИМАНИЕ. Раньше отчет о финансовых результатах допускалось заполнять как в тысячах, так и в миллионах рублей. Но сейчас существует только один вариант — в тысячах рублей. Данные поправки в приказ № 66н внесены приказом Минфина от 19.04.19 № 61н.

Бесплатно получить образец учетной политики и вести бухучет в веб‑сервисе для небольших ООО

Для каждой строки предусмотрен свой код, его указывают в отдельном столбце. Расшифровка кодов приведена в приложении № 4 к приказу № 66н (см. табл. 1).

Строки отчета о финансовых результатах с кодами и расшифровкой

Запросить в ИФНС акт сверки по налогам через интернет

Пример заполнения отчета о финансовых результатах (образец)

В 2021 году показатели торговой организации были следующими:

- выручка 12 000 000 руб. (в т.ч. НДС 20% — 2 000 000 руб.);

- закупочная стоимость товара 6 000 000 руб. (в т.ч. НДС 20% — 1 000 000 руб.);

- коммерческие расходы (на складирование товара и зарплату персонала) — 1 500 000 руб.;

- проценты к уплате (за пользование банковским кредитом) — 500 000 руб.;

- текущий налог на прибыль — 600 000 руб.

Компания не применяла ПБУ 18/02 и не формировала ОНА, ОНО, ПНД и ПНР.

Бухгалтер нашел итоговые показатели.

Валовая прибыль — 5 000 000 руб.((12 000 000 — 2 000 000) – (6 000 000 — 1 000 000)).

Прибыль от продаж — 3 500 000 руб.(5 000 000 — 1 500 000).

Прибыль до налогообложения — 3 000 000 руб.(3 500 000 — 500 000).

Чистая прибыль — 2 400 000 руб.(3 000 000 — 600 000).

Отчет о финансовых результатах торговой компании за 2021 год (тыс. руб.)

Взаимосвязь баланса и отчета о финансовых результатах

Бесплатно заполнить и распечатать бухгалтерский баланс по актуальной форме

Куда подавать документ

Организациям необходимо представить финансовый отчет (а также бухгалтерский баланс и приложения) в налоговую инспекцию.

ВНИМАНИЕ. Прежде эти документы нужно было сдавать еще и в органы статистики. Но, начиная с отчетности за 2019 год, данная обязанность упразднена. Поэтому вся бухгалтерская отчетность в 2022 году представляется исключительно в налоговые инспекции.

Срок сдачи отчета о финансовых результатах

Представить документ в ИФНС нужно не позднее трех месяцев после окончания отчетного года. Такое правило содержится в подпункте 5.1 пункта 1 статьи 23 НК РФ и в части 2 статьи 18 Федерального закона от 06.12.11 № 402-ФЗ «О бухгалтерском учете» (далее — Закон о бухучете).

По итогам 2021 года баланс, отчет о финансовых результатах и приложения к ним следует сдать не позднее 31 марта 2022 года.

Каким способом представить

Еще совсем недавно компании могли выбирать, в какой форме сдавать бухгалтерскую отчетность: на бумаге или через интернет.

Но с отчетности за 2019 год остался только один способ — представить баланс и прочие формы по интернету (по телекоммуникационным каналам связи через оператора электронного документооборота).

Исключение не сделано даже для субъектов малого предпринимательства. По итогам 2021 года и более поздних периодов они сдают бухотчетность по интернету на общих основаниях. Такие изменения внесены в Закон о бухучете Федеральным законом от 28.11.18 № 444-ФЗ

Бухгалтерская справка относится к первичной документации и является своего рода универсальным документом, поскольку используется при учете и отчетности как по бухгалтерии, так и по налогам. Она общеприменима и широко распространена, т.к. ее использование востребовано в самых различных ситуациях. Как следует из самого названия документа, ее составление входит в компетенцию специалистов бухгалтерских отделов.

В каких случаях используется бухгалтерская справка

Бухгалтерская справка не имеет статуса обязательного документа, но ей можно «изменить» неверные данные.

Как правило, справка носит вспомогательный характер. Чаще всего она используется при необходимости исправления некорректно внесенных данных в документы бухгалтерской и налоговой отчетности: правильные сведения вносятся в справку и досылаются в налоговую инспекцию.

Кроме того, она применяется при любых операциях, требующих пояснений, фиксации расчета различного рода сумм, подтверждения произведенных проводок при отсутствии других обосновывающих документов, проведении операций с применением дополнительных подсчетов и т.д.

Таким образом, при помощи бухгалтерской справки можно оформить практически любую финансово-хозяйственную операцию в деятельности предприятия.

Стоит отметить, что при желании любая компания имеет полное право подтверждать факт проведения операций, не требующих применения стандартные видов документации не с помощью бухгалтерских справок, а при помощи индивидуально разработанных форм первичных документов (конечно, при условии внесения в них необходимых реквизитов). Это значит, что в большинстве случаев бухгалтерская справка является заменяемым документом.

Порядок составления бухгалтерской справки

Документ не имеет единого, унифицированного, обязательного к применению образца, поэтому специалисты бухгалтерских отделов могут писать его в свободном виде или использовать разработанные и утвержденные на предприятии шаблоны. В качестве комментария нужно отметить, что хотя собственные формы документов организации должны регистрировать в своей учетной политике, в данном случае делать это необязательно, т.к. очень уж разнообразны поводы для написания бухгалтерских справок.

Некоторые бухгалтера по инерции используют ранее общепринятые типовые формы, которые удобны и просты в заполнении. Независимо от того, какой вариант будет выбран, есть некоторые сведения, которые бухгалтерская справка должна содержать в обязательном порядке: это

- данные об организации,

- дату и причину составления,

- документы и проводки, к которым она прилагается,

- а также подпись ответственного лица.

Можно ли вносить исправления в бухгалтерскую справку

От ошибок никто не застрахован. И хотя бухгалтерская справка сама по себе во многих случаях служит как раз для исправления различного рода неточностей, она также может потребовать некоторых исправлений. Если справку по каким-либо причинам невозможно перепечатать заново, то в этом случае действия должны происходит в следующем порядке:

- аккуратно зачеркиваются неверные сведения,

- сверху вписываются правильные данные,

- ставится дата и подпись исправителя (с расшифровкой и указанием должности).

Правила оформления документа

Бухгалтерскую справку можно писать как на обычном листе А4 формата, так и на фирменном бланке организации, ее можно составлять как от руки, так и печатать на компьютере. Но в любом случае, она обязательно должна быть заверена оригиналом подписи сотрудника, который ее написал. Удостоверять документ печатью необязательно, поскольку с 2016 года юридические лица по закону имеют полное право не использовать в своей работе оттиски печатей и штампов.

К составлению справки необходимо относится также тщательно и внимательно, как и к любому другому виду первичных документов. Чем подробнее она будет составлена, тем меньше вопросов вызовет при проверке.

В справку нужно вносить только достоверные сведения, а если в процессе написания обнаружатся какие-либо ошибки, их лучше не исправлять, а написать новый исправленный вариант документа.

После составления некоторые виды справок необходимо регистрировать во внутренних журналах организации. Например, бухгалтерскую справку необходимо вписывать в книгу продаж, если она отражает сумму НДС с остаточной стоимости основных средств, передаваемых в уставный капитал фирмы.

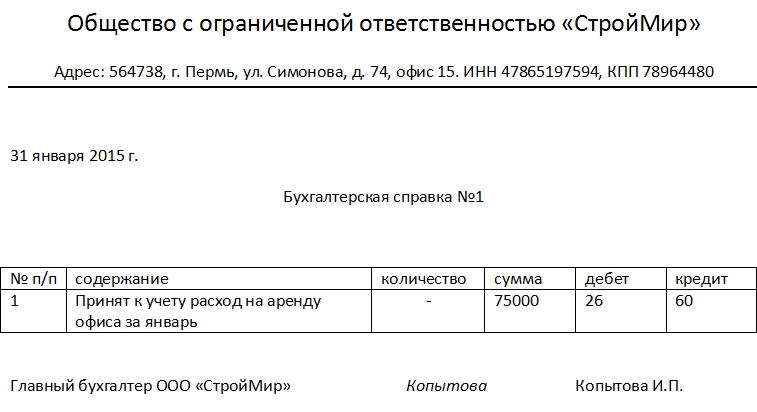

Пример составления бухгалтерской справки

- В начале документа обязательно заполняются реквизиты: посередине пишется полное название организации с расшифровкой аббревиатуры организационно-правового статуса.

- В строке ниже указывается ее адрес (с почтовым индексом), ИНН, и КПП – все в строгом соответствии с учредительными бумагами.

- Далее ставится дата составления бухгалтерской справки и указывается ее номер.

- Ниже располагается табличка, в которую вносятся коррективы к произведенному отчету за предыдущий отчетный период. Здесь вписываются

номер действия (по порядку),его суть,количество,точная сумма,номер регистра, по которому проходила операция. - номер действия (по порядку),

- его суть,

- количество,

- точная сумма,

- номер регистра, по которому проходила операция.

- В завершение документ подписывается специалистом-составителем, с обязательным указанием его должности и расшифровкой подписи.

Что делать с бухгалтерской справкой после

Как любая другая первичная документация, бухгалтерская справка подлежит учету и хранению. При этом срок ее содержания составляет не менее трех лет (для разных целей определены разные периоды: например, справку для налогового учета нужно держать 4 года, а если она служила подтверждением для проведения какой-либо проводки – то и все 5 лет).

Налоговые агенты используют две формы справки. Одна из них имеет неофициальное название «форма 2-НДФЛ». Справки по этой форме нужно представлять в ИФНС (см. «2-НДФЛ: инструкция по заполнению той справки о доходах физлица, которая сдается в инспекцию»). У второй есть только полное наименование: «Справка о доходах и суммах налога физического лица». Она выдается физическому лицу по его заявлению. В настоящем материале дана пошаговая инструкция по заполнению той формы, которая выдается работнику.

Справка о доходах и суммах налога

Обязанность налогового агента выдать физическому лицу справку по указанной форме закреплена пунктом 3 статьи 230 Однако Налоговым кодексом не установлено, в какой форме работник должен подать заявление на получение такой справки, и в какой срок налоговый агент должен ее выдать. Нет и утвержденного порядка заполнения справки о доходах и суммах налога.

Что касается заявления физлица на выдачу справки, то каждая компания или ИП может разработать соответствующий бланк самостоятельно, либо принимать такие заявления в свободной форме. Многие работодатели выдают справки по устной просьбе сотрудников, и это не является нарушением.

Добавим, что налоговая ответственность за невыдачу работнику справки о доходах и суммах налога, либо за ее неправильное заполнение, не предусмотрена. В то же время за отказ представить физлицу такую справку существует административная ответственность.. 5.39 штраф для должностных лиц составляет от 5 000 рублей до 10 000 рублей.

Заполните, проверьте и сдайте действующую форму 6‑НДФЛ через интернет

Общие требования к оформлению справки о доходах и суммах налога

Сформировать платежки на уплату НДФЛ и взносов с актуальными реквизитами