В этой статье

- Что такое справка по форме банка

- Когда нужна справка по форме банка

- Сколько действует справка

- Заполнение справки по форме банка

- Проверка кредитоспособности банком

- Справка по форме банка для неофициально трудоустроенных

Кредитная нагрузка на россиян ежегодно увеличивается. Растёт и количество просрочек по кредитам, что делает банки более требовательными к клиентам и, в частности, к уровню их доходов. Справка о доходах по форме банка — один из обязательных документов для оформления крупного потребительского кредита. Как её оформить, разберёмся в этой статье.

Что такое справка по форме банка

Справка по форме банка — это документ, подтверждающий доходы потенциального заемщика, включая неофициальные. В отличие от справки 2-НДФЛ, отражает не только официальный, но и реальный доход клиента. Требуется и принимается не всеми банковскими организациями. Она не имеет единой утверждённой формы, и каждый кредитор может использовать собственную форму её составления, которая должна включать такие сведения о потенциальном заёмщике:

- срок действия трудового договора;

- реквизиты организации, выдавшей документ;

- общий стаж работы и стаж работы на последнем месте;

- доход за определённый срок, установленный банком (месяц, квартал, год);

- печать организации с подписью главного бухгалтера или руководителя.

Справка не требует указания уплаченных налоговых сборов, но некоторые банки могут запросить эту информацию, чтобы иметь более полное представление о реальных доходах потенциального клиента. В случае превалирующего числа источников серых доходов банк может поднять процентную ставку, чтобы снизить убытки в случае невозврата заёмных средств.

Когда нужна справка по форме банка

Выдаче кредита наличными обязательно предшествует проверка заёмщика на платёжеспособность, только если речь не идёт о совсем небольших суммах или кредитных картах. Для этого от клиента требуется справка 2-НДФЛ, которая выдаётся на официальном месте работы. Но не всегда есть возможность получить её по двум причинам:

- Неофициальные источники дохода.

- Частично официальный доход со значительной серой частью.

Наличие серой части зарплаты у многих россиян вынуждает банки идти на уступки и учитывать неофициальные источники дохода.

Сколько действует справка

Стандартно срок действия справки по форме банка — 30 дней с момента выдачи. После истечения 30 дней клиент должен подать заявку работодателю на получение новой.

Заполнение справки по форме банка

Заполнение документа должно быть грамотным и соответствовать правилам, установленным кредитной организацией. Корректность и достоверность предоставленной информации играет большую роль в том, будет одобрена заявка на кредит или нет.

Проверка кредитоспособности банком

Кредитоспособность — это способность заёмщика погасить взятое обязательство в срок. Каждый банк использует свои собственные алгоритмы проверки, которую можно разделить на две основные части: количественную и качественную.

Количественная основана на тщательной проверке доходов заявителя (их суммы и регулярности) и сравнении их с расходами (расходы на домашнее хозяйство и все другие обязательства, например кредитные карты, рассрочка, другие долговые обязательства). При проверке расходов банк проведёт анализ банковских выписок. Соискателя просят предоставить справки от работодателя, подтверждающие тип трудового договора и размер заработка. Качественная проверка — это, в свою очередь, анализ таких факторов, как возраст заявителя, семейное положение, количество человек в семье, род занятий, стаж работы и кредитная история. Финансовые учреждения разрабатывают так называемый скоринг, то есть оценку кредитного риска (по шкале от 1 до 100). Чем больше число в подсчёте очков, тем лучше.

Сведения об источниках и размере доходов клиента проверяются службой безопасности банка в сфере финансов. Для этого делается запрос в бюро кредитной истории (БКИ), чтобы проверить наличие непогашенных задолженностей по прошлым кредитам, действующих обязательств перед финансовыми организациями, просрочек по выплатам. Сотрудники службы безопасности также могут позвонить на указанное в анкете место работы потенциального клиента, в бухгалтерию или отдел кадров, чтобы подтвердить информацию. Только после проверки рассматривается вопрос о выдаче кредита, определяется его сумма и процентная ставка с учётом размера доходов клиента и потенциальных рисков невозврата задолженности или просрочек по ней.

Справка по форме банка для неофициально трудоустроенных

Оформление документа о наличии серого дохода с печатью организации и подписью её руководителя не всегда возможно, потому что фактически подтверждает уклонение работодателя от уплаты зарплатных налогов. Иначе для «чистых» доходов достаточно будет справки 2-НДФЛ. В отдельных случаях это может потребовать от работодателя:

- официального трудоустройства работника;

- уплаты налогов, штрафов и пеней;

- уплаты административных штрафов.

Это усложняет оформление документа на предприятии, кроме того, налоговые или судебные органы могут запросить его для проверки работодателя на отсутствие серых зарплат. Иногда в случае невозможности получения такой справки потенциальным заёмщиком банк готов принять в качестве документа, подтверждающего доход:

- копию трудовой книжки;

- копию трудового договора с работодателем;

- договор о сдаче недвижимости в аренду с указанными суммами ежемесячной ренты;

- выписку с баланса банковского счёта (если такой есть) при наличии регулярных поступлений.

Отдельный банк может прибегнуть к разным процедурам проверки платёжеспособности клиента при наличии у него неофициальных источников дохода в случае невозможности получения справки по форме 2-НДФЛ.

Альфа-Банк заботится о своих клиентах. Для оформления кредита наличными от заёмщиков требуется предоставить минимальный пакет документов. Проверка платёжеспособности и принятие решения по заявке проходят в кратчайшие сроки.

Хотите взять кредит? Обязательно подготовьте документы, доказывающие вашу финансовую стабильность

Банк всегда проверяет платежеспособность и кредитную историю потенциального заемщика. Финучреждение заинтересовано в том, чтобы ему полностью выплатили долг.

Чтобы убедиться в надежности клиента, его просят предоставить документальные сведения о доходе. Эту функцию выполняет 2-НДФЛ, где указана заработная плата сотрудника за конкретный период с учетом выплаты налогов.

Но что делать тем, кто работает неофициально или получает часть зарплаты в конверте? Для них существует альтернативный вариант – справка по форме банка. Это документ, который подтверждает платежеспособность потенциального заемщика. В отличие от 2-НДФЛ, он отражает реальный фактический доход с официальной и неофициальной частью.

Когда используют справку по форме банка и кто ее оформляет

Небольшую сумму наличными иногда можно получить и без подтверждения дохода (это зависит от политики конкретного банка). Например, в Совкомбанке вы можете взять кредит всего по двум документам без справок и поручителей. Но чтобы вам одобрили заем крупного размера, необходимо убедить банк в своей финансовой стабильности и возможности выплатить весь долг.

Справка о доходах требуется в следующих случаях:

- ипотека;

- автокредит либо авторассрочка;

- кредит наличными;

- банковский пластик с овердрафтом;

- карта рассрочки (иногда).

Чтобы увеличить свои шансы на одобрение, необходимо, чтобы в документе был указан весь ваш фактический доход. Это касается тех, кто работает неофициально либо кто получает бóльшую часть заработной платы «по-серому»

Не стоит забывать, что ежемесячная выплата по кредиту не должна превышать 50% от зарплаты. Если платеж по займу получается больше, чем вы зарабатываете, ни один крупный банк не одобрит заявку.

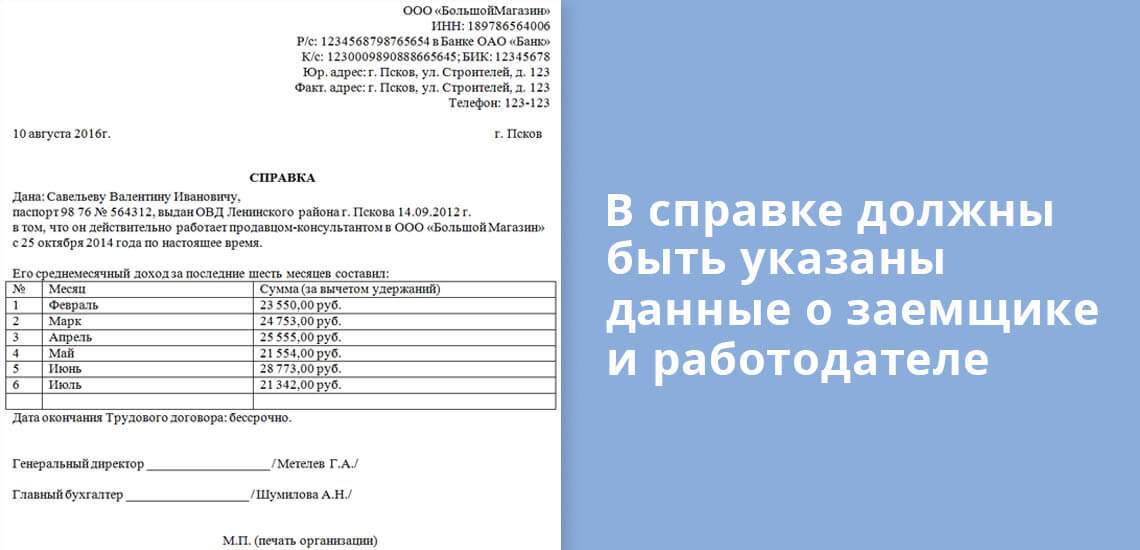

Какие сведения содержит справка

В отличие от 2-НДФЛ, которая имеет единый образец для заполнения, у справки по форме банка нет четких согласованных правил оформления. Каждое финучреждение само решает, как выглядит документ. Но главное – он должен содержать основные сведения о заемщике, организации, в которой он работает, и размер зарплаты за определенный период.

Например, справка, которую запрашивает Совкомбанк, включает:

- персональные данные потенциального клиента (ФИО, должность в компании);

- полное наименование организации;

- информацию о работодателе – адрес фирмы, ИНН, ОГРН;

- контактные телефоны бухгалтерии и отдела кадров;

- срок действия трудового договора;

- доход за запрашиваемый промежуток времени (с удержанием налогов, алиментов и др.);

- подпись главного бухгалтера и руководителя;

- дату выдачи.

Документ обязательно должен содержать подписи начальника и главного бухгалтера и печать организации. Иначе он признается недействительным, и финучреждение не примет незаверенную бумагу.

В Совкомбанке можно оформить кредит наличными на любые цели до 5 млн рублей со ставкой от 6,9%. Выберите удобную программу и рассчитайте ежемесячный платеж на кредитном калькуляторе. Деньги нужны срочно? Достаточно паспорта и любого второго документа. Нужна крупная сумма? Вы можете взять кредит под залог автомобиля или недвижимости. Заполните заявку на сайте и получите быстрое одобрение. Есть доставка!

В чем сложности подготовки справки по форме банка

2-НДФЛ содержит информацию об официальной части заработной платы с учетом уплаты налога. То есть это своего рода доказательство того, что фирма является добросовестным налогоплательщиком и что сотрудники устроены официально.

Однако сейчас многие, помимо белой зарплаты, получают деньги «в конвертах», что противоречит законодательству РФ. Это означает, что владелец компании не выплачивает страховые взносы и неплохо экономит на налогах.

В связи с этим могут возникнуть трудности с подготовкой документа. Если сотрудник устроен неофициально или получает зарплату «в конверте», далеко не каждый руководитель пойдет на риск и согласится указать реальный размер дохода. Обычно работодатели боятся, что данные попадут в налоговую и придется заплатить немалый штраф.

Финучреждение тоже отчасти рискует. Ведь сведения, указанные в документе, могут расходиться с реальными фактами. В результате человеку соглашаются выдать заем по не очень привлекательной ставке.

Как правильно заполнить справку

Форму можно заполнить на компьютере или от руки. Оба варианта допустимы. Главное, чтобы информация была корректная и достоверная. Нет смысла пытаться обмануть банковских сотрудников, что-то скрыть или преувеличить, так как вся предоставленная информация проходит тщательную проверку.

Перед подачей документа убедитесь, что он имеет подписи руководителя и печать организации

Требования к оформлению у разных финучреждений могут отличаться. Одни просят предоставить сведения о полученном доходе за 6 месяцев, другие – за год. Как правильно заполнить, лучше уточнить у банковского специалиста.

Карта «Халва» — универсальный финансовый инструмент. Используйте свои средства, получайте кешбэк с покупок до 10% и доход на остаток собственных средств по карте до 12%, а также открывайте вклады под выгодный процент. Вы можете взять заемные средства и потратить их на покупки в рассрочку 10 месяцев или больше, если оформите подписку «Халва.Десятка». Оформите Халву в пару кликов, и курьер привезет ее вам!

Срок действия справки

Документ действителен в течение 30 календарных дней с момента его подписания. По истечении данного срока необходимо будет оформлять новую справку.

Если вы в течение этого времени поменяли работу, документ придется заполнять, так как сведения об организации и о получаемой зарплате тоже изменятся. Это же правило действует, если вас повысили либо сократили в должности.

Важно: не стоит забывать, что образцы документа в банках могут различаться. Справку по форме одного банка не примут в другом. При подаче заявки на кредит в разные места придется заполнить несколько бланков.

Помогает ли справка по форме банка получить кредит

Она помогает тем, кто трудоустроен неофициально и получает зарплату «в конверте». Для тех, кто не может предоставить 2-НДФЛ, – это единственный доступный способ доказать свою платежеспособность.

Шансов одобрения заявки при предъявлении 2-НДФЛ становится намного больше

Для финучреждения предпочтительнее будет форма 2-НДФЛ, которая содержит точные сведения о заработной плате. С теми, кто имеет черный доход, достаточно рискованно совершать сделки:

- во-первых, сложно узнать, сколько именно зарабатывает человек;

- во-вторых, неофициальное трудоустройство не всегда равно стабильный заработок. Человек в любой момент может потерять работу и остаться без денег. Тогда ему будет нечем отдавать долг по кредиту.

Если вы хотите взять кредит, но сомневаетесь, будут ли по силам выплаты, предлагаем рассчитать их прямо сейчас на нашем удобном калькуляторе.

- Базовые требования к заемщику

- От чего зависит одобрение кредита

- Основной список документов для оформления кредита

Чем тщательнее вы подготовитесь к визиту в банк, тем выше шансы на успех

Вы решили взять кредит и выбрали банк с самыми выгодными условиями. Что делать дальше? Вопрос, которым задаются все, кто собирается стать заемщиком. Давайте вместе выясним, как подготовиться к оформлению кредита и как, по мнению банков, выглядит идеальный клиент кредиторов.

Базовые требования к заемщику

У всех банков примерно один и тот же список требований к будущему заемщику:

- возраст;

- работа и доходы;

- постоянная или временная регистрация.

Рассмотрим подробнее каждый пункт.

Как правило, кредит выдают с 21 года. Но некоторые банки снижают этот порог до 18 лет. Предельный возраст получения кредита — 75 лет. Банк может отказать, если возраст потенциального заемщика достиг 65 лет. Это зависит от того, есть ли у клиента постоянная работа и стабильный доход.

Не стоит отчаиваться: у банков существуют специальные условия кредитования для пенсионеров.

В основном банки ориентируются на возраст не на момент взятия кредита, а на момент его погашения: специалист по выдаче кредита рассматривает пенсионный возраст человека как крайнюю возрастную границу к моменту окончания выплат по кредиту.

«Любимый» возраст заемщика — от 30 до 45-50 лет. Считается, что клиенты среднего возраста — самые платежеспособные.

Все просто: чем больше рабочий стаж у клиента, тем более надежным заемщиком он выглядит в глазах кредиторов. Но если вы недавно сменили работу, то имейте в виду, что банки готовы выдавать кредиты только после 3-6 месяцев работы на одного работодателя. При этом общий трудовой стаж должен составлять не менее 1 года.

Безусловно, постоянная регистрация повышает шансы на то, что кредит будет одобрен. Однако можно оформить кредит и с временной регистрацией. Правда, в таком случае банк выдаст наличные на срок, не превышающий срок регистрации клиента.

Большое значение имеет место жительства и связанное с ним наличие отделений банка в том районе или населенном пункте, где зарегистрирован клиент: при отсутствии офисов банка (в случае невыплат или просрочек) человека будет сложнее найти.

От чего зависит одобрение кредита

К чему еще надо готовиться? Банковские специалисты выделяют такие факторы:

Если у вас уже был положительный опыт выплаты кредита, процесс оформления упрощается. Банку требуется меньше времени на рассмотрение вашей кандидатуры, а шансы на одобрение повышаются.

Подберите комфортную сумму в форме ниже, подайте заявку в банк и ожидайте одобрения.

При отрицательной кредитной истории (например, заемщик пропускал платежи или вовсе пропадал из поля зрения банка), скорее всего, в кредите откажут.

Если берете кредит повторно, то уже знаете, как правильно распределить средства

Если вы когда-то успешно выплатили кредит в банке, то при повторном обращении в ту же самую организацию рассмотрение заявки значительно ускоряется.

Чем выше сумма, тем щепетильнее банк относится к заявке. Например, одобрение кредита в 1 млн рублей занимает больше времени, чем согласование 100 тысяч рублей.

В банках работают особые специалисты – андеррайтеры. Их задача – изучить и спрогнозировать риски выдачи кредита тому или иному лицу, обратившемуся в банк.

Андеррайтер обращает внимание на:

Человек, состоящий в браке, с большей вероятностью стабильный и платежеспособный заемщик.

Этот пункт логически связан с предыдущим. Банк обязательно обратит внимание на наличие и количество детей у будущего заемщика. Дело в том, что при расчете кредита учитываются ежемесячные расходы на ребенка.

Банки выделяют профессии определенных областей, которые больше всего подвержены риску в период кризиса. Следовательно, повышается вероятность того, что клиент не сможет выполнять кредитные обязательства.

Если будущий заемщик уже обременен такими финансовыми обязательствами, как алименты, плата за учебу, взносы за ранее взятый кредит и т.д., то это повлияет не только на максимальную сумму кредита, но и на шансы получить кредит в целом.

Не стоит переживать, что отсутствие или наличие собственности могут значительно повлиять на выдачу кредита (недаром этот пункт указан последним). Однако некоторые банки могут счесть подозрительным, что у человека нет, например, своего жилья. Наличие собственности может характеризовать клиента как человека, способного грамотно распоряжаться финансами.

Основной список документов для оформления кредита

Все документы проверяет служба безопасности. Поэтому готовьте актуальные данные. Так вы ускорите обработку заявки.

Чтобы получить кредит, во многих банках достаточно предоставить паспорт и заявление. При этом у каждой финансовой организации может быть свой основной пакет документов.

Удостоверение личности

Паспорт гражданина РФ с печатью о постоянной или временной регистрации.

Без паспорта кредит не дадут

Подтверждение платежеспособности

Есть два варианта: предоставить справку 2-НДФЛ или справку о доходах по форме банка. Оба документа отражают доходы за текущий и прошедший год.

Совет от банка:

Если у вас есть дополнительные способы заработка, подтвержденные документами, то сообщите о них банку. Это позволит вам взять кредит на более выгодных условиях.

Для пенсионеров действуют другие правила. У них попросят справку о выплаченной или назначенной за последний месяц пенсии из отделения Пенсионного фонда или другого государственного органа, выплачивающего пенсию;

Подтверждение трудовой занятости клиента

Приготовьте заверенную копию трудовой книжки. Также подтвердить трудоустройство можно выпиской из трудовой книжки или справкой от работодателя с указанием должности и стажа работы. Возьмите в банк копию трудового договора, в котором указано место работы и дата трудоустройства.

Документы на залог

Если вы решите оформить кредит под залог имущества, например, жилья, то нужны документы на право собственности.

Дополнительные документы

За последние три года Наталья посетила несколько стран. Однажды друзья предложили ей отправиться в совместное путешествие. Чтобы ускорить поездку, она решила взять кредит. Но в банке попросили загранпаспорт. Почему? Разве он входит в основной список документов для кредита?

Иногда кредитный специалист может запросить дополнительные данные. На это влияют банковская политика, вид и сумма кредита.

- Идентификационный номер налогоплательщика (ИНН). Запросите онлайн в специальном сервисе Федеральной налоговой службы или обратитесь в ближайшее отделение налоговой инспекции.

- Полис .

- Военный билет (для лиц призывного возраста). Если его нет, то пригодятся документы, подтверждающие отсрочку от военной службы.

- Свидетельство о заключении или расторжении брака.

- Диплом о высшем или среднем образовании.

- Если у вас есть автомобиль, возьмите водительское удостоверение, ПТС или копию свидетельства о регистрации транспортного средства.

- Если вы часто путешествуете, возьмите загранпаспорт со штампами паспортного контроля о поездках за рубеж в течение последних 6-12 месяцев.

Немного терпения, и ваши мечты сбудутся!

Выше мы говорили, что заемщик должен достигнуть 21 года. Но некоторые банки предоставляют кредит с 18 лет.

Андрей мечтал поступить в московский вуз. Опасаясь, что не пройдет на бюджет, он не стал брать деньги у родителей, а оформил кредит и подыскал работу. Он обратился в банк, где кредит оформляют с 18 лет. Мечта стала на шаг ближе!

Если вам 18-20 лет, то включите в пакет документов:

- свидетельство о рождении;

- свидетельство об усыновлении;

- документы, подтверждающие смену ФИО (если данные не совпадают с теми, что указаны в свидетельстве о рождении или усыновлении): свидетельство о смене ФИО или свидетельство о заключении или расторжении брака.

Выделите время на сбор всех необходимых документов. Если вам не одобрили выдачу нужной суммы в одном банке, то вы можете успешно получить наличные в другом.

Кредит помогает быстро достигнуть поставленной цели. И радость от полученных результатов компенсирует все усилия, приложенные в самом начале!

Если вам нужно на развитие бизнеса, покупку квартиры, авто или просто на личные цели, то вы всегда найдете выгодное решение в Совкомбанке. Мы выдаем кредиты до 5 млн рублей на срок до 5 лет, а комфортный ежемесячный платеж вы можете рассчитать на нашем кредитном калькуляторе.

Сложно ли получить кредит, если нет возможности подтвердить доход официально? Если вы когда-нибудь сталкивались с оформлением займа, то наверняка знаете, что в таком случае можно предоставить справку по форме банка.

Фактически это альтернатива форме 2-НДФЛ для тех, кто получает зарплату (или ее часть) в конверте и готов предоставить банку информацию о размере такого дохода.

Разбираемся в терминах

Принимая решение о выдаче кредита, банк ориентируется на два показателя: как клиент платил по предыдущим займам и достаточный ли у него доход, чтобы платить по новому. В первом случае оценивается кредитная история заемщика, во втором — запрашивается справка о доходах.

На этот случай предусмотрена справка по форме банка, которая составляется по единому шаблону. Это документ служит заменой справке 2-НДФЛ и подтверждает, что у потенциального заемщика есть реальный доход.

Что должна включать справка

- персональные данные о заемщике: ФИО и должность,

- название юрлица, которое является работодателем для заемщика,

- банковские реквизиты компании и юридический адрес,

- контакты бухгалтерии и отдела кадров,

- с каких пор человек числится сотрудником в организации,

- размер зарплаты со всеми премиями и бонусами.

Справка удостоверяется печатью организации и подписями гендиректора и главбуха

Не все работодатели готовы указывать реальный размер зарплаты сотрудника в справке по форме банка, и дело вот в чем. Если компания платит часть денег в конверте, она тем самым занижает отчисления в налоговую службу и экономит на социальных платежах. Некоторые работодатели боятся указывать полную сумму серой зарплаты, так как считают, что эта цифра может «уплыть» в налоговую, и тогда компании грозят санкции со стороны налоговиков.

Однако важно понимать, что справка по форме банка необходима финансовому учреждению лишь для того, чтобы удостовериться в платежеспособности заемщика и увидеть реальную картину его доходов — белых и серых. Риск того, что эту информацию получит налоговая, нулевой, так как у банка нет никакого интереса терять клиента.

Совет! Прежде чем оформлять кредит со справкой по форме банка, уточните у вашего работодателя, готов ли он прописать в ней всю сумму вашего реального неофициального заработка.

Если вы получаете зарплату в конверте, то для получения кредита вам придется оформлять справку по форме банка, а не 2-НДФЛ.

В каких случаях нужна справка по форме банка

Независимо от типа займа, банку нужно подтверждение того, что заемщик будет своевременно и полностью вносить платежи по кредиту. Поэтому справка по форме банка может потребоваться для оформления и потребительского кредита, и кредитки, и ипотеки.

Для клиента справка по форме банка может понадобиться в двух случаях

- если весь доход приходит в конверте,

- если большая часть зарплаты серая, а официального дохода недостаточно для получения нужной суммы в кредит.

На заметку! Для финучреждения важно, чтобы клиент, получающий неофициальный доход, смог гарантировать свою платежеспособность. Банковская справка и является тем самым документом, который берется за основу при рассмотрении кредитной заявки. Второй важный аспект — кредитная история. О том, как ее наработать и улучшить, мы подробно рассказывали в этой статье.

Период действия справки

В большинстве финучреждений, в том числе в Почта Банке, принят 30-дневный период действия справки по форме банка. Этот документ лучше готовить к той дате, когда вы планируете обратиться в банк за кредитом.

Уточните заранее в бухгалтерии, сколько дней уйдет на заполнение и заверение справки. Чтобы ускорить процесс, формуляр можно заполнить самостоятельно, а затем уже готовый документ отдать на подпись руководителю и бухгалтеру.

По истечении 30-дневного срока справку придется готовить заново.

Где получить бланк справки

Поэтому не стоит пытаться обмануть банк — завышать размер неофициальной зарплаты, указывать больший срок работы на данной позиции, менять должность. Эта информация тщательно проверяется службой безопасности банка, и от этого зависит решение об одобрении кредита.

Как банк проверяет платежеспособность заявителя

Справка по форме банка позволяет банку проанализировать размер заработка, должность, стаж и тип трудового договора. Это нужно, чтобы понять, насколько большой и стабильный доход имеет заявитель. Для уточнения информации банк может связаться с работодателем — отделом кадров и/или бухгалтерией.

Дальше эти сведения сравниваются с тем, сколько потенциальный заемщик тратит на кредитные обязательства. Для этого делается запрос в бюро кредитных историй, чтобы выяснить наличие займов и долговых обязательств, а также просрочки и штрафы по ним.

При оценке кредитоспособности также оценивается возраст клиента, брачный статус, количество человек в семье. На основе этого составляет рейтинг заемщика, который влияет на величину одобренного кредита, срок, процентную ставку и другие условия.

Одобрят ли вашу заявку на кредит зависит от множества факторов анализа системы банка, а не только от справки.

Банковская справка — это замена 2-НДФЛ?

Точнее называть это альтернативой для тех, кто не имеет белой зарплаты, но при этом получает стабильный доход неофициально.

Справка по форме банка (или 2-НДФЛ) — одно из обязательных условий для получения кредита в банке. Однако для подтверждения дополнительных источников дохода банки могут принимать и другие документы — например, договор аренды, выписку с банковского счета с регулярным движением средств, документы о получении пенсии или пособия.

В Почта Банке кредит наличными можно оформить с минимальным пакетом документов, а доход подтверждается онлайн. Листайте вниз и воспользуйтесь удобным онлайн-калькулятором, чтобы оформить кредит на максимально комфортных для вас условиях!

При рассмотрении ипотечной заявки банк всегда проверяет платёжеспособность заёмщика. Один из способов подтверждения дохода при оформлении ипотеки — предоставление справки по форме банка. Разбираемся, что это за документ и где его взять.

Это документ, в котором работодатель отражает реальный среднемесячный доход заёмщика. От стандартной формы налоговой отчётности — справки 2-НДФЛ — справка по форме банка отличается тем, что она не имеет единого стандартизированного образца, поэтому каждая кредитная организация предлагает собственный бланк.

Что должно быть указано в справке:

- дата выдачи

- ФИО и дата рождения работника

- занимаемая должность

- наименование и адрес организации-работодателя

- номера телефонов бухгалтерии и отдела кадров

- среднемесячный доход и среднемесячный размер НДФЛ

Документ должен быть подписан руководителем или главным бухгалтером и заверен печатью организации (при наличии).

За какой период оформляется справка

Для получения ипотечного кредита в СберБанке в справке нужно указать средний доход за последние 12 месяцев. Если стаж работы меньше года — указывается фактическое число месяцев, которые учитывались при расчёте, и среднемесячный доход за фактически отработанное время.

Если за последний год в компании была реорганизация, нужно оформить 2 справки — с прошлого и настоящего места работы.

В каких случаях она нужна

Обычно для подтверждения дохода используется справка 2-НДФЛ. Если вы являетесь зарплатным клиентом Сбера, то подтверждение дохода не нужно.

При этом в справке 2-НДФЛ и в выписке по счёту отражается только официальная зарплата. Справка по форме банка оформляется в том случае, если реальный доход работника выше.

Сколько действует справка по форме банка

Документ действителен в течение 30 календарных дней с даты выдачи.

Как оформить справку по форме банка

Шаг 2. Передать бланк в бухгалтерию организации-работодателя

Шаг 3. Получить заполненную справку (допускается заполнение от руки), проверить достоверность и корректность указнной информации, убедиться в наличии обязательных реквизитов (дата, подпись, ФИО и должность подписанта)

Полученный документ можно предоставить в банк при подаче заявки на ипотеку.

Что делать, если не получается подтвердить доход

Если у вас есть стабильный доход, но нет возможности подтвердить его документально, вы можете взять ипотеку по двум документам. Для оформления заявки нужен только паспорт и один документ на выбор. С помощью программы можно купить квартиру, апартаменты, таунхаус, дом, гараж, машиноместо или кладовую.

Чтобы получить ипотеку, нужно подтвердить банку свой доход. Обычно для этого достаточно взять у работодателя справку, но это нужно не всегда, да и справки бывают разные. А еще, если вы ИП или пенсионер, подтверждать доход надо будет по-другому. На всякий случай прочитайте эту статью, чтобы оформить всё быстро и правильно с первого раза.

Когда справка не нужна

Если вы зарплатный клиент Сбербанка, подтверждать доход не нужно. Банк и так видит регулярные начисления от вашего работодателя, с которым у него есть договор. То же самое, если вы получаете пенсию или другие выплаты от государства на счет в Сбербанке.

Также справка не потребуется, если вы зарегистрированы как самозанятый в сервисе «Своё дело».

Исключением является, если вы недавно меняли карту, переводились из одной организации в другую или у вас есть работа по совместительству — тогда, возможно, придется все-таки подтвердить доход и оформить справку.

Как подтвердить зарплату?

Сделать это можно, предоставив справку от работодателя. Есть три вида справок, которые принимают банки:

Справка о доходах и налогах физического лица (ранее она называлась 2-НДФЛ).

Справка должна быть предоставлена минимум за 12 месяцев или за фактически отработанное время. Ее достаточно просто попросить у работодателя: обычно в бухгалтерии или отделе кадров. Причем можно даже не говорить, зачем нужна справка. По закону отказать вам не могут, и тут не важно количество — попросить можно сколько угодно справок. Согласно Трудовому кодексу РФ работодатель должен оформить справку в течение 3 рабочих дней. Справка действительна 30 дней.

Перед тем, как отдавать справку в банк, проверьте, правильно ли она заполнена.

Есть несколько частых ошибок, из-за которых документы приходится переделывать. Проверьте, все ли в порядке:

- Фамилия, имя, отчество должно быть указано в соответствующих полях полностью, как в паспорте и без сокращений.

- Реквизиты паспорта соответствуют вашему паспорту, с которым вы обращаетесь в банк.

- Должен быть указан телефон организации.

- Поле «Признак» заполнено.

- В справке должен быть указан документ, на основании которого справку подписал уполномоченный сотрудник, если это не директор. Например, доверенность на главного бухгалтера.

- Ставить печать на справку необязательно. Но если она есть, то должна легко читаться.

Этот документ представляет официально подтвержденную работодателем информацию обо всех видах доходов потенциального заемщика (официальные и неофициальные доходы) за определенный период времени. Такую справку также нужно предоставить минимум за 12 месяцев или за фактически отработанное время. Если вас за это время переводили (например, была реорганизация или у компании поменялось название), то нужно заполнить 2 справки: с прошлого и текущего мест работы. Справка действительна 30 дней.

Форма банка намного проще, чем справка о доходах, но здесь также есть несколько моментов, которые нужно проверить после заполнения:

- Если справка выдается военному, то адрес и телефон войсковой части может отсутствовать.

- В справке должен быть указан среднемесячный доход, а не сумма доходов за количество месяцев, отображенных в справке.

Справка по форме госучреждения

Некоторые государственные организации не оформляют справки о доходах физического лица, например, из-за секретности. В этом случае можно предоставить справку по форме госучреждения. Она составляется на бланке учреждения или в виде документа с угловым штампом. Срок ее действия 30 дней. В такой справке должны быть прописаны:

- ФИО работника, должность и стаж.

- Полное наименование госучреждения или номер войсковой части.

- Адрес (можно не указывать для войсковых частей).

- Телефон учреждения.

- Среднемесячный или общий доход минимум за последние 12 месяцев или фактически отработанное время, а также среднемесячные или суммарные удержания.

- Подпись бухгалтера или того, кто выполняет его функцию, расшифровка подписи и печать учреждения.

Я получаю пенсию. Как мне подтвердить доход?

Пенсионный доход подтвердит справка минимум за последний месяц из отделения Социального фонда или МФЦ. Причем дополнительно можно учесть и другую пенсию, например, по инвалидности, или за выслугу лет. В справке должны быть:

- Ваше ФИО.

- Вид и размер выплаты за последний месяц.

- Кто его перечисляет. Например, Социальный фонд России.

- Почтовый адрес и телефон организации.

- ФИО, должность и подпись лица, отвечающего за выплаты и печать.

Я ИП. Что скажете?

Тогда доход подтвердит ваша налоговая декларация с отметкой из налоговой. Здесь есть три случая:

- Если декларацию вы подавали в ФНС лично, то на ней есть отметка о принятии. Тогда все ок — просто предоставляем ее в банк.

- Если вы подавали декларацию в ФНС по почте, то дополнительно в банк нужно предоставить извещение об отправке. Вам его должны дать при отправке.

Я работаю по договору ГПХ. Могу подтвердить такой доход?

Доход по договорам гражданско-правового характера (ГПХ), например по договору подряда, тоже можно подтвердить. Для этого предоставьте этот договор, а также справку о доходах и налогах физического лица, если налоги перечисляла за вас организация-заказчик. Справку при таком доходе нужно предоставить минимум за последние 12 месяцев либо фактическое количество месяцев получения дохода. Действовать она будет, как и остальные, 30 дней.

Если вы сами платили налоги, то нужно предоставить копию налоговой декларации 3-НДФЛ за прошедший год с отметкой о получении или извещением.

Получить 2-НДФЛ могут не все работающие граждане. Причины могут быть разные: руководство находится в другом городе или не весь доход работника официально фиксируется. Поэтому банки идут навстречу и предлагают в качестве документа подтверждающего зарплату принести справку по форме банка. Каждая кредитно-финансовая организация утверждает свой вариант бланка. Но общие правила заполнения и обязательные реквизиты одинаковы во всех банках.

Справки по форме кредитора могут служить подтверждением дохода потенциального заемщика при оформлении договора на:

- потребительский кредит;

- нецелевой заем;

- кредитную карту;

- покупку товаров в рассрочку.

Такой вид подтверждения практически не используют при оформлении ипотеки или кредита на большие суммы и длительный срок.

Альтернативный документ, подтверждающий платежеспособность при получении кредита, выгоден обеим сторонам:

- клиенту — тем, что работодатель легче соглашается на оформление справки по форме банка, чем на заполнение 2-НДФЛ;

- кредитору — тем, что число клиентов в разы больше из-за простоты подготовки справки.

Справку по форме банка заполняет ответственный работник работодателя из отдела кадров или бухгалтерии.

Второй вариант наиболее удобен клиенту, потому что он сможет лично посетить кредитную организацию только один раз. С готовым пакетом документов. Некоторые кредиторы вообще могут предложить использовать свободную форму справки. Главное, чтобы в ней были отражены обязательные сведения и данные о работодателе и заемщике.

Справки по форме банка должны содержать:

- персональные данные физического лица;

- название компании-работодателя;

- идентификационные сведения о работодателе — ИНН, номер расчетного счета, контактные данные, телефоны, сайт, юридический адрес;

- название должности, сколько времени на ней работает гражданин, и общий срок работы у этого работодателя;

- заработная плата за определенный период — 3 месяца, полгода или год;

- ФИО руководителя и главного бухгалтера организации, их подписи;

- печать работодателя.

Справку подписывают два уполномоченных лица работодателя — директор и главный бухгалтер. В ситуации, когда в штатном расписании отсутствует должность главного бухгалтера, руководитель делает соответствующую пометку. И обязательно ставит свою подпись и печать.

Не все работодатели с охотой оформляют работникам справки по форме банка. Причины могут быть теми же, что и при отказе в заполнении 2-НДФЛ. Нередко руководители опасаются, что реальный уровень доходов сотрудника может быть передан в налоговую службу. При этом вскроется факт расхождения между реальным и номинальным размером заработной платы.

В некоторых случаях, соглашаясь на альтернативный вариант подтверждения платежеспособности клиента, рискует и банк. Потому что гражданин может вступить в сговор с работодателем и «попросить» завысить ему заработную плату, которая указана в справке по форме кредитной организации. Как следствие таких рисков кредит выдают не по самой привлекательной процентной ставке либо запрашивают дополнительные гарантии. Например, предлагают оформить залог или привести поручителя.

Каждый кредитор устанавливает свой срок действия справки по форме банка. В среднем значения колеблются от 2 недель до 1 месяца. Информация о периоде актуальности данных, как правило, находится на самом бланке, либо ее можно уточнить, позвонив на горячую линию банка.

Как проверяют клиента

Облегченный вариант подтверждения платежеспособности по справке порождает желание заемщиков «приукрасить» действительность и указать доход выше, чем на самом деле. Но и кредиторы понимают это положение вещей. Сведения из справки проверяет не только кредитный инспектор или менеджер по работе с физическими лицами, но и служба безопасности банка. Сотрудники этого отдела оценивают правильности заполнения полей, а также:

- проверяют существование работодателя;

- уточняют соответствие адресов и реквизитов сведениям, указанным в бланке;

- проводят обзвон по контактам компании;

- задают уточняющие вопросы о работнике — сроке работы, занимаемой должности, размере оклада.

Кредиторы не выдадут заем только на основании справки по форме банка. Без проверки кредитной истории заемщика не утвердят ни один кредитный продукт. В том числе рассрочку или кредитную карту. Потенциальный заемщик лично дает банку разрешение на запрос сведений из всех Бюро кредитных историй, которые хранят данные о нем. От того, насколько клиент качественно и своевременно исполнял свои финансовые обязательства перед другими кредиторами, зависит, одобрят ему заем или нет. Эта информация имеет такое же большое значение, как и платежеспособность.

Если кредитная история плохая или кредитный рейтинг низкий, то высокая заработная плата не поможет получить заем на выгодных для клиента условиях. Банк может отказать в выдаче кредита или предложить повышенную процентную ставку.

К тому же затребует дополнительные гарантии возвратности выданных средств.

В ситуации, когда клиент заведомо предоставил ложные сведения банку, и это было раскрыто, возможны два варианта:

- В случае несущественного нарушения банк откажет в выдаче кредита и внесет клиента в черный список.

- Отдел безопасности передаст документы в МВД, а гражданин понесет ответственность за мошенничество.

При подготовке справки не стоит рассчитывать, что информацию из нее не будут проверять. Все кредиторы выдают займы на время и заботятся о том, чтобы клиенты их возвращали к сроку.

Где выдают кредиты под справку по форме банка

Большинство крупных российских банков предлагают кредитные продукты, которые выдают на основе справки о доходах. Для физических лиц, которые получают заработную плату внутри банка, учреждения предлагают еще более выгодные условия и чаще всего не требуют справку. Поступления на счета зарплатных клиентов видны кредитной организации, поэтому для таких заемщиков предлагают пониженную процентную ставку или другие льготы. А из документов могут запросить только оригинал паспорта в момент подписания кредитного договора.

Под справку о доходах по форме банка предоставляют кредиты в:

Дополнительные способы подтвердить доходы без справки по форме банка или отчета 2-НДФЛ предоставить кредитору:

- копию трудового договора, заключенного с работодателем;

- копию трудовой книжки, с записью о последнем месте работы и справку от работодателя с подтверждением, что гражданин до сих пор работает в данной компании;

- банковскую выписку по счету, где видны регулярные поступления, при этом в назначении платежа содержится информация, за что выплачены средства, а в поле «плательщик» указано наименование работодателя.

Перед получением кредита важно сравнить схожие банковские продукты и выбрать наиболее выгодный по процентной ставке и минимальному пакету документов. После это можно подавать заявки, и ждать одобрения. Эксперты не рекомендуют одновременно рассылать заявки в 5-6 банков. Такое поведение может пагубно сказаться на впечатлении о заемщике. В кредитных организациях откажут, потому что сложится впечатление об экстренной нужде в деньгах. Поэтому лучше запрашивать кредит в двух или трех банках и ждать от них решения.

Статья дополнена автором Евгением Никитиным

Справка по форме банка часто фигурирует в списке документов на получение кредита, но далеко не все используют ее, ограничиваясь стандартной 2-НДФЛ. Однако для того, чтобы решить, подходит эта справка конкретному человеку или же нет, следует рассмотреть, что это такое и как она выглядит для разных банков. Только поняв, в каких случаях она используется и чем она может оказаться лучше 2-НДФЛ, клиент может точно решить, насколько она требуется в его случае. Подробности в материале Brobank.

Справка по форме банка – это документ, подтверждающий платежеспособность клиента, образец которого можно найти на сайте той финансовой организации, в которой планируется взять кредит.

Она заменяет собой стандартную справку 2-НДФЛ и составляется более свободно, чем более строгий формат 2-НДФЛ. Также справка по форме банка составляется работодателем и в ней может быть указана сумма в том числе и та, с которой не производилось отчислений в бюджет. Это могут быть как «серые» премии, так и определенные дорогостоящие подарки, которые вполне можно использовать в качестве подтверждения состоятельности, но которые нельзя доказать «официальной» справкой.

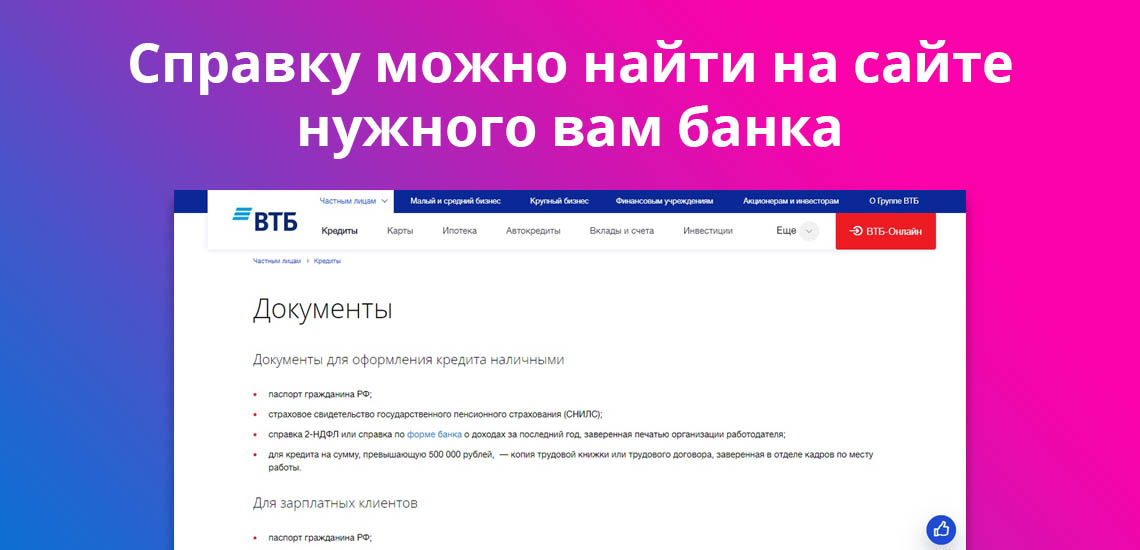

Следует понимать, что каждый банк имеет собственный образец справки по форме банка, которую нужно искать непосредственно у него на сайте.

В каких случаях может быть нужна справка по форме банка

Самые часто встречающиеся случаи использования подобного документа – подтверждение платежеспособности клиента при получении кредита, лизинга и прочих заемных средств. Образец заполнения справки по форме банка всегда представлен на официальном сайте кредитной организации и там всегда имеется отметка о сумме полученных денежных средств.

Смысл введения подобной справки для банка прост: ни одна организация не хочет потерять платежеспособного клиента только потому, что он не может предоставить достаточное обоснование своей состоятельности от государства. По этой причине банк принимает также и справки, выданные просто работодателем и не подтвержденные с точки зрения отчислений в бюджет.

Результат устраивает всех: как сам банк, так и человека, который указывает все свои доходы, в том числе и те, которые сильно расходятся с «официальными». Все мы понимаем, что таких людей значительно больше, нежели кажется на первый взгляд.

Где взять справку по форме банка

Перед тем как заполнить справку по форме банка, следует найти ее на его официальном сайте. Для каждой организации справка своя и следует рассмотреть образцы различных банков. Для примера возьмем наиболее известные и крупные финансовые организации: Сбербанк, Альфа-Банк, ВТБ.

На сайте ВТБ существует несколько способов найти бланк данной справки:

- Перейти в раздел кредитных продуктов, в меню «Тарифы и документы» можно найти все нужные бланки.

- В разделе с описанием конкретного кредитного продукта всегда есть ссылка на справку по форме банка. Чаще всего данная ссылка находится в описании документов, необходимых для получения кредита.

- Также бланк можно получить через запрос в чате приложения банка.

Альфа-Банк расположил эту справку в разделе «Тарифы и документы», расположенном в самом низу страницы официального сайта. На странице кредитов Альфа не размещает ссылок на документ, хотя это было бы очень удобно. Также в поисковике присутствует прямая ссылка на скачивание данной справки прямо с сайта.

Процесс заполнения

Справку по форме банка заполняет работодатель. В любой из них обязательно должны присутствовать следующие реквизиты:

- ФИО и должность работника, которому выдана справка.

- Реквизиты компании, которая выдает справку клиенту, в том числе ИНН, полное название и прочие данные.

- Полное имя директора и главного бухгалтера, а также их подписи.

- Стаж работы будущего клиента банка.

- Сумма, полученная человеком за время работы. Если работник работает более 1 года, то пишется сумма за последний.

- Также иногда требуют значение средней заработной платы помесячно.

Все эти данные заполняются строго главным бухгалтером компании, после чего на справке ставится его подпись, а также подпись руководителя фирмы (директора или индивидуального предпринимателя).

Преимущества справки по форме банка

Основное преимущество данной справки – это наличие возможности у клиента отметить там все доходы, а не только официальные. Это касается не только «серой» заработной платы, но и различного рода подарков, донатов и помощи, которые не отображаются государству, но которые могут положительно повлиять на процесс получения кредита.

Здесь следует отметить, что банки все же больше предпочитают форму 2-НДФЛ, поэтому если официальная часть незначительно меньше, нежели неофициальная, то предпочтительнее именно «государственный» образец. Однако если неофициальная часть достаточно велика, то клиенту лучше выбрать именно справку по форме банка. Окончательный выбор в любом случае напрямую зависит от индивидуальной ситуации конкретного заемщика.

Другие способы подтверждения доходов

Подтверждение платежеспособности может происходить не только через справки, но и через выписки по счету, предоставление свидетельства наличия у клиента предметов роскоши, автомобиля, квартиры, заграничных поездок и прочего.

Но финансовое учреждение значительно активнее одобряет кредиты тогда, когда на них есть справки, которые подтверждают доход цифрой. Поэтому рекомендуется взять справку по форме банка, если 2-НДФЛ предоставить возможности нет. Это упростит процесс доказательства благонадежности, так как не потребует сбора множества персональной информации об имуществе.