По закону заработную плату и иные выплаты (пособие по нетрудоспособности, компенсацию за неиспользованный отпуск), которые не получены сотрудником к дню смерти, могут получить его родственники — члены семьи или лица, находившиеся на иждивении на день смерти. Эксперты 1С рассказывают об особенностях налогообложения НДФЛ и страховыми взносами доходов умершего сотрудника, которые выплачиваются его родственнику в соответствии с законодательством РФ, и на примере «1С:Зарплаты и управления персоналом 8» (ред. 3) рассматривают порядок отражения в программе таких выплат.

Вопрос: В организации в августе 2016 г. умер работник. В сентябре 2016 г. в организацию обратилась его дочь с заявлением о предоставлении справки по форме 2-НДФЛ на отца за 2016 г. Обязана ли организация ее выдать?

Ответ: Организация не обязана выдать справку по форме 2-НДФЛ на умершего работника его дочери на основании ее заявления.

Обоснование: В соответствии с ч. 1 ст. 62 Трудового кодекса РФ по письменному заявлению работника работодатель обязан не позднее трех рабочих дней со дня подачи этого заявления выдать работнику копии документов, связанных с работой (копии приказа о приеме на работу, приказов о переводах на другую работу, приказа об увольнении с работы; выписки из трудовой книжки; справки о заработной плате, о начисленных и фактически уплаченных страховых взносах на обязательное пенсионное страхование, о периоде работы у данного работодателя и другое). Также ст. 84.1 ТК РФ установлено, что в день прекращения трудового договора работодатель обязан выдать работнику трудовую книжку и произвести с ним расчет в соответствии со ст. 140 ТК РФ. По письменному заявлению работника работодатель также обязан выдать ему заверенные надлежащим образом копии документов, связанных с работой. ТК РФ не содержит норм о том, что справка о заработной плате (в том числе по форме 2-НДФЛ) может быть выдана иному лицу — не работнику организации. Согласно Налоговому кодексу РФ также справку по форме 2-НДФЛ необходимо выдать физическим лицам, которые получили от организации облагаемые НДФЛ доходы (п. 3 ст. 230 НК РФ). При этом справку по форме 2-НДФЛ можно выдать родственнику на основании доверенности работника (абз. 2 п. 3 ст. 29 НК РФ, ст. 185 Гражданского кодекса РФ). На основании изложенного на умершего работника организация не обязана выдавать справку по форме 2-НДФЛ его дочери.

Вопрос: Надо ли представлять справку по форме 2-НДФЛ о невозможности удержать налог в отношении умершего работника?

Ответ: Представлять справку по форме 2-НДФЛ о невозможности удержать налог в отношении умершего работника не требуется.

И.В. Просеков Советник государственной гражданской службы РФ 2 класса 28.05.2019

Нормативное регулирование

Трудовой договор прекращается в связи со смертью сотрудника (п. 10 ч. 1 ст. 77, п. 6 ч. 1 ст. 83 ТК РФ). Заработная плата, которая не была получена к дню смерти сотрудника, выдается членам его семьи или лицу, находившемуся на иждивении умершего на день его смерти (ст. 141 ТК РФ).

Согласно статье 1183 ГК РФ, не позднее четырех месяцев со дня смерти сотрудника зарплату, им не полученную, можно выплатить члену его семьи. Для этого необходимо предоставить работодателю заявление, свидетельство о смерти и документ, подтверждающий родство, — свидетельство о браке, о рождении и т. п. В течение недели со дня получения документов необходимо выплатить зарплату и другие причитающиеся сотруднику деньги (ст. 141 ТК РФ).

В силу подпункта 3 пункта 3 статьи 44 НК РФ обязанность по уплате налога и (или) сбора прекращается со смертью физлица-налогоплательщика.

У организации не возникает обязанности налогового агента по НДФЛ с сумм вознаграждения, начисленного сотруднику, который умер, а также с указанных сумм при их выплате в установленном порядке членам его семьи (письма Минфина России от 06.03.2020 № 03-04-06/16879, от 22.01.2020 № 03-04-05/3420, от 24.04.2017 № 03-15-06/24374, от 06.10.2016 № 03-04-05/58142). Следовательно, в отчетности по НДФЛ такие суммы не отражаются.

После смерти застрахованного лица также не может быть реализована основная цель обязательного социального страхования — получение физическим лицом пенсионного, медицинского обеспечения и обеспечения по социальному страхованию на случай временной нетрудоспособности. Заработная плата и иные выплаты, начисленные в соответствии с законодательством в его пользу, не подлежат обложению страховыми взносами (письма Минтруда России от 20.02.2013 № 17-3/292, от 23.06.2015 № 17-3/В-307). Но в письме Минфин России от 22.08.2017 № 03-15-07/53912 подчеркнул, что датой выплат в целях исчисления взносов является день начисления указанных сумм (ст. 424 НК РФ). Из этого следует, что если вознаграждения начислены до даты смерти сотрудника (то есть когда он еще был застрахованным лицом), они признаются объектом обложения страховыми взносами (в качестве выплаты в рамках трудовых отношений). Это правило действует вне зависимости от даты выплаты указанных сумм после смерти сотрудника членам семьи или иждивенцам. Следовательно, не облагаются страховыми взносами только те суммы (зарплата, компенсация отпуска и т. п.), которые начислены сотруднику после его смерти. Поэтому в отчетности по страховым взносам отражаются только суммы, которые начислены до даты смерти сотрудника.

«Консультации по законодательству»

см. также, облагаются ли НДФЛ и взносами зарплата и компенсация отпуска, выплачиваемые родственникам умершего сотрудника

Отражение зарплаты умершего сотрудника в «1С

Порядок начисления и выплаты зарплаты умершего сотрудника родственнику в программе «1С:Зарплата и управление персоналом 8» (ред. 3) рассмотрим на примере.

Пример

Сотрудник умер 10.04.2022. Родственник покойного 14.04.2022 обратился в бухгалтерию о выплате доходов, не полученных умершим:

- зарплаты за апрель 2022 года;

- пособия по временной нетрудоспособности за первые три дня за счет средств работодателя (из ФСС поступила информация о закрытии больничного по покойному с кодом «34» вместе с запросом о предоставлении сведений, необходимых для назначения пособия). Период нетрудоспособности — с 05.04.2022 по 10.04.2022;

- компенсации за неиспользованный отпуск;

- квартальной премии.

Необходимо выплатить члену семьи покойного сотрудника перечисленные доходы.

Пособие по временной нетрудоспособности начисляется и рассчитывается документом Больничный лист (раздел Зарплата — Больничные листы — кнопка Создать или раздел Зарплата — Больничный лист). Сумма пособия за первые три дня за счет средств работодателя составляет 2 376,99 руб., исчисленный НДФЛ равен 309 руб.

Квартальная премия начисляется с помощью документа Премия (раздел Зарплата — Премии). Сумма премии составляет 15 000 руб., исчисленный НДФЛ — 1 950 руб.

Трудовой договор прекращается в связи со смертью сотрудника, поэтому необходимо создать и рассчитать документ Увольнение (раздел Кадры — Приемы, переводы, увольнения — кнопка Создать — Увольнение, или раздел Кадры — Увольнение, или раздел Зарплата — Все начисления — кнопка Создать — Увольнение). Дата увольнения — это дата смерти сотрудника. В поле Основание увольнения указывается «п. 6 ч. 1 ст. 83». При указании такого основания НДФЛ и страховые взносы с начисленных сумм компенсации за неиспользованный отпуск (17 283,79 руб.) и зарплаты за апрель 2022 года (3 809,52 руб.) рассчитываться не будут.

Заработная плата и иные выплаты, начисленные в соответствии с законодательством в пользу умершего сотрудника, не подлежат обложению страховыми взносами (письма Минтруда России от 20.02.2013 № 17-3/292, от 23.06.2015 № 17-3/В-307). Но в письме Минфин России от 22.08.2017 № 03-15-07/53912 подчеркнул, что датой выплат в целях исчисления взносов является день начисления указанных сумм (ст. 424 НК РФ). Из этого следует, что если вознаграждения начислены до даты смерти сотрудника (то есть когда он еще был застрахованным лицом), они признаются объектом обложения страховыми взносами (в качестве выплаты в рамках трудовых отношений). Это правило действует вне зависимости от даты выплаты указанных сумм после смерти сотрудника членам семьи или иждивенцам. Следовательно, не облагаются страховыми взносами только те суммы (зарплата, компенсация отпуска и т. п.), которые начислены сотруднику после его смерти.

В письмах от 06.03.2020 № 03-04-06/16879, от 22.01.2020 № 03-04-05/3420, от 24.04.2017 № 03-15-06/24374, от 06.10.2016 № 03-04-05/58142 Минфин России указал, что при выплате вознаграждения членам семьи умершего сотрудника у организации-работодателя не возникает обязанностей налогового агента.

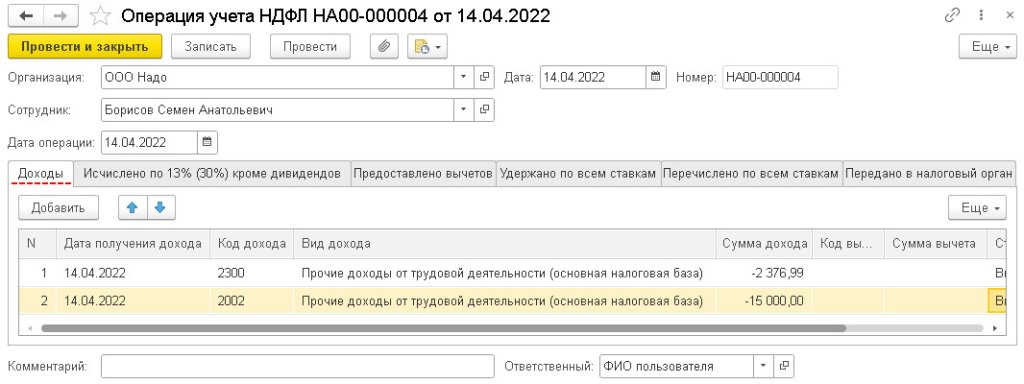

В нашем Примере при начислении пособия (2 376,99 руб.) и премии (15 000 руб.) был исчислен НДФЛ. Поэтому, чтобы уменьшить облагаемую базу по НДФЛ на сумму пособия и премии, регистрируется документ Операция учета НДФЛ (раздел Налоги и взносы — Операции учета НДФЛ), рис. 1. На закладке Доходы вводятся строки по каждому доходу со знаком «минус».

Далее необходимо скорректировать облагаемую базу по страховым взносам с помощью документа Операция учета взносов (раздел Налоги и взносы — Операция учета взносов). В нашем Примере пособие и премия не являются объектом обложения страховыми взносами, т. к. начислены после даты смерти сотрудника. Поэтому в документе отражается сумма пособия и премии со знаком «минус» (закладка Сведения о доходах). Если сотруднику было начислено вознаграждение до даты его смерти и не выплачено, то корректировать облагаемую базу по страховым взносам по такому вознаграждению не нужно, т. к. вознаграждения, начисленные до даты смерти сотрудника (то есть когда он еще был застрахованным лицом), признаются объектом обложения страховыми взносами (в качестве выплаты в рамках трудовых отношений) (письмо Минфина России от 22.08.2017 № 03-15-07/53912).

Так как расчет при увольнении умершего сотрудника будут получать его родственники, необходимо создать новый вид удержания (раздел Настройка — Удержания), чтобы в дальнейшем во взаиморасчетах с сотрудником отразить, что выплата будет произведена родственнику.

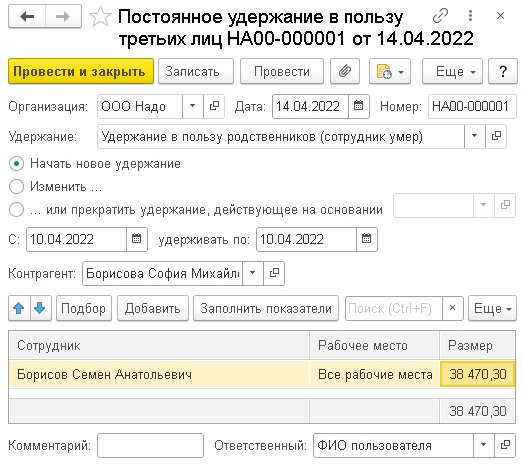

Далее регистрируется удержание в пользу родственника в необходимой сумме с помощью документа Постоянное удержание в пользу третьих лиц (раздел Зарплата — Алименты и другие удержания — кнопка Создать — Постоянное удержание в пользу третьих лиц), рис. 2. В поле Контрагент указывается родственник, который получает расчет за покойного сотрудника (кнопка Создать в справочнике Контрагенты). В нашем Примере выплатить родственнику необходимо:

- пособие по временной нетрудоспособности — 2 376,99 руб.;

- квартальную премию — 15 000 руб.;

- зарплату за октябрь — 3 809,52 руб.;

- компенсацию за неиспользованный отпуск — 17 283,79 руб. Итого: 38 470,30 руб.

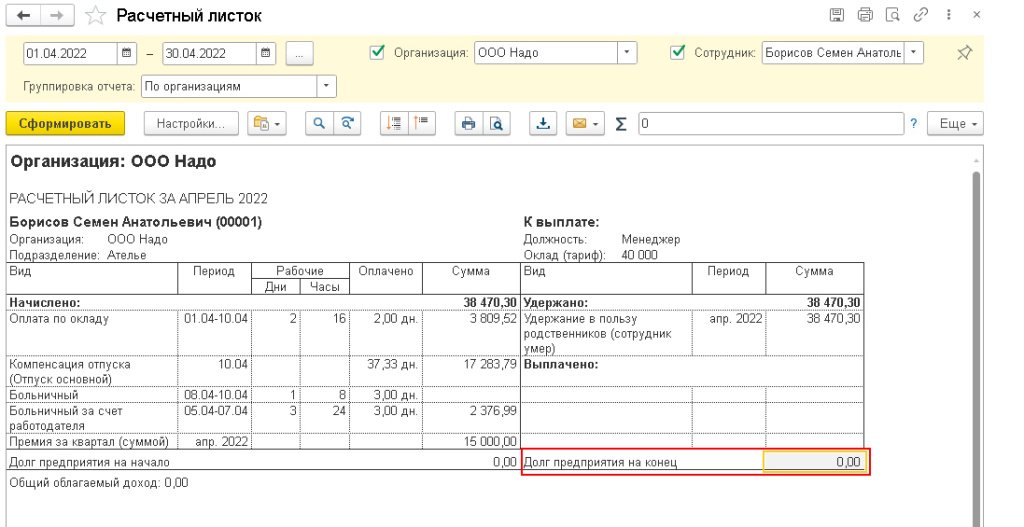

Создается и заполняется по умершему сотруднику документ Начисление зарплаты и взносов за последний месяц его работы (в Примере — за апрель). В результате автоматического заполнения вся сумма, которая положена к выплате, попадет в удержание и не попадет в документ на выплату в последующем. Также будет произведен перерасчет НДФЛ (так как ранее был введен документ Операция учета по НДФЛ). В Примере сторнирован НДФЛ с пособия 309 руб. и с премии в сумме 1 950 руб. Итого: 2 259 руб.

В результате произведенных действий:

В бухгалтерской программе необходимо зарегистрировать выплату денежных средств родственнику покойного сотрудника (документ Выдача наличных (раздел Банк и касса — Кассовые документы — Выдача наличных) или Списание с расчетного счета (раздел Банк и касса — Банковские выписки — Списание с расчетного счета), указав счет дебета 76.49 «Расчеты по прочим удержаниям из заработной платы работников».

Поделиться с друзьями:

Отправить на почту