Направление запроса непосредственно в Центральный каталог кредитных историй через официальный сайт Банка России

(Указание Банка России от 31 августа 2005 года № 1610-У

«О порядке направления запросов и получения информации из Центрального каталога кредитных историй субъектом кредитной истории и пользователем кредитной истории посредством обращения на официальный сайт Банка России в информационно-телекоммуникационной сети «Интернет»)

Запрос направляется посредством заполнения формы «Запрос на предоставление сведений о бюро кредитных историй», размещенной в разделе «Кредитные истории» официального сайта Банка России в информационно-телекоммуникационной сети «Интернет», с указанием адреса электронной почты, на который будет направлен ответ из Центрального каталога кредитных историй и кода (дополнительного кода) субъекта кредитных историй. Центральный каталог кредитных историй направляет ответ только по электронной почте.

Направление запроса в Центральный каталог кредитных историй через ЕПГУ

Часть 7.1 статьи 13 Федерального закона от 30.12.2004 № 218-ФЗ

«О кредитных историях»

Запрос направляется в Центральный каталог кредитных историй без использования кода (дополнительного кода) субъекта кредитной истории через Единый портал государственных и муниципальных услуг (функций) (ЕПГУ):

- субъектом кредитной истории.

Услуга «Сведения о БКИ, в котором (которых) хранится кредитная история субъекта кредитной истории» доступна на портале госуслуг в разделе Каталога услуг «Налоги и финансы» в подразделе «Все услуги / Отраслевые справки и реестры».

При формировании запроса на предоставление услуги используются реквизиты действующего паспорта гражданина Российской Федерации. Для получения сведений по предыдущим (недействительным) паспортам рекомендуется пользоваться иными способами получения сведений из Центрального каталога кредитных историй, перечисленными ниже.

Направление запроса в Центральный каталог кредитных историй через кредитную организацию

Указание Банка России от 11 декабря 2015 года № 3893-У

«О порядке направления запросов и получения информации из Центрального каталога кредитных историй посредством обращения в кредитную организацию»

Запрос направляется в Центральный каталог кредитных историй без использования кода (дополнительного кода) субъекта кредитной истории через кредитную организацию:

- субъектом кредитной истории (представителем субъекта кредитной истории по доверенности);

- пользователем кредитной истории (представителем пользователя кредитной истории по доверенности);

- финансовым управляющим, утвержденным в деле о несостоятельности (банкротстве) субъекта кредитной истории — физического лица.

Направление запроса в Центральный каталог кредитных историй через бюро кредитных историй

Указание Банка России от 19.02.2015 № 3572-У

«О порядке направления запросов в Центральный каталог кредитных историй и получения из него информации о бюро кредитных историй, в котором хранится кредитная история субъекта кредитной истории, через бюро кредитных историй»

Запрос направляется в Центральный каталог кредитных историй без использования кода (дополнительного кода) субъекта кредитной истории через бюро кредитных историй:

- субъектом кредитной истории (представителем субъекта кредитной истории);

- пользователем кредитной истории (представителем пользователя кредитной истории);

- финансовым управляющим, утвержденным в деле о несостоятельности (банкротстве) субъекта кредитной истории — физического лица.

Направление запроса в Центральный каталог кредитных историй через микрофинансовую организацию и кредитный кооператив

Указание Банка России от 19.02.2015 № 3572-У

«О порядке направления запросов в Центральный каталог кредитных историй и получения из него информации о бюро кредитных историй, в котором хранится кредитная история субъекта кредитной истории, через бюро кредитных историй»

Субъект кредитной истории (пользователь кредитной истории, финансовый управляющий, утвержденный в деле о несостоятельности (банкротстве) субъекта кредитной истории — физического лица) направляет запрос и получает информацию из Центрального каталога кредитных историй, обратившись для этого в микрофинансовую организацию или кредитный кооператив, которые передают запрос через бюро кредитных историй в порядке, предусмотренном Указанием Банка России от 19.02.2015 № 3572-У

«О порядке направления запросов в Центральный каталог кредитных историй и получения из него информации о бюро кредитных историй, в котором хранится кредитная история субъекта кредитной истории, через бюро кредитных историй».

Направление запроса в Центральный каталог кредитных историй через отделения почтовой службы

Указание Банка России от 18 января 2016 года № 3934-У

«О порядке направления запросов и получения информации из Центрального каталога кредитных историй посредством обращения в отделения почтовой связи»

Запрос направляется в Центральный каталог кредитных историй (далее — ЦККИ) субъектом кредитной истории и финансовым управляющим, утвержденным в деле о несостоятельности (банкротстве) без использования кода субъекта кредитной истории посредством обращения в отделения почтовой связи (отделения электросвязи), в которых оказываются услуги телеграфной связи, в соответствии с Приказом Министерства информационных технологий и связи Российской Федерации от 11 сентября 2007г . № 108 «Об утверждении требований к оказанию услуг телеграфной связи в части приема, передачи, обработки, хранения и доставки телеграмм» по адресу: 107016, г. Москва, ул. Неглинная 12, ЦККИ (условный адрес «Москва ЦККИ»).

Направление запроса в Центральный каталог кредитных историй через нотариуса

Указание Банка России от 29.06.2015 № 3701-У

«О порядке направления запросов и получения информации из Центрального каталога кредитных историй посредством передачи запроса через нотариуса»

Запрос направляется в Центральный каталог кредитных историй без использования кода (дополнительного кода) субъекта кредитной истории посредством передачи содержащего соответствующий запрос заявления через нотариуса:

- субъектом кредитной истории (представителем субъекта кредитной истории по доверенности);

- пользователем кредитной истории (представителем пользователя кредитной истории по доверенности);

- финансовым управляющим, утвержденным в деле о несостоятельности (банкротстве) субъекта кредитной истории — физического лица.

Последнее обновление страницы: 01.03.2021

Настоящее Указание на основании частей 4, 4 и 12 статьи 6 Федерального закона от 30 декабря 2004 года № 218-ФЗ «О кредитных историях» (Собрание законодательства Российской Федерации, 2005, N 1, ст. 44; 2020, N 31, ст. 5061) устанавливает:

правила поиска бюро кредитных историй информации о субъекте кредитной истории в целях предоставления пользователю кредитной истории кредитного отчета;

форму подтверждения пользователем кредитной истории наличия согласия субъекта кредитной истории.

1. В состав предусмотренного частью 4 статьи 6 Федерального закона от 30 декабря 2004 года N 218-ФЗ «О кредитных историях» (Собрание законодательства Российской Федерации, 2005, N 1, ст. 44; 2020, N 31, ст. 5061) (далее — Федеральный закон N 218-ФЗ) запроса пользователя кредитной истории о предоставлении кредитного отчета (далее — запрос) должны включаться сведения согласно приложению 1

к настоящему Указанию.

2. Запрос, направляемый в бюро кредитных историй, должен быть сформирован в виде файла, имеющего формат XML.

3. В целях предоставления пользователю кредитной истории кредитного отчета бюро кредитных историй должно осуществлять поиск информации о субъекте кредитной истории путем сопоставления набора (наборов) сведений (далее — набор сведений) из запроса и титульных частей кредитных историй субъектов кредитных историй в соответствии со следующими правилами.

3.1. Поиск информации о субъекте кредитной истории — гражданине Российской Федерации бюро кредитных историй должно осуществлять с использованием набора сведений в соответствии с пунктом 1

приложения 2 к настоящему Указанию.

3.2. Поиск информации о субъекте кредитной истории — иностранном гражданине и лице без гражданства бюро кредитных историй должно осуществлять с использованием набора сведений в соответствии с пунктом 2

приложения 2 к настоящему Указанию.

3.3. Поиск информации о субъекте кредитной истории — российском юридическом лице бюро кредитных историй должно осуществлять с использованием набора сведений в соответствии с пунктом 3

приложения 2 к настоящему Указанию.

3.4. Поиск информации о субъекте кредитной истории — иностранном юридическом лице бюро кредитных историй должно осуществлять с использованием набора сведений в соответствии с пунктом 4

приложения 2 к настоящему Указанию.

В случае отсутствия в запросе регистрационного номера в стране регистрации (инкорпорации) или его аналога (далее — регистрационный номер), кода (номера) налогоплательщика, присвоенного уполномоченным органом иностранного государства, или его аналога (далее — номер налогоплательщика) и идентификационного номера налогоплательщика, присвоенного налоговым органом Российской Федерации (далее — ИНН), бюро кредитных историй должно осуществлять поиск информации о субъекте кредитной истории — иностранном юридическом лице с использованием наборов сведений, предусмотренных подпунктами 4.3

и 4.4 пункта 4

приложения 2 к настоящему Указанию.

4. Бюро кредитных историй предоставляет кредитный отчет пользователю кредитной истории в соответствии с пунктом 1 части 1 статьи 6 Федерального закона N 218-ФЗ в случае совпадения хотя бы одного набора сведений из запроса и титульной части кредитной истории в отношении только одного субъекта кредитной истории.

5. Наличие согласия субъекта кредитной истории (далее — согласие) подтверждается пользователем кредитной истории в соответствии с частью 12 статьи 6 Федерального закона N 218-ФЗ по форме приложения 3

к настоящему Указанию.

6. Настоящее Указание подлежит официальному опубликованию и в соответствии с решением Совета директоров Банка России (протокол заседания Совета директоров Банка России от 23 апреля 2021 года N ПСД-9) вступает в силу с 1 января 2022 года.

Зарегистрировано в Минюсте РФ 15 июня 2021 г.

Регистрационный № 63883

Приложение 1

к Указанию

Банка России

от 11 мая 2021 года N 5791-У

«О требованиях к составу и формату запроса о

предоставлении кредитного отчета, правилах поиска

бюро кредитных историй информации о субъекте

кредитной истории и форме подтверждения наличия

согласия субъекта кредитной истории»

Состав

сведений, включаемых в запрос

1. Сведения о субъекте кредитной истории — физическом лице:

код документа, удостоверяющего личность (далее — ДУЛ);

дата выдачи ДУЛ;

страховой номер индивидуального лицевого счета (далее — СНИЛС);

основной государственный регистрационный номер индивидуального предпринимателя (далее — ОГРНИП);

код предыдущего ДУЛ;

серия предыдущего ДУЛ;

номер предыдущего ДУЛ;

дата выдачи предыдущего ДУЛ.

2. Сведения о субъекте кредитной истории — юридическом лице:

основной государственный регистрационный номер (далее — ОГРН);

полное наименование до его смены или до реорганизации;

ОГРН до реорганизации;

регистрационный номер до реорганизации.

3. Сведения о пользователе кредитной истории, запросившем кредитный отчет:

дата выдачи ДУЛ;

код (коды) цели запроса;

иная цель (цели) запроса;

1. Сведения по пунктам 1-3

настоящего приложения формируются в отношении субъекта кредитной истории в соответствии с частью 2 статьи 5 Федерального закона N 218-ФЗ (Собрание законодательства Российской Федерации, 2005, N 1, ст. 44; 2020, N 31, ст. 5061).

2. Сведения «отчество», «серия ДУЛ», «номер налогоплательщика», «СНИЛС», «предыдущая фамилия», «предыдущее имя», «предыдущее отчество», «код предыдущего ДУЛ», «серия предыдущего ДУЛ», «номер предыдущего ДУЛ», «дата выдачи предыдущего ДУЛ», предусмотренные пунктом 1 настоящего приложения, сведения «регистрационный номер», «номер налогоплательщика», «полное наименование до его смены или до реорганизации», «ОГРН до реорганизации», «регистрационный номер до реорганизации», предусмотренные пунктом 2

настоящего приложения, и сведения «регистрационный номер», «номер налогоплательщика», «отчество», «серия ДУЛ», предусмотренные пунктом 3

настоящего приложения, указываются в отношении субъекта кредитной истории при их наличии.

3. Сведение «ИНН», предусмотренное пунктом 1

настоящего приложения, указывается в отношении субъекта кредитной истории, являющегося индивидуальным предпринимателем. В отношении субъекта кредитной истории, не являющегося индивидуальным предпринимателем, а также иностранного гражданина и лица без гражданства сведение «ИНН» указывается при его наличии.

4. Сведение «ОГРНИП», предусмотренное пунктом 1

настоящего приложения, указывается в отношении субъекта кредитной истории, являющегося индивидуальным предпринимателем.

5. Сведения «регистрационный номер» и «номер налогоплательщика», предусмотренные пунктом 2

настоящего приложения, указываются в отношении субъекта кредитной истории, являющегося иностранным юридическим лицом.

6. Сведение «ИНН», предусмотренное пунктом 2

настоящего приложения, указывается в отношении субъекта кредитной истории, являющегося российским юридическим лицом. В отношении субъекта кредитной истории, являющегося иностранным юридическим лицом, сведение «ИНН» указывается при его наличии.

7. Сведения «полное наименование», «ОГРН», предусмотренные пунктом 3

настоящего приложения, указываются в отношении пользователя кредитной истории, являющегося российским юридическим лицом.

8. Сведения «полное наименование», «регистрационный номер», «номер налогоплательщика», предусмотренные пунктом 3

настоящего приложения, указываются в отношении пользователя кредитной истории, являющегося иностранным юридическим лицом.

9. Сведения «фамилия», «имя», «отчество», «серия ДУЛ», «код ДУЛ», «номер ДУЛ», «дата выдачи ДУЛ», «ОГРНИП», предусмотренные пунктом 3

настоящего приложения, указываются в отношении пользователя кредитной истории, являющегося индивидуальным предпринимателем.

10. Сведение «ИНН», предусмотренное пунктом 3

настоящего приложения, указывается в отношении пользователя кредитной истории, являющегося российским юридическим лицом, индивидуальным предпринимателем. В отношении пользователя кредитной истории, являющегося иностранным юридическим лицом, сведение «ИНН» указывается при его наличии.

11. В сведении «иная цель (цели) запроса», предусмотренном пунктом 3

настоящего приложения, указываются сведения об иной цели (целях) запроса в случае указания в сведении «код (коды) цели запроса», предусмотренного пунктом 3 настоящего приложения, кода «99».

Приложение 2

к Указанию

Банка России

от 11 мая 2021 года N 5791-У

«О требованиях к составу и формату запроса о

предоставлении кредитного отчета, правилах поиска

бюро кредитных историй информации о субъекте

кредитной истории и форме подтверждения наличия

согласия субъекта кредитной истории»

Наборы сведений для поиска информации о субъекте кредитной истории

1. Наборы сведений для поиска информации о субъекте кредитной истории — гражданине Российской Федерации:

1.1. фамилия, имя, отчество (последнее — при наличии), код, серия и номер ДУЛ;

1.2. предыдущие фамилия, имя, отчество (последнее — при наличии), код, серия и номер предыдущего ДУЛ;

1.3. фамилия, дата рождения, код, серия и номер ДУЛ;

1.4. предыдущая фамилия, дата рождения, код, серия и номер предыдущего ДУЛ;

1.5. серия, номер и дата выдачи ДУЛ, ИНН;

1.6. серия, номер и дата выдачи предыдущего ДУЛ, ИНН;

1.7. серия, номер ДУЛ и СНИЛС;

1.8. серия, номер предыдущего ДУЛ и СНИЛС;

1.9. дата рождения, номер ДУЛ и ОГРНИП;

1.10. дата рождения, номер предыдущего ДУЛ и ОГРНИП.

2. Наборы сведений для поиска информации о субъекте кредитной истории — иностранном гражданине и лице без гражданства:

2.1. дата рождения и номер ДУЛ;

2.2. дата рождения и номер предыдущего ДУЛ;

2.3. фамилия и номер ДУЛ;

2.4. номер ДУЛ, номер налогоплательщика или ИНН.

3. Наборы сведений для поиска информации о субъекте кредитной истории — российском юридическом лице:

3.1. О ГРН, ИНН;

3.2. И НН, ОГРН до реорганизации.

4. Наборы сведений для поиска информации о субъекте кредитной истории — иностранном юридическом лице:

4.1. регистрационный номер, номер налогоплательщика;

4.2. регистрационный номер, ИНН;

4.3. полное наименование;

4.4. полное наименование до его смены или до реорганизации.

1. Для наборов сведений, предусмотренных настоящим приложением, совпадением сведений признается их идентичность в запросе и титульной части субъекта кредитной истории.

2. Для наборов сведений, предусмотренных пунктами 1

и 2

настоящего приложения, совпадением сведений «фамилия», «имя», «отчество», «код ДУЛ», «серия ДУЛ», «номер ДУЛ» и «дата выдачи ДУЛ» признается их идентичность сведениям «фамилия», «имя», «отчество», «код ДУЛ», «серия ДУЛ», «номер ДУЛ» и «дата выдачи ДУЛ» или сведениям «предыдущая фамилия», «предыдущее имя», «предыдущее отечество», «код предыдущего ДУЛ», «серия предыдущего ДУЛ», «номер предыдущего ДУЛ» и «дата выдачи предыдущего ДУЛ» соответственно.

3. Для наборов сведений, предусмотренных подпунктами 1.1

и 1.2 пункта 1

настоящего приложения, отсутствие сведений «отчество», «предыдущее отчество» в запросе и в титульной части кредитной истории субъекта кредитной истории признается совпадением сведений «отчество», «предыдущее отчество» соответственно.

4. Для наборов сведений, предусмотренных подпунктами 1.1-1.8 пункта 1

настоящего приложения, отсутствие сведений «серия ДУЛ», «серия предыдущего ДУЛ» в запросе и в титульной части кредитной истории субъекта кредитной истории признается совпадением сведений «серия ДУЛ», «серия предыдущего ДУЛ» соответственно.

5. Для наборов сведений, предусмотренных пунктами 3

и 4

настоящего приложения, совпадением сведений «ОГРН», «регистрационный номер», «полное наименование» признается их идентичность сведениям «ОГРН», «регистрационный номер», «полное наименование» или сведениям «ОГРН до реорганизации», «регистрационный номер до реорганизации», «полное наименование до его смены или до реорганизации» соответственно.

6. Для наборов сведений, предусмотренных подпунктами 4.1

и 4.2 пункта 4

настоящего приложения, отсутствие одного и того же сведения в запросе и в титульной части кредитной истории субъекта кредитной истории признается их совпадением.

Приложение 3

к Указанию

Банка России

от 11 мая 2021 года N 5791-У

«О требованиях к составу и формату запроса о

предоставлении кредитного отчета, правилах поиска

бюро кредитных историй информации о субъекте

кредитной истории и форме подтверждения наличия

согласия субъекта кредитной истории»

Подтверждение пользователем кредитной истории наличия согласия

Заполняется пользователем кредитной истории.

1 Строка «подпись» не приводится в случае оформления документа в виде электронного документа, подписанного усиленной электронной подписью пользователя кредитной истории или должностного лица пользователя кредитной истории, уполномоченного на подписание документа.

1. В строке 1

указываются сведения о субъекте кредитной истории, давшем согласие пользователю кредитной истории.

В случае если согласие дано пользователю кредитной истории субъектом кредитной истории — физическим лицом, в форму подтверждения пользователем кредитной истории наличия согласия не включаются строки, содержащие сведения о субъекте кредитной истории — юридическом лице.

В случае если согласие дано пользователю кредитной истории субъектом кредитной истории — юридическим лицом, в форму подтверждения пользователем кредитной истории наличия согласия не включаются строки, содержащие сведения о субъекте кредитной истории — физическом лице.

1.2. Сведения о предыдущих фамилии, имени, отчестве (последнем — при наличии), ИНН, данных предыдущего ДУЛ, СНИЛС субъекта кредитной истории — физического лица указываются при их наличии у пользователя кредитной истории.

Сведения о фирменном наименовании, абонентском номере, адресе электронной почты субъекта кредитной истории — юридического лица указываются при их наличии у пользователя кредитной истории.

1.3. В данных ДУЛ субъекта кредитной истории — гражданина Российской Федерации указываются данные о серии, номере, дате выдачи, наименовании и коде органа, выдавшего паспорт гражданина Российской Федерации или иной ДУЛ.

В данных ДУЛ субъекта кредитной истории — иностранного гражданина указываются данные паспорта гражданина иностранного государства, для лица без гражданства — данные иного ДУЛ.

1.4. В данных предыдущего ДУЛ указываются данные о предыдущих серии, номере, дате выдачи, наименовании и коде органа, выдавшего паспорт гражданина Российской Федерации или иной ДУЛ.

1.5. В сведениях о смене наименования и (или) правопреемстве указываются:

полное и сокращенное (при наличии) наименование субъекта кредитной истории — юридического лица до его смены;

полное и сокращенное (при наличии) наименование юридического лица (юридических лиц), правопреемником которого является субъект кредитной истории — юридическое лицо, созданное путем реорганизации или продолжившее деятельность после реорганизации;

ОГРН юридического лица (юридических лиц), правопреемником которого является субъект кредитной истории — юридическое лицо, созданное путем реорганизации или продолжившее деятельность после реорганизации (для субъекта кредитной истории — иностранного юридического лица — регистрационный номер).

Сведения о смене наименования и (или) правопреемстве в отношении субъекта кредитной истории — юридического лица указываются при их наличии у пользователя кредитной истории.

2. В строке 2

указывается код (коды) цели выдачи согласия, сформированный в соответствии с частью 2 статьи 5 Федерального закона № 218-ФЗ. При указании нескольких кодов целей они перечисляются через запятую.

3. В случае указания в строке 2

кода «99» в строке 3

указываются сведения об иной цели (целях) выдачи согласия. При указании нескольких целей они перечисляются через запятую.

4. В строке 5

указывается дата заключения договора в случае, предусмотренном частью 12 статьи 6 Федерального закона N 218-ФЗ.

5. В строке 6

в случаях, предусмотренных частью 11 статьи 6 Федерального закона N 218-ФЗ, указывается код:

«1», если согласие субъекта кредитной истории передано правопреемнику по заключенному договору займа (кредита) или иному договору, информация об обязательствах по которым передается в бюро кредитных историй;

«2», если согласие субъекта кредитной истории передано кредитной организации, осуществляющей обслуживание денежных требований по договору займа (кредита), уступленных специализированному финансовому обществу или ипотечному агенту.

6. В строке 7

указывается код:

«1», если согласие действительно в течение шести месяцев со дня его оформления;

«2», если согласие действительно в течение года со дня его оформления;

«3», если в течение срока действия согласия с субъектом кредитной истории были заключены договор займа (кредита), договор лизинга, договор залога, договор поручительства, выдана независимая гарантия.

7. В строке 9

указывается хэш-код для согласия субъекта кредитной истории в форме электронного документа, полученный пользователем кредитной истории в результате вычисления хэш-функции, реализованной в соответствии с национальным стандартом Российской Федерации ГОСТ Р 34.11-2012 «Информационная технология. Криптографическая защита информации. Функция хэширования», утвержденным приказом Федерального агентства по техническому регулированию и метрологии от 7 августа 2012 года N 216-ст «Об утверждении национального стандарта» (М., ФГУП «Стандартинформ», 2013) (используется хэш-код длиной 256 бит, который в целях визуализации всех символов хэш-кода преобразуется в шестнадцатеричную систему счисления).

8. В строке 10

указывается код «1», являющийся признаком подтверждения ознакомления пользователя кредитной истории с ответственностью за незаконные действия по получению и (или) распространению информации, составляющей кредитную историю, незаконное получение кредитного отчета, предусмотренной статьями 5.53 и 14.29 Кодекса Российской Федерации об административных правонарушениях.

С 1 января 2022 г. меняются правила предоставления БКИ кредитного отчета. Кредитный отчет предоставляется пользователю кредитной истории только на основании запроса, содержащего информацию о субъекте запрашиваемой кредитной истории из ее титульной части. Банк России установил требования к составу и формат такого запроса.

Регламентированы правила поиска БКИ информации о субъекте кредитной истории для предоставления пользователю кредитного отчета.

При запросе кредитного отчета пользователь должен подтвердить БКИ наличие согласия субъекта кредитной истории. Установлена форма подтверждения.

Указание вступает в силу с 1 января 2022 г.

Перед тем, как выдать ипотечный кредит, банк должен быть уверен, что у заемщика хватит средств на ежемесячные выплаты. Разбираемся, как подтвердить свою платежеспособность в разных ситуациях.

Если вы — зарплатный клиент СберБанка

Поздравляем, вам ничего подтверждать не нужно! Информация о вашей зарплате уже есть в банке — при использовании СберБанк Онлайн с помощью технологии СберБанк ID данные клиента заполняются автоматически.

Если вы — зарплатный клиент другого банка

Справка о доходах и расходах физического лица

По привычке этот документ называют 2-НДФЛ. Справку о доходах и расходах за последний год вы можете получить в отделе кадров или в бухгалтерии вашего работодателя. Согласно вам ее должны предоставить в течение трех рабочих дней, и действительна она будет на протяжении месяца после получения.

Также эту справку вы можете получить онлайн через личный кабинет на портале и заверить ее у работадателя.

Справка по форме банка

Если вы — ИП

Индивидуальные предприниматели подтверждают свой доход налоговой декларацией с отметкой из налоговой. Если вы работаете по системе ЕНВД (единый налог на вмененный доход), декларация предоставляется за последние два квартала. Если по УСН (упрощенной системе налогообложения), декларация предоставляется за последний завершенный календарный год.

Также ИП нужно предоставить подлинник или нотариально заверенную копию свидетельства о государственной регистрации физического лица в качестве индивидуального предпринимателя. Копия действует 30 дней.

Если вы получаете пенсию

Подтвердить пенсию можно справкой за последний месяц из Социального фонда или МФЦ. Если пенсия приходит на карту СберБанка, нужно предоставить только номер карты или счета.

Если вы работаете по договору ГПХ

Если вы работаете по договору гражданско-правового характера, для подтверждения дохода понадобится сам договор. Если налоги за него перечислял заказчик, то дополнительно необходимо предоставить справку о доходах физического лица. Если налоги перечислял клиент, то копию налоговой декларации на доходы физических лиц по форме 3-НДФЛ.

Если нужно подтвердить доход от сдачи недвижимости в аренду

Такую прибыль подтвердит копия декларации 3-НДФЛ и договор аренды, но только если до окончания срока его действия осталось не менее года.

Если вы не можете подтвердить доход

Если у вас стабильный доход, но вы не можете подтвердить его документально, вы можете взять ипотеку по двум документам

. В этом случае первоначальный взнос будет больше, а процентная ставка по кредиту выше. Но вы сможете оформить ипотеку, предоставив минимум документов и без подтверждения дохода.

Клиенты банков, которые активно пользуются кредитными продуктами банков и микрофинансовых компаний, знают, что сведения об обслуживании ими задолженности являются их кредитной историей. Хранятся данные в специальных организациях – Бюро кредитных историй. Кредитные организации перед принятием решения о выдаче кредита обязательно проверяют кредитную историю заемщика. При необходимости клиент самостоятельно может сделать выписку из своей КИ, проверить правильность составления отчета, определить вероятность получения нового кредита по кредитному рейтингу.

Что такое выписка из бюро кредитных историй?

Когда и кому она может понадобиться?

Какие данные содержит выписка из БКИ?

Как заказать выписку из БКИ бесплатно?

Можно ли получить выписку из НБКИ онлайн?

Что такое выписка из бюро кредитных историй?

Выписка из БКИ – это отчет, в котором отражено качество обслуживания кредитов заемщиком. Отчет носит конфиденциальный характер, поэтому предоставляется только пользователю. Для того, чтобы кредитор смог получить сведения, клиент должен дать согласие.

Когда и кому она может понадобиться?

Выписка из кредитной истории может потребоваться в следующих случаях:

- Банки запрашивают КИ заемщика при получении заявки на кредит;

- Страховые компании проверяют клиента на добросовестное отношение к обязательствам при заключении страхового договора;

- Порядочность клиента могут оценивать потенциальные работодатели, заказывая отчет;

- Микрофинансовые компании запрашивают выписку при выдаче займов. Хотя качество КИ не является главным показателем при принятии решения о выдаче займа, при наличии непогашенной длительной просрочки, в выдаче нового займа может быть отказано;

- Выписка может предоставляться по запросу суда;

- Пользователи КИ заказывают выписку перед подачей заявки на кредит, чтобы проверить правильность составления отчета, на отсутствие ошибок, чтобы были учтены все последние операции по погашению задолженности и т. д. Дополнительно клиент может узнать свой кредитный рейтинг и оценить вероятность выдачи нового кредита.

Какие данные содержит выписка из БКИ?

Несмотря на то, что в стране работает 12 БКИ, которые самостоятельно формируют отчеты по своим клиентам, содержание выписки является стандартным. Она состоит из 4 частей:

- Титульная часть. В ней содержится информация о заемщике, его паспортные данные, номера ИНН, СНИЛС;

- Основная часть. В ней содержатся сведения обо всех кредитах заемщика, параметрах выдачи, порядке погашения задолженности, данные об изменениях условий договоров;

- Дополнительная часть. Этот раздел предоставляется только пользователю, в нем отражаются источники поступления сведений (кредиторы), информация об организациях, которые интересовались КИ клиента;

- Информационная часть. Содержит сведения по заявкам пользователя на кредиты, которые не получены клиентом. Информация о том, что сам клиент отказался от выдачи или причины отказа банка.

Образец выписки из БКИ

Образец кредитного отчета НКБИ:

Из данного отчета видно, что заемщик своевременно оплатил потребительский кредит, но имел неоднократные просрочки по кредитной карте. Им были поданы 2 заявки на потребительский кредит, одна из них одобрена, по второй был получен отказ в связи с избыточной долговой нагрузкой. На момент формирования отчета КИ пользователя интересовался МТС Банк.

Как заказать выписку из БКИ бесплатно?

Отдельные банки предлагают заказать выписку через свои сервисы. Услуга оказывается платно. Заемщикам следует знать, где получить выписку из бюро кредитных историй 2 раза в год совершенно бесплатно.

В первую очередь потребуется получить список Бюро, где находится КИ пользователя. Разные кредиторы передают сведения в разные Бюро, данные запрашиваются в ЦБ РФ. Это можно сделать через портал Госуслуг, если пользователь имеет идентифицированную учетную запись. Дополнительно на сайте ЦККИ можно осуществить поиск по коду субъекта РФ.

После получения списка БКИ, пользователю необходимо сделать запрос в каждое, чтобы получить полную КИ.

Ниже на примере НКБИ рассмотрены все возможные варианты отправки запроса.

Почтой

Клиенты могут отправить запрос через Почту России:

- С сайта компании скачивается форма запроса;

- Пользователь заполняет документ и обращается к нотариусу для заверения подписи;

- Запрос отправляется на адрес НКБИ ценной бандеролью;

- Отчет Бюро высылается почтой в течение 3 дней после получения на адрес, указанный в запросе.

>

Телеграммой

Телеграмма также отправляется через почтовое отделение.

Обязательной формы нет, но в телеграмме должна присутствовать следующая информация:

- Ф. И. О. заявителя;

- Паспортные данные, место рождения;

- Адрес регистрации и проживания;

- Номер контактного телефона.

Подпись заявителя заверяется сотрудником Почты. Ответ придет в течение 3 дней на адрес, указанный в телеграмме.

Запрос по электронной почте

Данный способ возможен для пользователей, имеющих квалифицированную электронную подпись.

Порядок действий будет следующим:

- Клиент заполняет форму запроса в электронном виде.

- Подписывает его, используя КЭП.

- Отправляет на адрес электронной почты Бюро.

Личное обращение в банк

Клиенты, зарегистрированные в онлайн банках Сбербанка, Банка Тинькофф, Почта банка, смогут обратиться в БКИ через интернет-банкинг кредитных компаний. Банки-посредники взимают за оказание услуги комиссию.

Запросить кредитную историю можно не только в банках, но в и других компаниях-партнерах, список которых есть на сайте Бюро, например, БКИ «Агентство кредитной информации», ЗАО «Айкос» и т. д. Услуга предоставляется платно.

Личное обращение в офис НБКИ

Пользователь может прийти в офис БКИ с паспортом и на месте заполнить форму запроса и получить выписку из кредитной истории. Его подпись удостоверит уполномоченное лицо, принимающее заявку.

Курьерская доставка

Партнеры НКБИ (например, Тинькофф Банк) предоставляют клиентам услугу курьерской доставки документов и отчетов. Для этого при написании запроса через банки-партнеры в способе доставке следует указать «Курьером».

Можно ли получить выписку из НБКИ онлайн?

Получить выписку из НКБИ онлайн можно при наличии подтвержденной Учетной записи на Портале Госуслуг:

В этом случае клиент регистрируется на сайте Бюро, введя в регистрационную форму адрес электронной почты и пароль:

Если в личном кабинете УЗ пользователя показывается как «Не подтверждена», нажать «Подтвердить»:

Ввести необходимую информацию: Ф. И. О., дату рождения, паспортные данные, и нажать «Подтвердить через Госуслуги»:

Подтверждается учетная запись один раз, при регистрации нового пользователя. В дальнейшем получить услугу можно будет онлайн, заказав ее в личном кабинете:

Пользователь может выбрать любую из предложенных услуг:

- Заказать кредитный отчет;

- Заказать персональный кредитный рейтинг;

- Отчет ПКР12, в котором будут содержаться сведения о динамике персонального кредитного рейтинга за последние 12 месяцев.

Следует помнить, что бесплатно можно заказать только кредитный отчет и расчет персонального кредитного рейтинга 2 раза год, остальные услуги оказываются платно.

В других БКИ способы формирования запросов и подтверждения личности заявителя являются аналогичными. Производятся все действия с официального сайта выбранного Бюро.

Указание Банка России от 11 мая 2021 г. N 5791-У

«О требованиях к составу и формату запроса о предоставлении кредитного отчета, правилах поиска бюро кредитных историй информации о субъекте кредитной истории и форме подтверждения наличия согласия субъекта кредитной истории»

С изменениями и дополнениями от:

1 июля 2022 г.

Настоящее Указание на основании частей 4

, 4

и 12 статьи 6

Федерального закона от 30 декабря 2004 года N 218-ФЗ «О кредитных историях» (Собрание законодательства Российской Федерации, 2005, N 1, ст. 44; 2020, N 31, ст. 5061) устанавливает:

правила поиска бюро кредитных историй информации о субъекте кредитной истории в целях предоставления пользователю кредитной истории кредитного отчета;

форму подтверждения пользователем кредитной истории наличия согласия субъекта кредитной истории.

1. В состав предусмотренного частью 4 статьи 6

Федерального закона от 30 декабря 2004 года N 218-ФЗ «О кредитных историях» (Собрание законодательства Российской Федерации, 2005, N 1, ст. 44; 2020, N 31, ст. 5061) (далее — Федеральный закон N 218-ФЗ) запроса пользователя кредитной истории о предоставлении кредитного отчета (далее — запрос) должны включаться сведения согласно приложению 1

к настоящему Указанию.

2. Запрос, направляемый в бюро кредитных историй, должен быть сформирован в виде файла, имеющего формат XML.

3. В целях предоставления пользователю кредитной истории кредитного отчета бюро кредитных историй должно осуществлять поиск информации о субъекте кредитной истории путем сопоставления набора (наборов) сведений (далее — набор сведений) из запроса и титульных частей кредитных историй субъектов кредитных историй в соответствии со следующими правилами.

3.1. Поиск информации о субъекте кредитной истории — гражданине Российской Федерации бюро кредитных историй должно осуществлять с использованием набора сведений в соответствии с пунктом 1

приложения 2 к настоящему Указанию.

3.2. Поиск информации о субъекте кредитной истории — иностранном гражданине и лице без гражданства бюро кредитных историй должно осуществлять с использованием набора сведений в соответствии с пунктом 2

приложения 2 к настоящему Указанию.

3.3. Поиск информации о субъекте кредитной истории — российском юридическом лице бюро кредитных историй должно осуществлять с использованием набора сведений в соответствии с пунктом 3

приложения 2 к настоящему Указанию.

3.4. Поиск информации о субъекте кредитной истории — иностранном юридическом лице бюро кредитных историй должно осуществлять с использованием набора сведений в соответствии с пунктом 4

приложения 2 к настоящему Указанию.

В случае отсутствия в запросе регистрационного номера в стране регистрации (инкорпорации) или его аналога (далее — регистрационный номер), кода (номера) налогоплательщика, присвоенного уполномоченным органом иностранного государства, или его аналога (далее — номер налогоплательщика) и идентификационного номера налогоплательщика, присвоенного налоговым органом Российской Федерации (далее — ИНН), бюро кредитных историй должно осуществлять поиск информации о субъекте кредитной истории — иностранном юридическом лице с использованием наборов сведений, предусмотренных подпунктами 4.3

и 4.4 пункта 4

приложения 2 к настоящему Указанию.

4. Бюро кредитных историй предоставляет кредитный отчет пользователю кредитной истории в соответствии с пунктом 1 части 1 статьи 6

Федерального закона N 218-ФЗ в случае совпадения хотя бы одного набора сведений из запроса и титульной части кредитной истории в отношении только одного субъекта кредитной истории.

5. Наличие согласия субъекта кредитной истории (далее — согласие) подтверждается пользователем кредитной истории в соответствии с частью 12 статьи 6

Федерального закона N 218-ФЗ по форме приложения 3

к настоящему Указанию.

6. Настоящее Указание подлежит официальному опубликованию

и в соответствии с решением Совета директоров Банка России (протокол заседания Совета директоров Банка России от 23 апреля 2021 года N ПСД-9) вступает в силу с 1 января 2022 года.

Зарегистрировано в Минюсте РФ 15 июня 2021 г.

Регистрационный N 63883

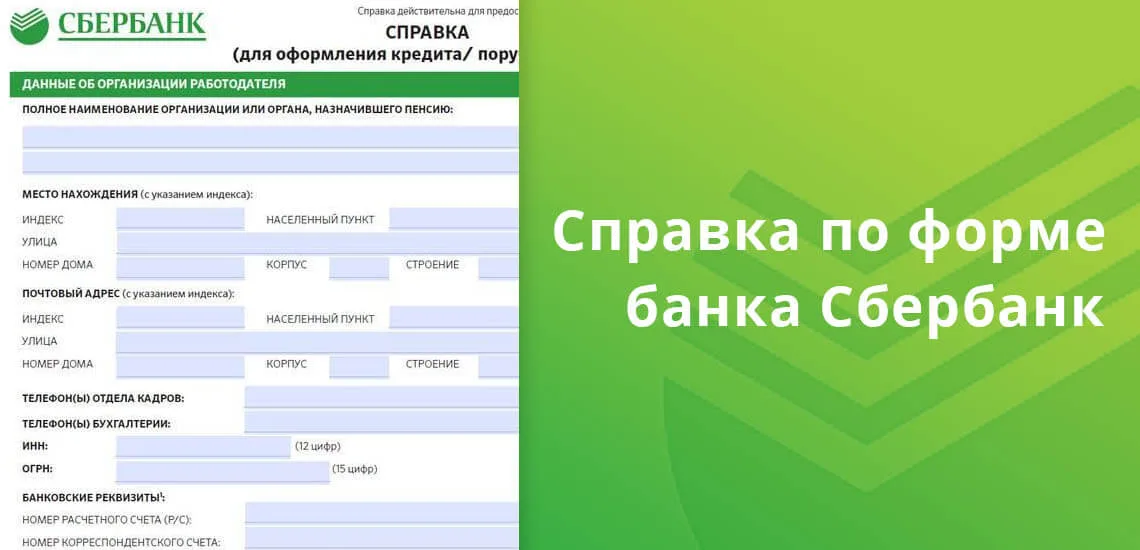

Справка по форме банка Сбербанк

Справку о подтверждении доходов физического лица запрашивают те организации, в которые клиенты подают заявки на выдачу кредита

, ипотеки или где они будут выступать поручителем. Чаще всего это определенный бланк, принятый в банке, или заполненная форма 2-НДФЛ.

04.07.19, обновили 14.07.20

Не все организации готовы предоставлять данные о налоговых вычетах сотрудников, потому что часть выплат по заработанным средствам они могут проводить по серым схемам. В этой ситуации работодателя проще уговорить заполнить готовый бланк справки о доходах от Сбербанка, где требуется указывать меньше данных. Бробанк

выяснил, какие сведения содержит справка, и какими еще способами клиенты могут подтвердить свою платежеспособность.

Почему требуется подтверждать доходы

В кредитных учреждениях работает множество программ кредитов и займов с разными условиями, не для каждого из них необходимо подтверждение доходов. Но наличие официального подтверждения платежеспособности увеличивает шансы клиента на получение более выгодного предложения от банка. Это может быть продукт с меньшей процентной ставкой или большим сроком погашения. Максимальная сумма без подтверждения, которую готов выдать Сбербанк ограничена тремя миллионами рублей. Но даже если у клиента позитивная кредитная история, высокий кредитный рейтинг и нет незакрытых задолженностей – не факт, что банк одобрит большую сумму без подтверждения постоянных доходов.

Когда сотрудник кредитного отдела получает информацию о среднемесячном доходе, он опирается на такие данные, чтобы ежемесячный платеж по всем обязательствам не превосходил 40 % от доходов кредитуемого лица и его созаемщиков. На такой показатель ориентируются все кредитно-финансовые учреждения, при этом процентная ставка может колебаться в зависимости от политики учреждения. Главная цель заимодавца – убедиться в возвратности выданных заемных средств и обезопасить свои финансовые потоки от неблагонадежных вложений.

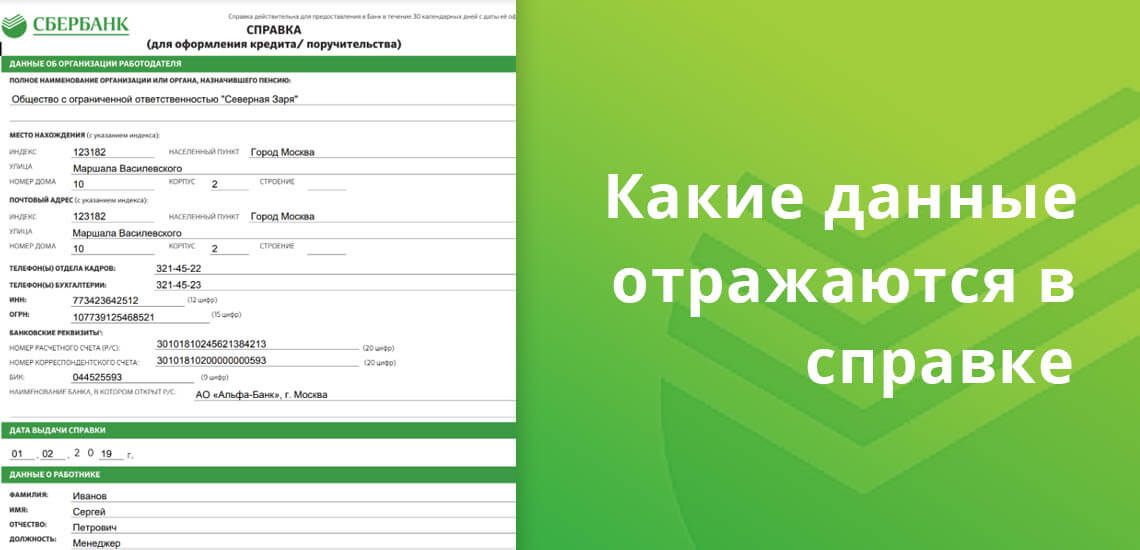

Что видно в справке

Справка, которая проинформирует заимодавца о текущих доходах клиента, должна содержать такие сведения:

- персональные данные о работнике;

- занимаемую должность;

- срок, который работник трудится в организации;

- период истечения срока контракта, если таковой имеется;

- заработная плата за предыдущие несколько месяцев от 6 до 12;

- доходы за год с помесячной разбивкой.

В справке Сбербанка указываются также точные данные о работодателе будущего клиента, который подает заявку на кредит или ипотеку. В форме предусмотрены такие поля:

- почтовый индекс учреждения;

- адрес местонахождения;

- контактные телефоны для связи с бухгалтерией и отделом кадров;

- расчетный счет, корсчет и БИК обслуживающего банка.

Контактные данные необходимы сотрудникам банка, чтобы уточнить сведения указанные в справке.

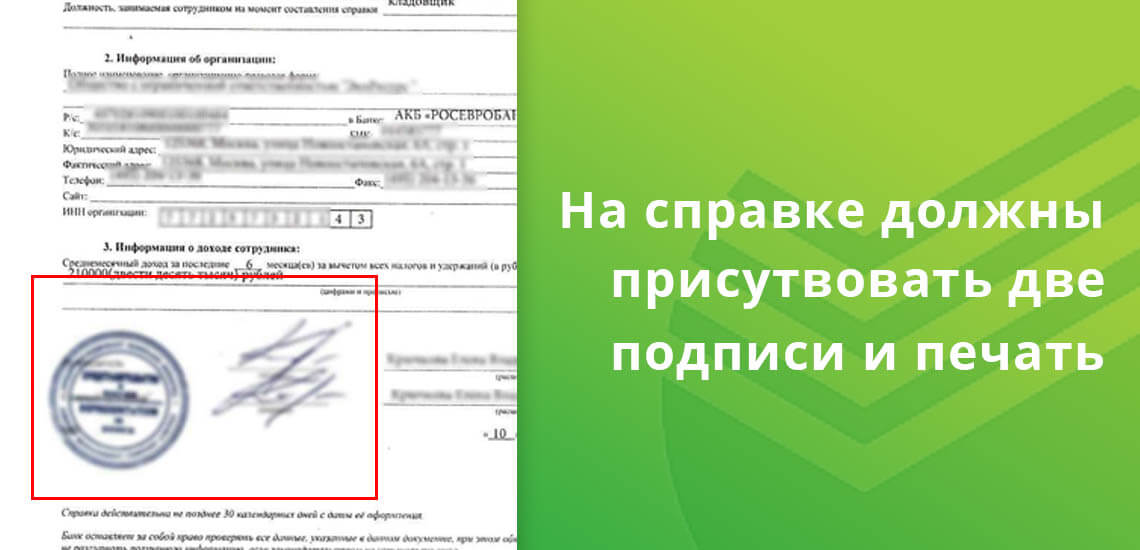

Как заполнить

При внесении данных в поле «Стаж», указывается весь период с даты приказа о зачислении в штат сотрудника и по настоящее время. Для указания среднемесячного дохода чаще всего применяют период за полугодие, но если стаж у сотрудника меньше этого срока, то поступают так. Вписывают общее количество отработанных месяцев и ту сумму, которая выходит в среднем за это время.

Специалист банка обязательно проверит наличие подписи руководителя организации и печати учреждения, где работает клиент. На бланке предусмотрено и наличие подписи главного бухгалтера. Если в штатном расписании такая должность отсутствует, то директор ставит свою подпись с дополнительным указанием, что такого работника нет. В любом случае на справке обязательны 2 подписи и печать. Если по документам предприятия печать отсутствует, то в месте м.п. проставляют значок б/п и передают бланк только с двумя подписями.

Форма бланка для подтверждения доходов при получении ипотечного займа или поручительства в Сбере такая же, как и на кредиты на потребительские нужды.

Когда справка не нужна

Если клиент, подающий заявку в Сбербанк, держатель карты этого банка, куда поступает его заработная плата, то специалист кредитного отдела не будет просить справку о подтверждении доходов. Она понадобится заемщику только в том случае, когда в течение последних 4-х месяцев на его личный расчетный счет не производились никакие зачисления от работодателя. Клиент может сам попросить банк учесть его дополнительные доходы. Например, с основного места работы ему платят зарплату на карту Сбера, а за совместительство на картсчет другого банка.

Когда предполагаемый заемщик Сбербанка владеет в этом же учреждении вкладом или депозитом, то для сотрудников, которые принимают решение, это может стать дополнительной гарантией платежеспособности клиента. В этом случае специалист проверит все поступления по депозиту за последние полгода, и если их суммы и количество удовлетворят условия, то у заемщика могут не запрашивать справку о доходах.

Весомым плюсом при оформлении заявки на кредит для предполагаемого заемщика будет наличие ранее выданных и своевременно погашенных займов в Сбербанке. При этом специалист обязательно проверит исполнение всех платежей, отсутствие просрочек. Также кредитный инспектор запросит данные о кредитной истории клиента, которая была сформирована во всех других финансово-кредитных учреждениях России.

Какими еще способами можно доказать платежеспособность

Клиенты-пенсионеры, которые подают заявку на кредит, могут подтвердить свои доходы справкой, выданной Пенсионным фондом или заказать ее в МФЦ или через портал Госуслуг.

Сотрудникам госпредприятий или военных учреждений не всегда могут оформить справку по форме банка, тогда бухгалтер заполняет бланк, принятый в данной организации. В ней обязательны такие сведения:

- персональная информация о служащем;

- официальное название учреждения или номер воинской части;

- почтовый и юридический адрес;

- телефон для связи с бухгалтерией;

- среднемесячная зарплата и период службы, с помесячной разбивкой;

- занимаемая должность;

- подписи ответственных лиц и печать учреждения.

Дополнительными документами, которые могут запросить у потенциального заемщика могут быть копии трудовой книжки или трудовой договор с организацией.

Когда клиенту нужна большая сумма в кредит и тех доходов, которые он получает по своему основному месту работы недостаточно, он может приложить данные обо всех других поступающих ему средствах. Это могут быть:

- пенсии по инвалидности или потере кормильца;

- другие виды государственных пособий;

- сертификат на материнский капитал;

- доходы от сдачи в аренду жилья;

- выписка по расчетному банковскому счету в другом учреждении, куда клиенту поступает зарплата от других официальных работодателей;

- другие доходы от аренды собственного имущества.

К числу доходов, которые не будут учтены Сбербанком при рассмотрении заявки, относятся:

- выигрыши от участия в лотерее или других азартных играх;

- компенсации по страховым случаям;

- доходы от инвестирования в акции, облигации, другие ценные бумаги;

- доходы от конвертации валют;

- алименты, стипендии и другие источники неподтвержденных поступлений.

Решение по выдаче заемных средств Сбербанк принимает в срок от нескольких часов до одного месяца. При положительном решении деньги зачисляют на расчетный счет клиента или ему выдают карту

, по которой он сможет снять наличные. Сбербанк вправе запросить дополнительные документы у заемщика для уточнения дополнительных доходов или обременений, до того как вынесет решение по заявке клиента.

При рассмотрении ипотечной заявки банк всегда проверяет платёжеспособность заёмщика. Один из способов подтверждения дохода при оформлении ипотеки — предоставление справки по форме банка. Разбираемся, что это за документ и где его взять.

Справка по форме банка

Это документ, в котором работодатель отражает реальный среднемесячный доход заёмщика. От стандартной формы налоговой отчётности — справки 2-НДФЛ — справка по форме банка отличается тем, что она не имеет единого стандартизированного образца, поэтому каждая кредитная организация предлагает собственный бланк.

Что должно быть указано в справке:

- дата выдачи

- ФИО и дата рождения работника

- занимаемая должность

- наименование и адрес организации-работодателя

- номера телефонов бухгалтерии и отдела кадров

- среднемесячный доход и среднемесячный размер НДФЛ

Документ должен быть подписан руководителем или главным бухгалтером и заверен печатью организации (при наличии).

За какой период оформляется справка

Для получения ипотечного кредита в СберБанке в справке нужно указать средний доход за последние 12 месяцев. Если стаж работы меньше года — указывается фактическое число месяцев, которые учитывались при расчёте, и среднемесячный доход за фактически отработанное время.

Если за последний год в компании была реорганизация, нужно оформить 2 справки — с прошлого и настоящего места работы.

В каких случаях она нужна

Обычно для подтверждения дохода используется справка 2-НДФЛ. Если вы являетесь зарплатным клиентом Сбера, то подтверждение дохода не нужно.

При этом в справке 2-НДФЛ и в выписке по счёту отражается только официальная зарплата. Справка по форме банка оформляется в том случае, если реальный доход работника выше.

Сколько действует справка по форме банка

Документ действителен в течение 30 календарных дней с даты выдачи.

Как оформить справку по форме банка

Шаг 2. Передать бланк в бухгалтерию организации-работодателя

Шаг 3. Получить заполненную справку (допускается заполнение от руки), проверить достоверность и корректность указнной информации, убедиться в наличии обязательных реквизитов (дата, подпись, ФИО и должность подписанта)

Полученный документ можно предоставить в банк при подаче заявки на ипотеку

.

Что делать, если не получается подтвердить доход

Если у вас есть стабильный доход, но нет возможности подтвердить его документально, вы можете взять ипотеку по двум документам

. Для оформления заявки нужен только паспорт и один документ на выбор. С помощью программы можно купить квартиру, апартаменты, таунхаус, дом, гараж, машиноместо или кладовую.