Подготовлена редакция документа с изменениями, не вступившими в силу

Приложение N 3

к Порядку заполнения формы налоговой

декларации по налогу на доходы

физических лиц (форма 3-НДФЛ),

утвержденному приказом ФНС России

Простой может возникнуть по разным причинам: может быть вызван действиями работника или работодателя, а также по причинам, независящим ни от того, ни от другого. Рассмотрим, что делать, если работа организации приостановлена распоряжением органов власти и как оформить простой работников в 1С.

Скачивать бланки документов могут толькоподписчики журнала «Главная книга».

Если вы уже подписаны на журнал, или активируйте код доступа с карты подписчика

Если хотите оформить подписку, заполните заявку

Для активации подписки — войдите на сайт или зарегистрируйтесь

Ваш email уже был зарегистрирован. Для подписки на рассылку войдите на сайт

Донецкая Народная Республика

Еврейская автономная область

Кемеровская область — Кузбасс

Луганская Народная Республика

Ненецкий автономный округ

Республика Марий Эл

Республика Саха (Якутия)

Республика Северная Осетия (Алания)

Республика Тыва (Тува)

Ханты-Мансийский автономный округ

Чукотский автономный округ

Ямало-Ненецкий автономный округ

Задавать вопросы и отвечать на них могут толькозарегистрированные

пользователи

Сервис доступен только подписчикам журнала

Вы подписчик?

Войдите на сайт и сохраняйте материалы

Вы не подписчик?

Попробуйте все возможности подписки. Бесплатно на 2 дня

на бесплатную рассылку бухгалтерских новостей

Для регистрации на вебинар — активируйте подписку на журнал «Главная книга»

Организации при заполнении справки по форме 2-НДФЛ данный вид выплат следует включить в код дохода 4800 «Иные доходы»

Согласно ст. 129 ТК РФ заработная плата работника — это вознаграждение за труд в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой работы, а также компенсационные выплаты и стимулирующие выплаты.

В соответствии с ч. 3 ст. 72.2 ТК РФ простоем признается временная приостановка работы по причинам экономического, технологического, технического или организационного характера.

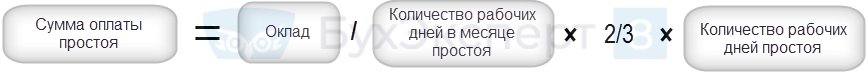

На основании ч. 2 ст. 157 ТК РФ время простоя по причинам, не зависящим от работодателя и работника, оплачивается в размере не менее двух третей тарифной ставки, оклада, рассчитанных пропорционально времени простоя.

То есть оплата простоя является не заработной платой, а гарантийной выплатой, поскольку не относится к окладной, компенсационной или стимулирующей части зарплаты и производится за период, в который работник фактически не исполняет трудовые обязанности. Такого мнения придерживаются и суды.

Согласно п. 2 ст. 230 НК РФ налоговый агент представляет в налоговый орган по месту своего учета сведения о доходах физических лиц истекшего налогового периода и суммах начисленных, удержанных и перечисленных за этот налоговый период налогов ежегодно не позднее 1 апреля года, следующего за истекшим налоговым периодом, по форме 2-НДФЛ «Справка о доходах физического лица».

Таким образом, поскольку в данном Приказе не предусмотрен код вида дохода для выплаченных сумм по оплате простоя, организации при заполнении справки по форме 2-НДФЛ данный вид выплат следует включить в код дохода 4800 «Иные доходы».

Руководитель может приостановить работу всех или части сотрудников по причинам, независящим от работника и работодателя, при возникновении определенных обстоятельств временного характера (ч. 3 ст. 72.2 ТК РФ), например:

Для этого следует издать приказ, указав в нем:

В случае приостановки производства в целом по предприятию нужно уведомить службу занятости (п. 2 ст. 25 Закона РФ от 19.04.1991 N 1032-1, п. 6 Письмо Роструда от 19.03.2012 N 395-6-1).

Время простоя включается в стаж для:

Работодатель обязан оплатить это время в размере не менее 2/3 тарифной ставки (оклада) работника пропорционально времени простоя (ст. 157 ТК РФ).

Если поломка оборудования произошла по вине работника, это его вина, и простой ему не оплачивается (ч. 3 ст. 157 ТК РФ). А вот для остального коллектива, который простаивает из-за этой же поломки, простой будет по независящим от сторон причинам. Ведь ни они, ни работодатель в поломке не виновны. И таким сотрудникам оплатить простой необходимо (Письмо Роструда от 12.05.2011 N 1276-6-1).

Роструд в п. 7 Письма от 09.04.2020 N 0147-03-5 прокомментировал следующие вопросы:

если предприятие не функционирует в дни, объявленные нерабочими по Указам Президента от 25.03.2020 N 206 и от 02.04.2020 N 239?

Начать ликвидацию в течение нерабочего месяца невозможно.

На период нерабочих дней по Указам Президента за работниками сохраняется зарплата. Поэтому объявить простой, влекущий за собой уменьшение зарплаты, работодатель не может.

Уволить работника можно, если работодатель готов принять это заявление (например, отдел кадров работает удаленно),

В Организации сложилась тяжелая экономическая ситуация, и руководитель решил приостановить работу. Так как простой по вине работодателя, он должен оплатить сотрудникам время простоя. Рассмотрим, как оформить эти начисления в 1С.

При возникновении в организации проблем экономического, технологического, технического или организационного характера руководитель может приостановить работу всех или части сотрудников приказом (ч. 3 ст. 72.2 ТК РФ), указав в нем:

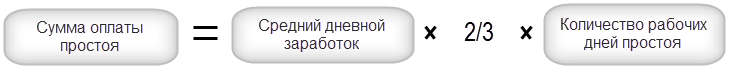

Работодатель обязан оплатить это время в размере не менее 2/3 средней заработной платы работника (ст. 157 ТК РФ).

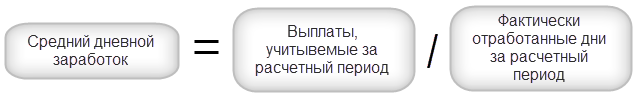

Средняя заработная плата рассчитывается:

Учет в 1С

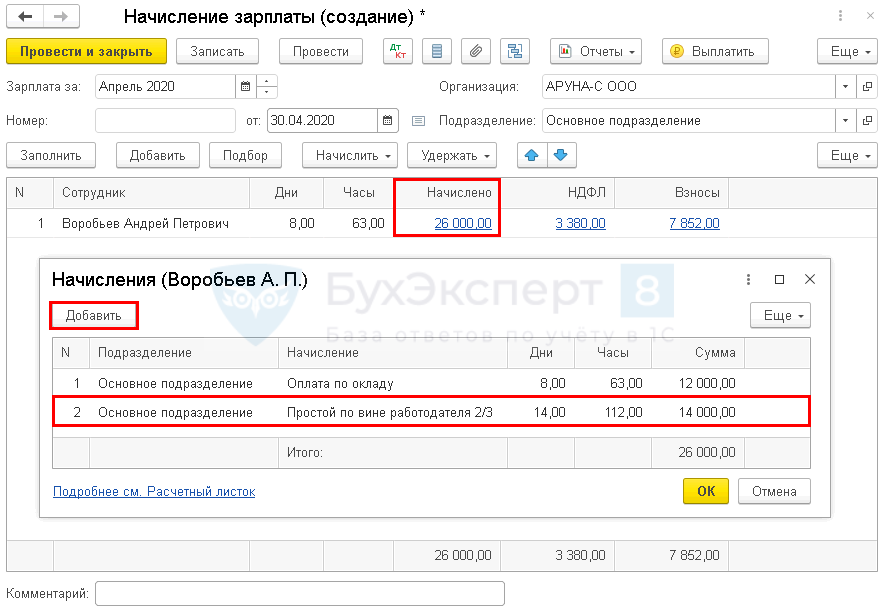

С 13 по 30 апреля работнику Воробьеву А. П. приказом оформлен простой по вине работодателя. PDF

Простой оплачивается в размере 2/3 среднего заработка. Учет рабочего времени сотрудника ведется в днях.

В расчетном периоде с 1 апреля 2019 по 31 марта 2020 работнику:

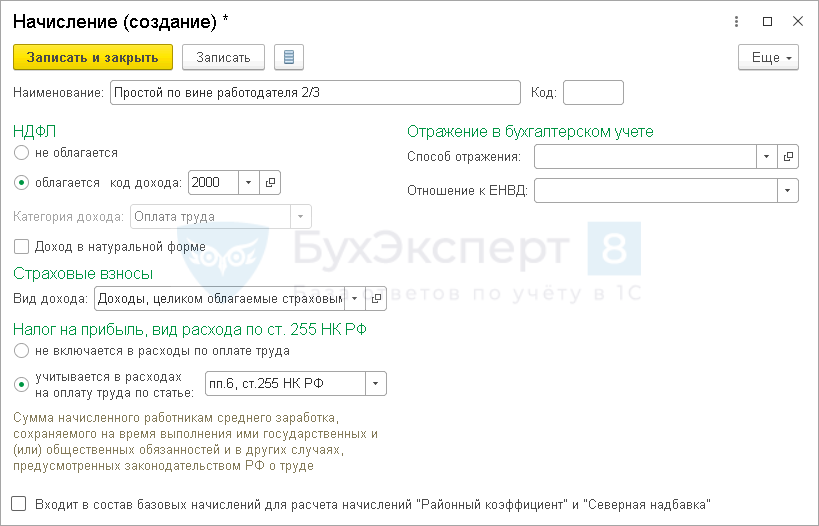

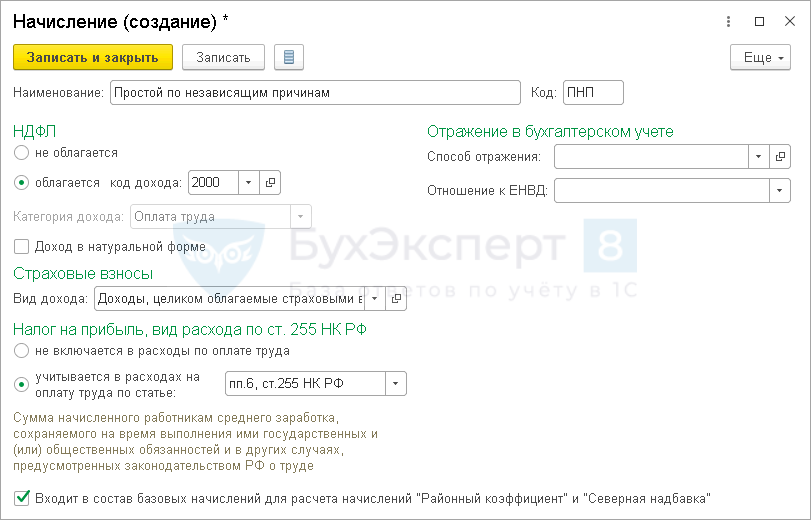

Создание вида начисления

Есть две точки зрения по вопросу отражения простоя по вине работодателя в отчетности по НДФЛ:

В нашем примере мы придерживаемся первой точки зрения и используем код дохода 2000.

Создайте и настройте новый вид начисления — Простой по вине работодателя 2/3 (раздел Зарплата и кадры — Настройки зарплаты — Расчет зарплаты — ссылка Начисления — кнопка Создать).

В разделе :

- переключатель — ,

— 2000; - — 2000;

В разделе Налог на прибыль, вид расхода по ст. 255 НК РФ:

В разделе Отражение в бухгалтерском учете:

Начисление оплаты за простой по вине работодателя

Шаг 1. Рассчитайте сумму оплаты простоя вне программы по формуле:

Для этого сначала рассчитайте средний дневной заработок:

Средний дневной заработок по нашему примеру:

Сумма оплаты простоя по нашему примеру:

Шаг 2. Начисление оплаты за простой отражайте документом Начисление зарплаты в разделе Зарплата и кадры — Все начисления — кнопка Создать — Начисление зарплаты.

Заполните документ в обычном порядке, затем в графе по ссылке внесите изменения по сотрудникам, которым оформлен простой:

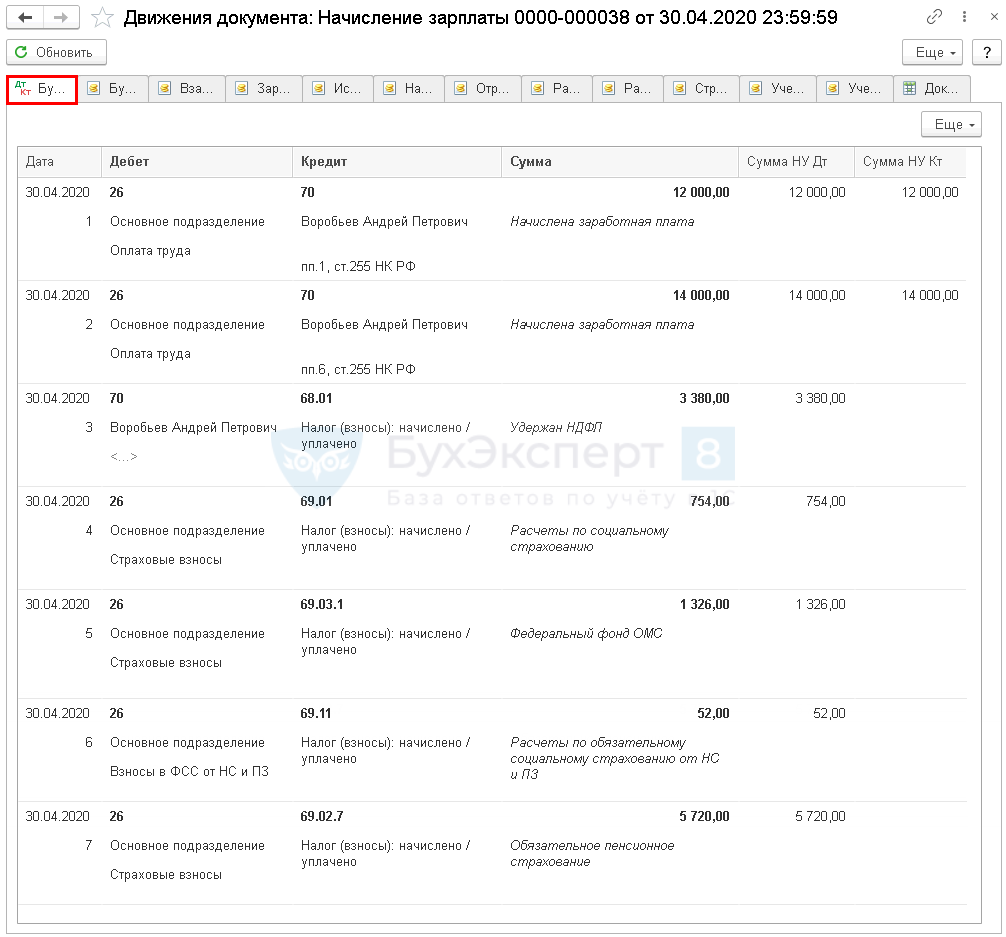

Проводки по документу

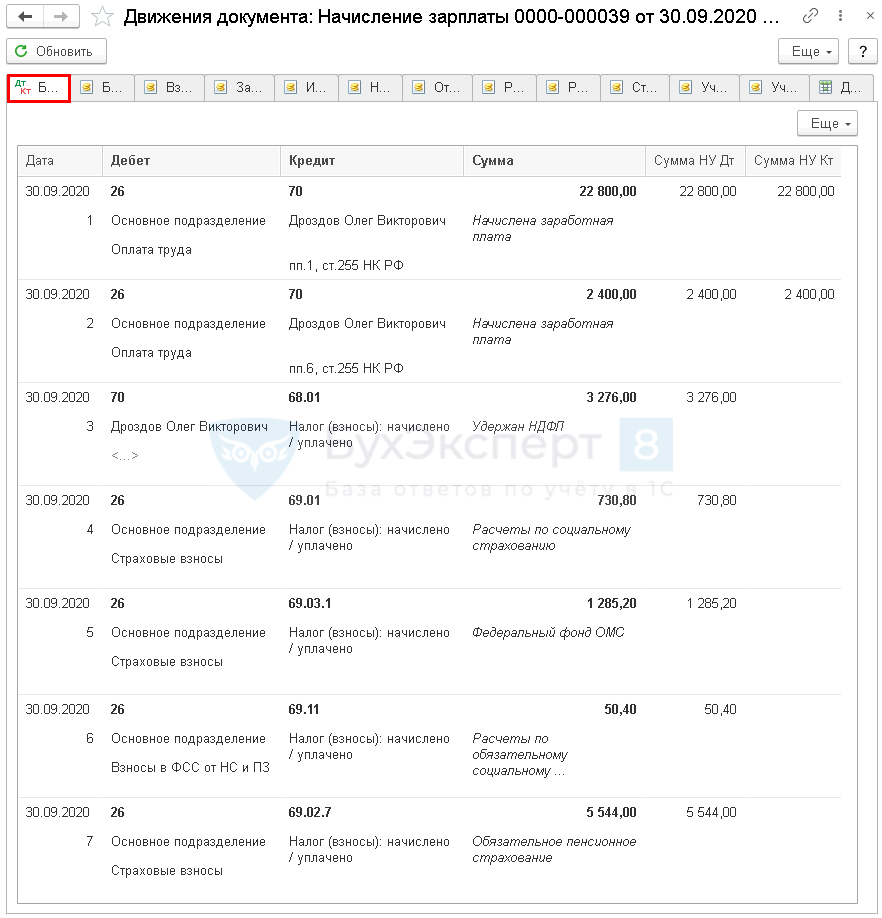

Документ формирует проводки:

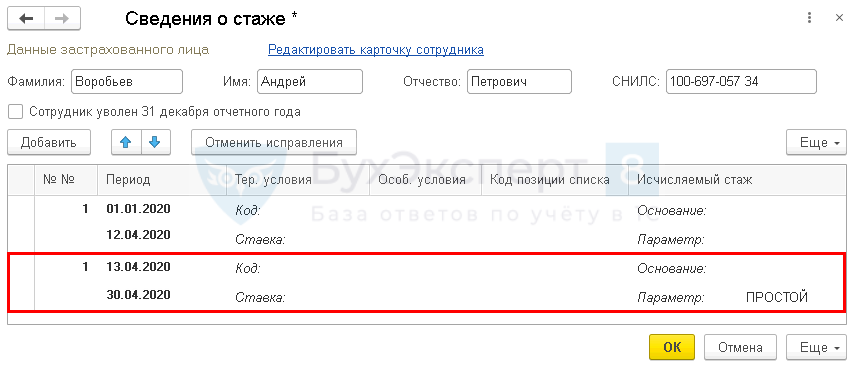

Отчетность в ПФР

В ежегодном отчете СЗВ-СТАЖ при заполнении сведений о работнике, у которого есть периоды простоя по вине работодателя, в форме Сведения о стаже укажите:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней

бесплатно

(3 оценок, среднее: 5,00 из 5)

Добавить в «Нужное»

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 25 мая 2020 г.

Многие организации в связи с эпидемией коронавируса вынуждены были объявить простой по экономическим причинам, которые не зависят ни от работодателя, ни от работников. И теперь они интересуются, надо ли выплачиваемые работникам за простой суммы облагать НДФЛ, как их отражать в расчете и справке начислять ли с этой суммы страховые взносы.

Как уплачивать НДФЛ и взносы с оплаты простоя

О том, в каких случаях организация может объявить простой коронавируса, читайте:

Для НДФЛ доход в виде простоя определяем на дату выплаты

При простое по причинам, не зависящим ни от работника, ни от работодателя, работнику выплачивается оклада, рассчитанного пропорционально времени простояч. 2 ст. 157 ТК РФ. Минтруд считает, что оплата за простой производится в дни выплаты зарплаты, установленные в организацииПисьмо Минтруда от 24.05.2018 (п. 3). В связи с этим разъяснением Минтруда, а также с тем, что ст. 157, устанавливающая порядок оплаты простоя, находится в ТК в гл. 31 «Заработная плата», многие работодатели думают, что оплата простоя — это тоже зарплата, как говорится, со всеми вытекающими для НДФЛ и взносов последствиями.

Однако это не так. В одном из судебных решений указано, что оплата простоя по своей природе является гарантийной выплатой, поскольку не относится к тарифной, компенсационной или стимулирующей части зарплаты и производится за период, в который работник фактически не исполняет трудовые обязанностиАпелляционное определение Красноярского краевого суда от 15.10.2014 . И не важно, что оплата труда не названа среди гарантийных выплат в ТК, ведь их перечень не закрытый. Кроме того, оплата простоя не включается в подсчет при исчислении среднего заработка. Именно потому, что не является оплатой трудапп. 2, 3, подп. «в» п. 5 Положения, утв. Постановлением Правительства от 24.12.2007 № 922.

Если ваша компания попала под «президентские» каникулы, простой объявить нельзя, поскольку у вас официально нерабочие дни.

Раз оплата простоя не является зарплатой, то в целях НДФЛ дата получения этого дохода — день выплаты денег работникуподп. 1 п. 1 ст. 223 НК РФ. В списке освобожденных от налогообложения такой доход не указа А это значит, что перед выплатой надо точно рассчитать причитающуюся работнику сумму исходя из дней простоя и начислить ее. И если вы два раза в месяц выплачиваете работнику сумму за простой (и в аванс, и в зарплату), то, соответственно, вы ее дважды в месяц предварительно начисляете в бухучете и дважды в месяц в момент выплаты должны исчислить и удержать НДФЛпп. 3, 4 ст. 226 НК РФ. И на следующий за выплатой денег рабочий день перечислить НДФЛ в бюджетпп. 6, 7 ст. 6.1, п. 6 ст. 226 НК РФ. и в доход нужно отразить на дату выплаты.

В бухучете начисление оплаты за простой обычно проводят как зарплату (проводка: Дт 20 (26, 44) – Кт 70). Хотя, как мы уже сказали, она таковой, по сути, не является. Поэтому обратите внимание на такой момент. Если в бухгалтерской программе в регистре по НДФЛ работника оплата простоя будет учитываться так же, как и зарплата, по коду 2000, то при автоматическом заполнении форм и вероятны ошибки, поскольку:

во-первых, это может привести к неверному предоставлению стандартных вычетов на детей и на самого работника, если он из льготной категории. Ведь по зарплате вычеты положены за месяц ее начисления, а по простою — вычет за месяц выплаты денегп. 3 ст. 210, подп. 4 п. 1 ст. 218, п. 3 ст. 226 НК РФ. И как следствие — к неправильно исчисленной сумме НДФЛ;

во-вторых, программа перенесет в строки 020, 040, 100 расчета оплату простоя с неверной датой (как зарплату в последний день месяца, а не в день выплаты суммы за простой). И тогда доход в виде простоя может оказаться в расчете не в том квартале, в котором нужно (как в разделе 1, так и в разделе 2). А это значит, что в двух формах будут ошибки;

Так что если у вас в программе простой указывается с кодом дохода 2000, то не исключено, что вам придется вручную править в расчете дату получения дохода по дате выплаты в строке 100 раздела 2. А с учетом этого — вносить изменения в строки 020 и 040 раздела 1. А в придется руками менять код дохода 4800 на 2000 и месяц получения дохода — выплаты вместо начисления.

Для взносов доход в виде простоя определяем по дате начисления

Оплата работнику времени простоя не поименована как выплата, не облагаемая взносами. Поэтому с нее надо начислить взносы на ОПС, ОМС, ВНиМ и на травматизм как с дохода, выплачиваемого в рамках трудовых отношенийподп. 1 п. 1 ст. 420, п. 1 ст. 421, ст. 422 НК РФ; пп. 1, 2 ст. 20.1, ст. 20.2 Закона от 24.07.98 .

Для взносов оплата за простой признается доходом работника на дату его начисления в бухучете. Когда в бухучете оплата простоя начислена дважды в месяц (и на дату аванса, и на последний день месяца), взносы надо исчислить в последний день этого месяца с общей суммы начисленных выплат за месяц. А уплатить взносы в бюджет и ФСС — не позднее числа следующего календарного месяцап. 1 ст. 424, пп. 1, 3, 4 ст. 431 НК РФ; п. 2 ст. 20.1, п. 4 ст. 22 Закона от 24.07.98 .

В целях исчисления налога на прибыль и налога при УСН оплата времени простоя по не зависящим ни от работодателя, ни от работника причинам — экономически обоснованный расходПостановление Президиума ВАС от 19.04.2005 . И учесть его можно либо как внереализационный расход (это более логично), либо как расходы на оплату трудаст. 252, п. 25 ст. 255, п. 2 ст. 265, пп. 1, 2 ст. 346.16 НК РФ; Письма Минфина от 14.11.2011 , от 15.10.2008 ; ФНС от 20.04.2009 .

Понравилась ли вам статья?

Оценивать статьи могут только подписчики журнала «Главная книга» или по демодоступу.

Бухгалтер VS коронавирус

2023 г.

Проценты (за исключением процентов по облигациям с ипотечным покрытием, эмитированным до 01.01.2007, доходов в виде процентов, получаемых по вкладам в банках, и доходов, получаемых при погашении векселя), включая дисконт, полученный по долговому обязательству любого вида, за исключением сумм дохода в виде процента (купона), получаемого налогоплательщиком по обращающимся облигациям российских организаций, номинированным в рублях и эмитированным после 1 января 2017 года

(см. текст в предыдущей редакции)

Проценты, полученные по долговому обязательству любого вида, за исключением указанных по кодам 1011 и 3023

Проценты по облигациям с ипотечным покрытием, эмитированным до 01.01.2007

Доходы учредителей доверительного управления ипотечным покрытием, полученные на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием до 01.01.2007

Доходы, полученные в виде иных страховых выплат по договорам страхования

Доходы, полученные в виде страховых выплат по договорам страхования в виде оплаты стоимости санаторно-курортных путевок

Доходы, полученные в виде страховых выплат по договорам добровольного страхования жизни (за исключением договоров добровольного пенсионного страхования) в случае выплат, связанных с дожитием застрахованного лица до определенного возраста или срока, либо в случае наступления иного события (за исключением досрочного расторжения договоров), в части превышения сумм внесенных налогоплательщиком страховых взносов, увеличенных на сумму, рассчитанную путем последовательного суммирования произведений сумм страховых взносов, внесенных со дня заключения договора страхования ко дню окончания каждого года действия такого договора добровольного страхования жизни (включительно), и действовавшей в соответствующий год среднегодовой ставки рефинансирования Центрального банка Российской Федерации

Доходы, полученные в виде страховых выплат по договорам добровольного имущественного страхования (включая страхование гражданской ответственности за причинение вреда имуществу третьих лиц и (или) страхование гражданской ответственности владельцев транспортных средств) в части превышения рыночной стоимости застрахованного имущества в случае гибели или уничтожения застрахованного имущества, либо расходов, необходимых для проведения ремонта (восстановления) этого имущества (в случае, если ремонт не осуществлялся), или стоимости ремонта (восстановления) этого имущества (в случае осуществления ремонта), увеличенных на сумму уплаченных по страхованию этого имущества страховых взносов

Доходы, полученные в виде сумм страховых взносов по договорам страхования, если указанные суммы вносятся за физических лиц из средств работодателей либо из средств организаций или индивидуальных предпринимателей, не являющихся работодателями в отношении тех физических лиц, за которых они вносят страховые взносы

Доходы в виде денежных (выкупных) сумм, выплачиваемых по договорам добровольного страхования жизни, подлежащих в соответствии с правилами страхования и условиями договоров выплате при досрочном расторжении договоров добровольного страхования жизни

Доходы в виде денежных (выкупных) сумм, выплачиваемые по договорам добровольного пенсионного страхования и подлежащих в соответствии с правилами страхования и условиями договоров выплате при досрочном расторжении договоров добровольного пенсионного страхования

Доходы в виде денежных (выкупных) сумм, выплачиваемые по договорам негосударственного пенсионного обеспечения и подлежащих в соответствии с правилами страхования и условиями договоров выплате при досрочном расторжении договоров негосударственного пенсионного обеспечения

Суммы страховых взносов, в отношении которых налогоплательщику был предоставлен социальный налоговый вычет, предусмотренный подпунктом 4 пункта 1 статьи 219 Налогового кодекса Российской Федерации, учитываемый в случае расторжения договора добровольного пенсионного страхования

Суммы страховых взносов, в отношении которых налогоплательщику был предоставлен социальный налоговый вычет, предусмотренный подпунктом 4 пункта 1 статьи 219 Налогового кодекса Российской Федерации, учитываемый в случае расторжения негосударственного пенсионного обеспечения

Суммы пенсий, выплачиваемых по договорам негосударственного пенсионного обеспечения, заключенным организациями и иными работодателями с российскими негосударственными пенсионными фондами, а также суммы пенсий, выплачиваемых по договорам негосударственного пенсионного обеспечения, заключенным физическими лицами с российскими негосударственными фондами в пользу других лиц

Доходы, полученные от использования авторских или иных смежных прав

Доходы, полученные от отчуждения авторских или иных смежных прав

Доходы, полученные от предоставления в аренду или иного использования имущества (кроме аналогичных доходов от сдачи в аренду жилого и нежилого недвижимого имущества, любых транспортных средств и средств связи, компьютерных сетей)

Доходы, полученные от сдачи в аренду или иного использования жилого недвижимого имущества

Доходы, полученные от сдачи в аренду или иного использования недвижимого имущества, за исключением доходов, полученных от сдачи в аренду или иного использования жилого недвижимого имущества

Доходы, полученные по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг

Доходы по операциям с ценными бумагами, не обращающимися на организованном рынке ценных бумаг

Доходы по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке и базисным активом которых являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы

Доходы по операциям с производными финансовыми инструментами, не обращающимися на организованном рынке

Доходы по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке и базисным активом которых не являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы

Доходы, полученные по операциям с ценными бумагами, не обращающимися на организованном рынке ценных бумаг, которые на момент их приобретения отвечали требованиям, предъявляемым к обращающимся ценным бумагам

Доходы в виде процентов по займу, полученные по совокупности операций РЕПО

Доходы в виде процентов, полученных в налоговом периоде по совокупности договоров займа

Доходы по операциям, связанным с открытием короткой позиции, являющимся объектом операций РЕПО

Доходы, полученные от реализации долей участия в уставном капитале организаций

Доходы, получаемые в результате обмена ценных бумаг, переданных по первой части РЕПО

Доходы в виде действительной стоимости доли в уставном капитале организации, выплачиваемые при выходе участника из организации

Доходы, полученные по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг, учитываемым на индивидуальном инвестиционном счете

Доходы по операциям с ценными бумагами, не обращающимися на организованном рынке ценных бумаг, учитываемым на индивидуальном инвестиционном счете

Доходы по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке и базисным активом которых являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы, учитываемым на индивидуальном инвестиционном счете

Доходы по операциям с производными финансовыми инструментами, не обращающимися на организованном рынке ценных бумаг, учитываемым на индивидуальном инвестиционном счете

Доходы по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке и базисным активом которых не являются ценные бумаги, фондовые индексы или иные финансовые инструменты срочных сделок, базисным активом которых являются ценные бумаги или фондовые индексы, учитываемым на индивидуальном инвестиционном счете

Доходы, полученные по операциям с ценными бумагами, не обращающимися на организованном рынке ценных бумаг, которые на момент их приобретения отвечали требованиям, предъявляемым к обращающимся ценным бумагам, учитываемым на индивидуальном инвестиционном счете

Доходы, полученные налогоплательщиком при уступке прав требования по договору участия в долевом строительстве (договору инвестирования долевого строительства или по другому договору, связанному с долевым строительством)

Доходы в виде процентов по займу, полученные по совокупности операций РЕПО, учитываемых на индивидуальном инвестиционном счете

Доходы в виде процентов, полученных в налоговом периоде по совокупности договоров займа, учитываемых на индивидуальном инвестиционном счете

Доходы по операциям, связанным с открытием короткой позиции, являющимся объектом операций РЕПО, учитываемых на индивидуальном инвестиционном счете

Доходы, получаемые в результате обмена ценных бумаг, переданных по первой части РЕПО, учитываемых на индивидуальном инвестиционном счете

Вознаграждение, получаемое налогоплательщиком за выполнение трудовых или иных обязанностей денежное содержание, денежное довольствие, не подпадающее под действие пункта 29 статьи 217 Налогового кодекса Российской Федерации и иные налогооблагаемые выплаты военнослужащим и приравненным к ним категориям физических лиц (кроме выплат по договорам гражданско-правового характера)

Вознаграждение директоров и иные аналогичные выплаты, получаемые членами органа управления организации (совета директоров или иного подобного органа)

Суммы премий, выплачиваемых за производственные результаты и иные подобные показатели, предусмотренные нормами законодательства Российской Федерации, трудовыми договорами (контрактами) и (или) коллективными договорами (выплачиваемые не за счет средств прибыли организации, не за счет средств специального назначения или целевых поступлений)

Суммы вознаграждений, выплачиваемых за счет средств прибыли организации, средств специального назначения или целевых поступлений

Суммы выплат ежемесячного денежного вознаграждения за классное руководство педагогическим работникам государственных и муниципальных общеобразовательных организаций, производимые за счет средств федерального бюджета

Выплаты по договорам гражданско-правового характера (за исключением авторских вознаграждений)

Суммы отпускных выплат

Сумма компенсации за неиспользованный отпуск

Сумма выплаты в виде выходного пособия, среднего месячного заработка на период трудоустройства, компенсации руководителю, заместителям руководителя и главному бухгалтеру организации в части, превышающей в целом трехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для работников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях

Суточные, превышающие 700 рублей за каждый день нахождения в служебной командировке на территории Российской Федерации и превышающие 2 500 рублей за каждый день нахождения в служебной командировке за пределами территории Российской Федерации

Безотчетные суммы, предусмотренные актом Президента Российской Федерации и (или) актом Правительства Российской Федерации, в целях возмещения дополнительных расходов, связанных с командированием на территории, нуждающиеся в обеспечении жизнедеятельности населения и восстановлении объектов инфраструктуры, в размерах, превышающих 700 рублей за каждый день нахождения в такой командировке

Авторские вознаграждения (вознаграждения) за создание литературных произведений, в том числе для театра, кино, эстрады и цирка

Авторские вознаграждения (вознаграждения) за создание художественно-графических произведений, фоторабот для печати, произведений архитектуры и дизайна

Авторские вознаграждения (вознаграждения) за создание произведений скульптуры, монументально декоративной живописи, декоративно-прикладного и оформительского искусства, станковой живописи, театрально- и кинодекорационного искусства и графики, выполненных в различной технике

Авторские вознаграждения (вознаграждения) за создание аудиовизуальных произведений (видео-, теле- и кинофильмов)

Авторские вознаграждения (вознаграждения) за создание музыкальных произведений: музыкально-сценических произведений (опер, балетов, музыкальных комедий), симфонических, хоровых, камерных произведений, произведений для духового оркестра, оригинальной музыки для кино-, теле- и видеофильмов и театральных постановок

Авторские вознаграждения (вознаграждения) за создание других музыкальных произведений, в том числе подготовленных к опубликованию

Авторские вознаграждения (вознаграждения) за исполнение произведений литературы и искусства

Авторские вознаграждения (вознаграждения) за создание научных трудов и разработок

Авторские вознаграждения за открытия, изобретения, полезные модели, промышленные образцы

Вознаграждение, выплачиваемое наследникам (правопреемникам) авторов произведений науки, литературы, искусства, а также открытий, изобретений и промышленных образцов

Пособие по временной нетрудоспособности

Доходы, полученные от предоставления в аренду или иного использования любых транспортных средств, включая морские, речные, воздушные суда и автомобильные транспортные средства, в связи с перевозками, а также штрафы и иные санкции за простой (задержку) таких транспортных средств в пунктах погрузки (выгрузки); доходы, полученные от предоставления в аренду или иного использования трубопроводов, линий электропередачи (ЛЭП), линий оптико-волоконной и (или) беспроводной связи, иных средств связи, включая компьютерные сети

Оплата за налогоплательщика организациями или индивидуальными предпринимателями товаров (работ, услуг) или имущественных прав, в том числе коммунальных услуг, питания, отдыха, обучения в интересах налогоплательщика

Доход, полученный налогоплательщиком в натуральной форме, в виде полной или частичной оплаты товаров, выполненных в интересах налогоплательщика работ, оказанных в интересах налогоплательщика услуг

Оплата труда в натуральной форме

Доход, полученный налогоплательщиком в натуральной форме, безвозмездно или с частичной оплатой в виде цифровых финансовых активов и (или) цифровых правах, включающих одновременно цифровые финансовые активы и утилитарные цифровые права

Материальная выгода, полученная от экономии на процентах за пользование налогоплательщиком заемными (кредитными) средствами, полученными от организаций или индивидуальных предпринимателей

Суммы прекращенных обязательств по уплате задолженности в связи с признанием такой задолженности в установленном порядке безнадежной к взысканию, за исключением указанных в пункте 62.1 статьи 217 Налогового кодекса Российской Федерации

Материальная выгода, полученная от приобретения товаров (работ, услуг) в соответствии с гражданско-правовым договором у физических лиц, организаций и индивидуальных предпринимателей, являющихся взаимозависимыми по отношению к налогоплательщику

Материальная выгода, полученная от приобретения ценных бумаг

Материальная выгода, полученная от приобретения производных финансовых инструментов

Материальная выгода, полученная от приобретения цифровых финансовых активов и (или) цифровых прав, включающих одновременно цифровые финансовые активы и утилитарные цифровые права

Материальная выгода, полученная от приобретения ценных бумаг, полученных в результате их мены на цифровые финансовые активы и (или) цифровые права, включающие одновременно цифровые финансовые активы и утилитарные цифровые права

Материальная помощь (за исключением материальной помощи, оказываемой работодателями своим работникам, а также бывшим своим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту, материальной помощи, оказываемой инвалидам общественными организациями инвалидов, и единовременной материальной помощи, оказываемой работодателями работникам (родителям, усыновителям, опекунам) при рождении (усыновлении (удочерении)) ребенка)

Стоимость имущества, полученного в порядке дарения, налоговая база по которому определяется в соответствии с пунктом 6 статьи 210 Налогового Кодекса Российской Федерации

Стоимость имущества, полученного в порядке дарения (за исключением имущества, полученного в порядке дарения, налоговая база по которому определяется в соответствии с пунктом 6 статьи 210 Налогового Кодекса Российской Федерации)

Стоимость призов в денежной и натуральной формах, полученных на конкурсах и соревнованиях, проводимых в соответствии с решениями Правительства Российской Федерации, законодательных (представительных) органов государственной власти или представительных органов местного самоуправления

Стоимость выигрышей и призов, получаемых в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров, работ и услуг

Стоимость призов в денежной и натуральной формах, полученных на конкурсах и соревнованиях, проводимых не в соответствии с решениями Правительства Российской Федерации, законодательных (представительных) органов государственной власти или представительных органов местного самоуправления и не в целях рекламы товаров (работ и услуг)

Материальная помощь, оказываемая работодателями своим работникам, а также бывшим своим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту

Материальная помощь, оказываемая инвалидам общественными организациями инвалидов

Суммы единовременной материальной помощи, оказываемой работодателями работникам (родителям, усыновителям, опекунам) при рождении (усыновлении (удочерении)) ребенка

Суммы материальной помощи, оказываемой организацией, осуществляющей образовательную деятельность по основным профессиональным образовательным программам, студентам (курсантам), аспирантам, адъюнктам, ординаторам и ассистентам-стажерам

Возмещение (оплата) работодателями своим работникам, их супругам, родителям и детям, бывшим своим работникам (пенсионерам по возрасту), а также инвалидам стоимости приобретенных ими (для них) медикаментов, назначенных им лечащим врачом

Возмещение (оплата) стоимости приобретенных налогоплательщиком (для налогоплательщика) медикаментов, назначенных им лечащим врачом, в иных случаях, не подпадающих под действие пункта 28 статьи 217 Налогового кодекса Российской Федерации

Сумма помощи (в денежной и натуральной формах), а также стоимость подарков, полученных ветеранами Великой Отечественной войны, тружениками тыла Великой Отечественной войны, инвалидами Великой Отечественной войны, вдовами военнослужащих, погибших в период войны с Финляндией, Великой Отечественной войны, войны с Японией, вдовами умерших инвалидов Великой Отечественной войны и бывшими узниками нацистских концлагерей, тюрем и гетто, а также бывшими несовершеннолетними узниками концлагерей, гетто и других мест принудительного содержания, созданных фашистами и их союзниками в период Второй мировой войны

Проценты (дисконт), полученные при оплате предъявленного к платежу векселя

Доходы, полученные от операций с иностранной валютой

Доходы в виде выигрышей, полученных от участия в азартных играх, проводимых в букмекерской конторе и тотализаторе

Доходы в виде выигрышей, полученных от участия в лотерее

Доходы в виде процентов, получаемых по вкладам в банках

Доходы в виде платы за использование денежных средств членов кредитного потребительского кооператива (пайщиков), процентов за использование сельскохозяйственным кредитным потребительским кооперативом средств, привлекаемых в форме займов от членов сельскохозяйственного кредитного потребительского кооператива или ассоциированных членов сельскохозяйственного кредитного потребительского кооператива

Сумма дохода в виде процента (купона), получаемого налогоплательщиком по обращающимся облигациям российских организаций, номинированным в рублях и эмитированным после 1 января 2017 года

Доходы в виде выплат, не связанных с выкупом цифрового финансового актива и (или) цифрового права, включающего одновременно цифровой финансовый актив и утилитарное цифровое право (за исключением доходов в виде выплат, не связанных с выкупом цифрового финансового актива, в случае, если решением о выпуске этого цифрового финансового актива предусмотрена выплата дохода в сумме, равной сумме дивидендов, полученных лицом, выпустившим этот цифровой финансовый актив)

Доходы в виде выплат, не связанных с выкупом цифрового финансового актива, в случае, если решением о выпуске этого цифрового финансового актива предусмотрена выплата дохода в сумме, равной сумме дивидендов, полученных лицом, выпустившим этот цифровой финансовый актив

Доходы в виде выплат в денежной форме, связанных с выкупом цифрового финансового актива и (или) цифрового права, включающего одновременно цифровой финансовый актив и утилитарное цифровое право

Доходы от отчуждения цифрового финансового актива и (или) цифрового права, включающего одновременно цифровой финансовый актив и утилитарное цифровое право, в том числе в результате мены цифрового финансового актива и (или) цифрового права, включающего одновременно цифровой финансовый актив и утилитарное цифровое право

Доходы, полученные по договору об осуществлении опеки или попечительства на возмездных условиях (договору о приемной семье, договору о патронатной семье)

Доходы в виде компенсаций от государственных органов и общественных объединений за время исполнения государственных или иных обязанностей

КОДЫ ВИДА ДОХОДА

Список изменяющих документов

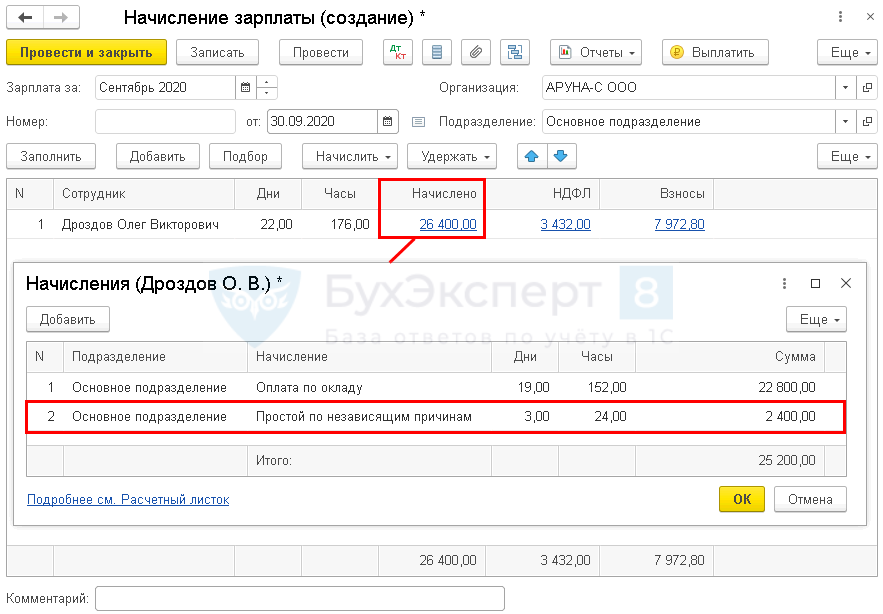

С 01 по 03 сентября в связи с поломкой оборудования (не по вине работника) приказом оформлен простой по причинам, не зависящим от работника и работодателя P DF

Простой оплачивается в размере 2/3 оклада.

Оклад работника Дроздова О. В. — 26 400 руб.

Есть две точки зрения по вопросу отражения простоя в отчетности по НДФЛ:

Создайте и настройте новый вид начисления Простой по НП (раздел Зарплата и кадры — Настройки зарплаты — Расчет зарплаты — ссылка Начисления — кнопка Создать).

Флажок Входит в состав базовых начислений для расчета начислений «Районный коэффициент» и «Северная надбавка» — установлен.

При начислении простоя по вине работодателя «Районный коэффициент» и «Северная надбавка» уже входят в средний заработок, и этот флаг не требуется. А при простое по независящим от сторон причинам, как в нашем случае, оплата производится от 2/3 тарифной ставки (оклада), и учитывать коэффициенты при расчете необходимо. Для этого ставим соответствующий флажок.

Шаг 2. Начисление оплаты за простой отразите документом Начисление зарплаты в разделе Зарплата и кадры — Все начисления — кнопка Создать — Начисление зарплаты.

Заполнение графы 11 раздела 3 ежегодного отчета СЗВ-СТАЖ зависит от того, по чьей вине произошел простой. Например, при простое по вине работника ставится код «НЕОПЛ».

При этом законодательство не регламентирует, какой код следует указывать в случае простоя по независящим от сторон причинам в СЗВ-СТАЖ (Приложение 5 к Постановлению Правления ПФР от 06.12.2018 N 507п). Наиболее близкий по смыслу — код «ПРОСТОЙ» (п. 2.3.3, 2.3.26 Порядка, утв. Постановлением Правления ПФР от 06.12.2018 N 507п).

Для корректного заполнения отчетности рекомендуем обратиться за разъяснениями в свое отделение ПФР.