2-НДФЛ онлайн — это услуга, предоставляемая организациям и предпринимателям, у которых нет собственной бухгалтерской службы. Такой сервис позволяет осуществить бесплатное онлайн-заполнение справки 2-НДФЛ. Разберемся, что представляют собой эти сервисы и можно ли ими пользоваться.

2-НДФЛ для ИП — где и у кого ее получить? С таким вопросом могут столкнуться ведущие предпринимательскую деятельность граждане в случае осуществления тех или иных процедур, связанных с необходимостью подтверждения дохода. Правомерно ли требование такой справки у ИП, и если да, то как ее оформить?

Сделать справку 2 НДФЛ – обязанность налогового агента (п. 2 ст. 230 НК РФ). Этот документ является подтверждением получения налогоплательщиком дохода, источником которого является налоговый агент. О том, как правильно подготовить справку 2-НДФЛ в 2022-2023 годах по новым правилам, далее в материале.

В предыдущей статье мы говорили, что за всех работающих россиян НДФЛ платит работодатель.

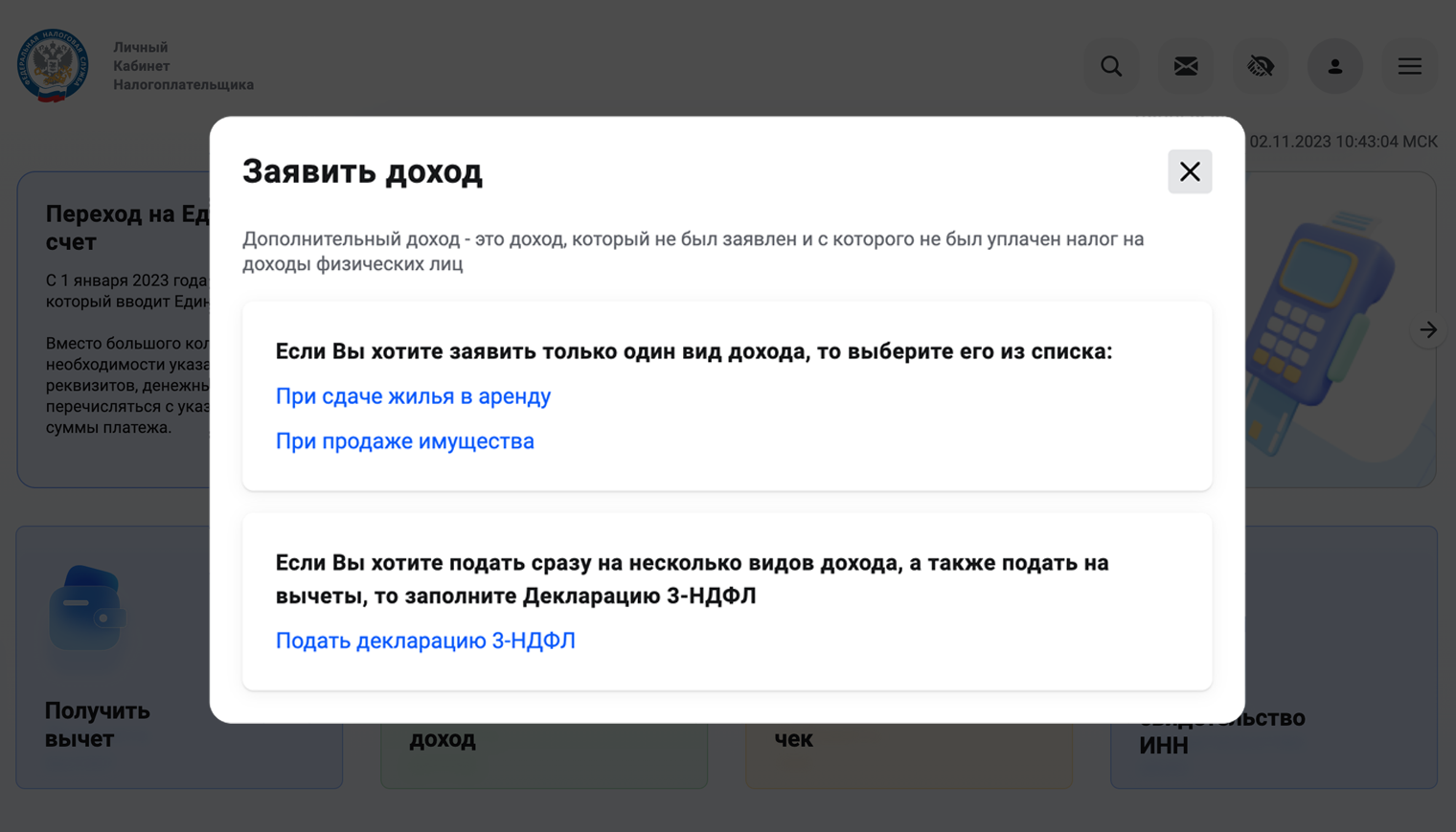

Сегодня расскажем, что делать тем, у кого нет официальной работы, и тем, кто получил доход, за который никто не заплатил налог.

Если вы фрилансер, рантье или профессиональный покерист, вам придется самостоятельно посчитать и уплатить НДФЛ. Разберемся, зачем и как.

Времена меняются, плати налоги

Эта статья — одна из первых в За семь лет в налоговом законодательстве многое изменилось, но не само требование платить налоги. Ф НС стала активнее и технологичнее, и если раньше можно было еще туда-сюда, то сейчас уже ни туда, ни сюда — налоги надо платить. Мы освежили статью.

Встречайте: проверки счетов, рейды налоговой, красивый личный кабинет налогоплательщика и самозанятость.

Редактор: Елена ГаличевскаяЭто можно сделать на сайте налоговой службы или в приложении «Мой налог»Виктор ПодгорскийЭто можно сделать на сайте налоговой службы или в приложении «Мой налог»Виктор ПодгорскийЧитатель Александр спрашивает: «Я — самозанятый. Хочу взять ипотеку. Как мне подтвердить доход для банка?»Справку о доходах можно оформить онлайнСамозанятые могут подтвердить заработок справкой о доходах по форме КНД 1122036. Получить справку можно онлайн на сайте налоговой службы или в мобильном приложении «Мой налог». На сайте налоговой службы. Получить справку через раздел «Мой налог» на сайте налоговой службы можно так:

Зайдите в личный кабинет самозанятого. Перейдите в раздел с настройками. Выберите вкладку «Справки» и вид документа — справка о состоянии расчетов по налогу на профессиональный доход. Укажите год, за который нужна справка. Нажмите «Сформировать». Документ будет сформирован моментально и доступен для скачивания в личном кабинетеВ приложении «Мой налог». Получить справку можно так:Зайдите в приложение. Кликните на кнопку «Справка о доходах» в разделе «Справки». Справку можно сохранить отдельным файлом, отправить по электронной почте или распечатать. Достаточно выбрать вид справки и год, за который хотите ее получить. Документ в приложении «Мой налог» сформируется автоматическиЗачем самозанятому получать справку о доходахДокумент пригодится, чтобы:взять кредит;подтвердить происхождение денег, если банк заинтересуется законностью операции;оформить льготы и пособия, например пособие на детей от 3 до 8 лет или от 8 до 17 лет;получить визу;продлить вид на жительство;доказать платежеспособность. Взять кредит. Справку о доходах можно использовать как доказательство финансовой состоятельности — с помощью нее вы подтвердите банку, что у вас есть регулярный доход.

Подтвердить происхождение денег. Если у банка возникнут подозрения о происхождении денежных поступлений, он может заблокировать операцию клиента до выяснения обстоятельств. Справка о доходах самозанятого и справка о постановке на налоговый учет в качестве самозанятого по форме КНД 1122035 помогут подтвердить легальность заработков. Оформить льготы и пособия. При обращении в соцзащиту для получения льгот и пособий придется подтвердить доходы. Чтобы в выплатах не отказали, самозанятому нужно предоставить справку о доходах вместе с заявлением. Получить визу. Справка о доходах самозанятого подтвердит доход и отсутствие скрытого намерения задержаться в другой стране нелегальным мигрантом. Продлить ВНЖ. Иностранец может подтвердить возможность содержать себя и членов своей семьи на территории России любым документом, который покажет его доходы. То есть для подтверждения платежеспособности можно предоставить справку о доходах самозанятого.

Доказать платежеспособность. Справка подойдет, чтобы подтвердить платежеспособность потенциальным арендодателям, у которых самозанятый планирует снимать жилье или коммерческое помещение. Спросите у экспертаВ суде эту справку не приняли (нужно было подтверждение дохода для присяжного). Сказали «В Консультанте написано, что нельзя самому себе выписывать справку о доходе». А кто может выписать такую самозанятому? А никто. Здравствуйте. В самой статье мы оставили ссылку на письмо ФНС — http://www.consultant.ru/document/cons_doc_LAW_333668/, в котором описаны все детали. Зачем ИП нужно подтверждать свои доходы и как это делатьСергей СкрябинВ этой статьеРаспространенная ситуация: ИП оформляет кредит в банке и ему нужно подтвердить свои доходы. Вместе с экспертом разобрались, как предпринимателю это сделать и когда еще может понадобиться подтверждать доходы. Зачем ИП подтверждать доходыПредпринимателю может понадобиться подтвердить доходы в таких ситуациях:получить кредит — шансы на одобрение вырастут, если ИП покажет банку свою платежеспособность;оформить ипотеку — при подаче заявки банки просят подтвердить доходы, чтобы убедиться в надежности заемщика;оформить пособие или льготу — например, чтобы получить в соцзащите пособие для малоимущей семьи;оформить визу в другую страну — если предприниматель покажет стабильные доходы, шансы на одобрение повысятся. Рассмотрим, как ИП может подтвердить доходы и какие документы для этого понадобятся. Почему ИП не может подтвердить свои доходы так, как это делают штатные сотрудникиСотрудникам, которые оформлены по трудовому договору и работают в штате, справку о доходах выдает работодатель — он выступает для них налоговым агентом. Работодатель оформляет справку по утвержденной форме КНД 1175018. Предприниматель не может выступать налоговым агентом сам для себя, поэтому и стандартную справку оформить не получится. Для подтверждения доходов ИП нужны другие документы. Как ИП может подтвердить свои доходыИП не может оформить сам себе справку о доходах по форме КНД 1175018, зато может представить:выписку по расчетному счету за определенный период — она должна быть заверена живой печатью банка;отчеты о закрытии смен онлайн-кассы — они хранятся в памяти аппарата, а их подлинность можно проверить на сайте оператора фискальных данных, услугами которого пользуется предприниматель. Если этого недостаточно, ИП может подтвердить доход копиями отчетных документов. Их список зависит от системы налогообложения ИП. ИП на ОСН — общей системе налогообложения — могут подтвердить свои доходы копией декларации 3-НДФЛ. К ней нужно приложить заверенное электронной подписью уведомление о том, что налоговая приняла декларацию. Копия 3-НДФЛ подойдет для подтверждения доходов за предыдущий год или за несколько прошедших лет. Если нужно подтвердить доход за несколько месяцев текущего года, подойдет книга учета доходов и расходов — КУДиР. ИП на УСН — упрощенной системе налогообложения — могут представить копию декларации по УСН, чтобы подтвердить доходы за один или несколько прошедших лет. К ней также нужно приложить уведомление из налоговой о принятии декларации. Для подтверждения доходов за несколько месяцев текущего года подойдет КУДиР для УСН. ИП на патенте не сдают отчетность в налоговую, но ведут книгу учета доходов. Чтобы подтвердить доходы ИП, ее нужно распечатать, прошнуровать и поставить подпись на обратной стороне последнего листа. ИП на АУСН — автоматизированной УСН — также не сдают отчетность. Получить справку о доходах предприниматель может в личном кабинете на сайте налоговой службы.

ИП на НПД — налоге на профессиональный доход — фиксируют свои доходы в личном кабинете на сайте налоговой службы или в мобильном приложении «Мой налог». Там же самозанятый предприниматель может получить справку о доходах за любой период. Справка о доходах самому себе из личного кабинета ИП на НПДГлавноеПредпринимателю, как и физлицу без статуса ИП, может потребоваться справка о доходах — например, чтобы получить кредит. ИП не может сам себе оформить справку о доходах физических лиц по установленной форме. Предприниматели на ОСН, УСН и патенте могут использовать выписку по расчетному счету, отчеты о закрытии смен онлайн-кассы и копии отчетных документов. И П на АУСН могут заказать справку о доходах в личном кабинете на сайте налоговой службы, а ИП на НПД — в приложении «Мой налог».

Но есть проблема. Скорее всего, вам все равно придется брать справку на работе.

Что за справка вообще?

Справка 2-НДФЛ — это подтверждение официальных доходов и удержанного налога. Работодатель отправляет в налоговую такую справку по каждому сотруднику. Налоговая видит, где конкретный человек работает, какая у него зарплата за год и по месяцам и сколько НДФЛ он заплатил.

Справка 2-НДФЛ нужна для разных целей. Например, для оформления вычета при покупке квартиры или оплате лечения. Еще такой справкой подтверждают официальные доходы для банка, чтобы взять или рефинансировать кредит.

Обычно справку 2-НДФЛ заказывают на работе. Бухгалтерия выдаст ее в любое время и за любой период работы.

Так что, теперь справку получить проще?

Это не просто файл. Из личного кабинета справка выгружается с электронной подписью налоговой. Эту подпись нельзя подделать. Ее проверяют в специальном сервисе. Даже если отправить справку по почте, банк увидит, что она настоящая.

В чем тогда подвох? Почему эти справки не подойдут для кредита?

Работодатели подают справки о доходах сотрудников до 1 апреля следующего года. Налоговая загружает справки в личный кабинет еще позже — к июню. И так каждый год.

Например, в ноябре 2017 года у налоговой есть справка за 2016 год, а за 2017 еще нет. Даже весной 2018 года еще может не быть справки за 2017.

Для кредита нужна справка 2-НДФЛ за полгода до подачи заявки. Если подать заявку сейчас, нужно подтвердить доход с мая по ноябрь 2017 года. Для этого придется брать справку 2-НДФЛ на работе. В личном кабинете на сайте налоговой ее нет и быть не может.

А когда работодатель все-таки передаст данные в налоговую — например в конце марта 2018 года, — банку нужна будет справка о доходах за январь, февраль и март. Этих сведений тоже не будет в личном кабинете, и вам все равно придется идти в бухгалтерию. Или искать банк, который дает кредиты без подтверждения официального дохода.

Получается, задумка хорошая, но пока без большой практической пользы.

Значит, эти справки вообще не пригодятся? Зачем тогда это сделали? Опять бездумно растрачивают бюджет?

Справки за прошлые годы тоже могут пригодиться.

Для вычета. Чтобы получить вычет и вернуть налог за прошлые годы, нужно подать декларацию 3-НДФЛ и справку о доходах. В 2017 году могут понадобиться справки за 2014, 2015 и 2016 годы. Все они будут в личном кабинете.

Для банка. Банк может запросить подтверждение зарплаты за любой период — даже за прошлые годы. В свое время ипотечникам для господдержки нужно было подтверждать доход за 12 месяцев. Может быть, еще пригодится. Тогда справки можно выгрузить и отправить по электронной почте. Печать с работы не нужна.

Для контроля. Вы можете зайти в личный кабинет и проверить, какие данные работодатель передает в налоговую — совпадают ли они с расчетными листками и все ли вычеты правильно оформлены.

Еще в личном кабинете отражаются справки об НДФЛ со списанных долгов и неочевидных доходов: при рефинансировании ипотеки, возврате страховки, компенсаций. По закону их должны прислать налогоплательщикам заранее, но не всегда присылают. Проверьте, вдруг вас ждет сюрприз.

Для суда и пристава. Например, если в суде нужно подтвердить доход за несколько лет. Ситуации могут быть какие угодно: отсрочка выплаты долга, уменьшение пеней по алиментам или раздел имущества.

Для пособий. В 2017 году соцзащита может попросить справку о доходах за прошлый год. Подойдет документ из личного кабинета.

Могут быть и другие ситуации, когда пригодятся справки 2-НДФЛ за прошлые годы. Если так случится, вы сможете распечатать их даже ночью, в отпуске и для всех членов семьи сразу.

Как проверить свои справки 2-НДФЛ?

Можно авторизоваться через госуслуги.

Зайдите в личный кабинет, откройте раздел «Налог на доходы ФЛ и страховые взносы», выберите пункт «Сведения о справках по форме 2-НДФЛ».

Справки можно посмотреть или выгрузить с электронной подписью.

Как заказать документы по ИИС?

Если вам нужен сразу весь пакет документом для получения налогового вычета на ИИС по итогам очередного календарного года, в приложении Тинькофф Инвестиций перейдите на вкладку «Еще» и выберите блок «Документы для вычета по ИИС».

Документы в формате PDF подписаны факсимильной печатью брокера, поэтому подойдут для того, чтобы предоставить их в налоговую или в посольство. Если хотите заказать оригинал документа, напишите в чат приложения Тинькофф Инвестиций или в личном кабинете на tinkoff.ru.

Как получить депозитарный отчет?

Депозитарный отчет — это документ, где отражены все списания и зачисления ценных бумаг на ваш депозитарный счет. Это специальный счет, на котором официально зафиксировано, владельцем каких ценных бумаг вы сейчас являетесь. Как заказать нужные документы по ИИС

Документ формируется в режиме «Т-3», где «Т» — день формирования отчета. Это значит, что информация о движении ценных бумаг отражается в отчете с задержкой в 3 рабочих дня.

Например, вы купили 50 акций Газпрома 18 января 2021 года. Чтобы эти изменения отразились в депозитарном отчете, нужно заказать его не раньше 21 января.

Как получить справку об активах?

Справка об активах — это документ, в котором отражается стоимость всех ценных бумаг и денег на вашем ИИС на определенную дату. Как заказать нужные документы по ИИС

Документ формируется в режиме «Т–3», где «Т» — день формирования отчета. Это значит, что информация в отчете отображается с задержкой в 3 рабочих дня.

Например, вы купили 50 акций Газпрома 22 марта 2021 года. Чтобы эти данные попали в справку об активах, нужно заказать ее не раньше 25 марта.

Как получить брокерский отчет?

Брокерский отчет — это документ с детализацией операций по вашему ИИС. В отчете отражаются пополнения и выводы средств, сделки, а также остатки по ценным бумагам и валюте. Как заказать нужные документы по ИИС

Чтобы понять, как правильно читать брокерский отчет, посмотрите нашу подробную инструкцию.

Документ формируется в режиме «Т-3», где «Т» — день формирования отчета. Это значит, что информация в отчете отображается с задержкой в 3 рабочих дня.

Например, вы продали 50 акций Газпрома 18 января 2021 года. Чтобы эти изменения отразились в брокерском отчете, нужно заказать его не раньше 21 января.

Как получить налоговый отчет?

Налоговый отчет — это документ, в котором отражается финансовый результат и налогооблагаемая база по всем сделкам на ИИС.

В документе отображаются только сделки с завершенными расчетами. Это значит, что биржа должна обработать сделку и завершить расчеты, а брокер — обработать информацию от биржи. Весь процесс обычно занимает пять рабочих дней с момента совершения сделки.

В налоговом отчете можно посмотреть промежуточный финансовый результат и налогооблагаемую базу в течение календарного года. Итоговый финансовый результат за закрытый год будет в справке 2-НДФЛ. Как заказать нужные документы по ИИС

Чтобы разобраться, как правильно читать налоговый отчет от Тинькофф Инвестиций, посмотрите нашу подробную инструкцию.

Как получить справку о доходах за пределами РФ?

Справка о доходах за рубежом — это документ, в котором отражаются выплаты дивидендов по иностранным акциям и удержанный с них налог. Такая справка нужна, чтобы вы смогли подтвердить факт удержания налога иностранными финансовыми регуляторами — тогда в России вам останется доплатить недостающий налог до ставки в 13%, которая установлена российским законодательством. Как заказать нужные документы по ИИС

Без подтверждающего документа в России придется заплатить полный налог в 13%, даже если часть налога уже была удержана за границей. В каких случаях нужно самостоятельно заплатить налог с инвестиций

Вот что значит содержимое такой справки:

Например, компания Apple объявила о том, что выплатит дивиденды в размере 10 $. Эмитент сам удержит 10% налога, поэтому вы получите: 10 $ − (10 $ × 10%) = 9 $.

Вы резидент РФ и поэтому платите налоги по ставке 13%. Эмитент уже удержал 10%, поэтому вам нужно доплатить еще 3%, то есть (10 $ × 3%) = 0,3 $.

Как получить выписку со счета ДЕПО?

Выписка со счета ДЕПО — это документ из депозитария, в котором отражаются остатки ценных бумаг на ваших счетах ДЕПО.

Если вам нужен оригинал выписки со счета ДЕПО, укажите это, когда будете отправлять документы в чат. Наш сотрудник уточнит время, когда вы сможете приехать в офис Тинькофф, чтобы забрать этот документ. Встреча пройдет по адресу: Москва, 2-я Хуторская улица, 38А, БЦ «Мирленд». Назначить встречу можно на любой день, включая выходные и праздники, с 9:00 до 21:00.

Где можно сделать 2 НДФЛ

Справка 2-НДФЛ содержит сведения о сумме полученных сотрудником доходов и сумме налога, который был начислен, удержан и перечислен предприятием-работодателем, и / или о доходах, НДФЛ с которых не был удержан налоговым агентом, и сумме неудержанного налога, который впоследствии человеку предъявляет к уплате ФНС налоговым уведомлением.

Заметим, что искать аббревиатуру «2-НДФЛ» на справке сейчас бессмысленно, из формы ее давно убрали, но название за справкой в обиходе сохранилось. Сохраним эту традицию и мы.

2-НДФЛ для налоговой:

Заполнить справку для налоговой вам поможет образец от «КонсультантПлюс». Посмотреть его можно бесплатно, оформив пробный доступ к системе.

2-НДФЛ для работника:

См. также материал «Зачем и куда нужна справка 2-НДФЛ?»

А где можно сделать справку 2-НДФЛ, решить легко. Этот утвержденный формат является общедоступным, а также входит в справочник отчетности любой бухгалтерской программы.

Оформляется ли справка 2-НДФЛ для ИП?

Для получения социальных льгот либо материальной помощи от федеральных или муниципальных органов физлицам обычно требуется предоставить справку о своих доходах, ведь сумма такой помощи напрямую зависит от размера дохода заявителя. С целью подтверждения своих доходов обычные граждане представляют справки, выданные и оформленные работодателями по утвержденной законом форме 2-НДФЛ.

Справки о доходах также требуются гражданам и для других целей, например для получения кредита. Говоря о справке 2-НДФЛ для ИП, нужно учитывать следующее.

Во-первых, данную справку они смогут получить от своего работодателя в случае, если совмещают предпринимательскую деятельность с работой по найму. Тогда ИП обращается к работодателю, который выдает ему справку 2-НДФЛ в обычном порядке. Но справку он получает только в отношении «зарплатных» доходов. Доходов от собственного бизнеса в ней не будет.

Во-вторых, на практике существуют и другие ситуации, когда ИП, занимающийся исключительно предпринимательством, может столкнуться с требованием справки 2-НДФЛ, например, когда он обращается в банк за кредитом, но не как ИП, а как обычное физлицо. В этом случае он, как и все граждане, получает от банка список необходимых к представлению документов, среди которых фигурирует справка 2-НДФЛ.

Однако следует понимать, что речь в данном случае может идти не о 2-НДФЛ, а об аналогичной справке о доходах, составленной предпринимателем в свободной форме (или по форме запрашивающей инстанции), поскольку 2-НДФЛ оформляют налоговые агенты, а ИП таковым является только по отношению к своим наемным работникам. А это значит, что 2-НДФЛ он может оформить на них, но не на себя.

См. также статью «Кто имеет право подписывать справку 2-НДФЛ?».

Также следует учитывать и нюансы применяемого ИП налогового режима. В большинстве ситуаций ИП, который находится на общей либо упрощенной системе налогообложения, вместо справки может предоставлять копии сданных в ИФНС деклараций 3-НДФЛ или по упрощенному налогу соответственно. При этом налоговая декларация с отметкой ИФНС (либо распечатанная квитанция о принятии отчета оператором налоговой службы) может полностью заменить справку о доходах.

Внимание! Сдавать 3-НДФЛ за 2022 год нужно по новой форме. О заполнении декларации ИП читайте в нашей статье.

Однако не все инстанции могут согласиться с такой заменой, ведь законом подтверждающая доходы ИП форма однозначно не установлена, а бюрократические инструкции специально для ИП не будут переписываться. Поэтому, если учреждение настаивает именно на 2-НДФЛ по доходам от предпринимательской деятельности, стоит уточнить, подойдет ли справка о доходах в свободной форме. В противном случае представить ее не получится.

В определенных случаях ИП может потребоваться справка о суммах уплаченных страховых взносов. Куда сдают такую справку, как и где ее получить (а за разные периоды ее выдают разные разные органы), вы можете узнать в КонсультантПлюс. Бесплатно получите пробный доступ к системе и переходите к разъяснениям эксперта.

Сервисы для заполнения 2-НДФЛ для сотрудников

Бесплатных онлайн платформ для заполнения справки 2-НДФЛ довольно много в сети. Например, перейдя по этой ссылке, вы попадете на сайт, где можно бесплатно заполнить 2-НДФЛ онлайн.

Здесь нужно ввести данные о:

Работники самостоятельно могут распечатать 2-НДФЛ в личном кабинете налогоплательщика. Справка оформляется за прошлый год. 2-НДФЛ будет подписана усиленной электронной подписью налоговой. Такую справку можно предоставить в банк при оформлении кредита. Подробности см. здесь.

Подать декларацию в налоговую и заплатить самостоятельно

Это самый муторный способ. Он подходит тем, у кого нерегулярный доход. Иначе все равно придется зарегистрировать ИП или оформить себя как самозанятого.

Каждый год вам придется заполнять и подавать декларацию и платить НДФЛ. В декларации вы должны указать все свои доходы по отдельности, даже если каждый месяц вы работали на 8 проектах одновременно.

Плюсы. Не нужно регистрировать самозанятость, ИП или ООО, вести бухгалтерию.

Минусы. Если у вас было много мелких заработков, в декларации придется указать их все. Подача декларации не избавит от риска ответственности незаконного предпринимательства, если ваша деятельность систематическая и приносит регулярный доход.

Какие еще документы подтверждают доходы ИП?

Дополнительным доказательством подтверждения доходов для предпринимателей, в случае требования 2-НДФЛ для ИП, является книга учета доходов и расходов, в т. ч. при ПСН. Необходимые страницы с указанием размера доходов можно скопировать и заверить. Также подтверждающими документами являются первичные документы: банковские выписки со счетов, приходные кассовые ордеры, договоры и прочее.

Также для подтверждения своих доходов предприниматель может предоставить имеющиеся первичные документы и кассовую книгу. Также выходом из положения для ИП может стать решение вести специальный регистр, в котором он будет фиксировать и систематизировать все полученные документы. При ведении подобного регистра следует брать за основу реквизиты, которые в соответствии с п. 4 ст. 10 закона о бухучете должны обязательно быть в документе.

Систематичное ведение такого регистра с отражением всех поступающих документов поможет ИП с легкостью подтвердить свои доходы как банкам, так и госорганам. Если же потребуется именно справка о доходах по «бюрократической прихоти» органов государственной или муниципальной власти, тогда следует оформить ее в произвольной форме.

Получить предпринимателю справку о доходах, составленную в ИФНС, обычно не представляется возможным, поскольку ни в Налоговом кодексе, ни в методических рекомендациях фискальной службы не содержится норм о подтверждении доходов ИП. До сих пор вопрос об официальном подтверждении доходов ИП на законодательном уровне не урегулирован.

Работать только по договору

Самый простой вариант для фрилансера — заключить договор с заказчиком. Если заказчик — ИП или компания, он станет вашим налоговым агентом и удержит налог из вашего дохода.

По договору вы будете работать официально, поэтому сможете получить у клиента справку о доходах, в народе — , чтобы оформить кредит или получить визу.

Не каждый заказчик согласится подписать договор: у него появится дополнительное бремя в виде лишней отчетности и страховых взносов.

Плюсы. Вам не нужно самостоятельно думать о налогах — их удержит заказчик.

Минусы. На заказчика ложится дополнительное бремя: нагрузка на бухгалтера и страховые взносы сверх вашей зарплаты. Возможно, в обмен на заключение договора заказчик предложит вам уменьшить стоимость работ. Если заказчик — обычный человек без статуса ИП, налог придется рассчитать и уплатить самостоятельно.

Это железный вариант сделать все по закону и избежать любых рисков. Особенно если вы зарабатываете только фрилансом и у вас регулярный доход.

Если доход нерегулярный, например вы изредка печете торты на заказ, консультируете по правовым вопросам или составляете договоры, можно просто сдавать декларацию по итогам года и платить 13% или 15% от дохода. Это может быть даже удобнее, потому что не надо думать про бухгалтерию и счет в банке.

Плюсы. Как ИП, вы можете выбрать упрощенную систему налогообложения и платить один налог со ставкой 6%. Есть и другие варианты: патент, когда вы платите определенную сумму за определенный период в рамках года, или АУСН, где подсчет налога максимально прост.

Благодаря современным сервисам отчетности вести и отчитываться по ИП несложно. Юрлица любят работать с ИП, потому что для них это легально и легко.

Минусы. Нужно подумать про онлайн-кассы, счет в банке и бухгалтерию. А еще лицензии и фиксированные страховые взносы, которые не зависят от дохода.

Калькулятор 2-НДФЛ — расчет НДФЛ онлайн

Такой калькулятор есть на нашем сайте.

Достаточно заполнить графу «Сумма оклада» и выбрать подходящую ставку. Калькулятор может учитывать доходы по разным ставкам, а также следующие вычеты: расходы на собственное обучение и обучение детей, на благотворительность, лечение, в том числе дорогостоящее, пенсионные платежи и расходы на покупку или проценты по кредиту на недвижимость, профессиональные вычеты.

Об особенностях оформления корректирующих справок читайте в материале «Как заполнить 2-НДФЛ при перерасчете налога за прошлые периоды?».

Запомнить

Платить налоги — это конституционная обязанность граждан. Если от этой обязанности уклоняться, можно попасть на штраф, а за крупную задолженность даже предусмотрена уголовная ответственность.

Доначисление налогов и пеней. Если налоговая узнает, что человек — резидент РФ не платил НДФЛ, она может доначислить к уплате налог за три года, предшествующие году проведения проверки: 13% от доходов до 5 000 000 ₽ в год и 15% с превышения. И пеню за просрочку — ключевой ставки ЦБ за каждый день. Ставка для нерезидентов — 30%.

Штраф. За неуплату налогов без умысла штраф — 20% от недоимки, а если с умыслом — до 40%.

Если на услугах людям без статуса ИП вы зарабатываете в месяц 30 000 ₽, не сообщаете об этом в налоговую и та докажет умысел, штраф за год составит 18 720 ₽: 30 000 ₽ × 12 месяцев.

Уголовка. Уголовная ответственность грозит тем, кто очень давно и много не платит налоговой. Простым гражданам — фрилансерам или владельцам квартир — вряд ли стоит бояться, но мы обязаны вас предупредить.

Если за три года задолженность по налогам составит 2 700 000 ₽, то по уголовному кодексу могут заставить заплатить 300 000 ₽ штрафа или посадить на год в тюрьму.

Незаконное предпринимательство. Если деятельность человека становится систематической и приносит регулярный доход, это уже предпринимательство. За бизнес без госрегистрации могут привлечь к административной ответственности и заставить платить 2000 ₽ штрафа.

Если доход за время незаконного предпринимательства превысит 2 250 000 ₽, грозит уже не административная, а уголовная ответственность — штраф до 300 000 ₽.

В итоге может накопиться большая сумма — в десятки раз больше той, что добровольно.

Вопрос лишь в том, узнает ли налоговая о ваших доходах и решит ли их учесть.

Перейти на налог на профессиональный доход

Это еще один способ оформить бизнес, который приносит регулярный доход, по закону. Мы уже писали о нем очень много и подробно и будем писать еще.

Налог на профессиональный доход подходит и физическим лицам, которые зарабатывают услугами или товарами своего производства, и ИП, у которых доход не больше 2 400 000 ₽ в год.

Этот налог нужно платить со всех доходов, которые поступают в рамках профессиональной деятельности, то есть с выручки от клиента. Если перейти на новый режим, можно будет платить меньше: 4% от дохода при работе с физлицами без статуса ИП и 6% — с ИП и компаниями. А еще забыть про , социальные взносы и декларации. По итогам месяца налоговая сама рассчитает налог и покажет в мобильном приложении сумму к уплате.

Минусы. Пользоваться этим режимом смогут только те, у кого доход не больше 2 400 000 ₽ в год, доходы сверх лимита будут облагаться НДФЛ по другим режимам. В социальный фонд с НДФЛ ничего не идет.

Что может привлечь налоговую

У налоговой достаточно инструментов для выявления доходов, с которых не заплатили налоги. Но как именно ей это удастся сделать в конкретном случае и кому не повезет, заранее никто не знает. Один человек может годами проводить через свой счет миллионы рублей, не платить налоги и никогда не попасться. А другой может разочек получить 100 тысяч за халтурку, не заплатить налоги и получить штраф.

Вот какими способами налоговая может находить незадекларированные доходы.

Проверка счетов. Заинтересовать налоговую может то, что к вам на счет регулярно поступают крупные суммы. Налоговой не составит труда доказать систематичность получения доходов после проверки счетов.

Банки обязаны по запросу налоговой сообщать об открытии и закрытии счетов и изменении реквизитов граждан.

Налоговая вправе потребовать выписку по счету в четырех случаях:

Если есть эти основания, банк обязан предоставить налоговой выписку по счетам. Банк не вправе спрашивать, почему налоговая просит информацию о счете. После запроса из налоговой у банка есть 3 дня, чтобы предоставить выписку инспекции, в противном случае банк оштрафуют.

Подозрительные операции. Банки обязаны бороться с отмыванием денег и сообщать о подозрительных операциях в Росфинмониторинг. Если покажется сомнительным, операцию по счету могут заблокировать до выяснения обстоятельств. Это не прихоть банка, а требование закона. Придется объяснить, откуда деньги. Но не налоговой, а именно банку.

Регулярная деятельность в соцсетях. Налоговые инспекции не скрывают, что проверяют услуги в соцсетях, чтобы выявить нарушения. Уже был случай, когда Тверская налоговая провела рейд и вычислила незарегистрированную кондитерскую. Что это было — непонятно, такого понятия, как рейды, у налоговой формально нет. Но факт остается фактом: налоговики следят за незаконным предпринимательством.

Автоматически налоги при этом они не доначислят, но могут сделать так, что вы сами во всем признаетесь: вызов на допрос в налоговую не самое приятное дело. Особенно когда и правда есть незадекларированный доход.

Каждая налоговая проверка должна быть экономически целесообразна для бюджета. Но проверить могут кого угодно. Поводом может стать жалоба покупателя или соседа.

Не платить налоги — незаконно и рискованно. А платить налоги можно . Выберите удобный способ.

Как отчитаться

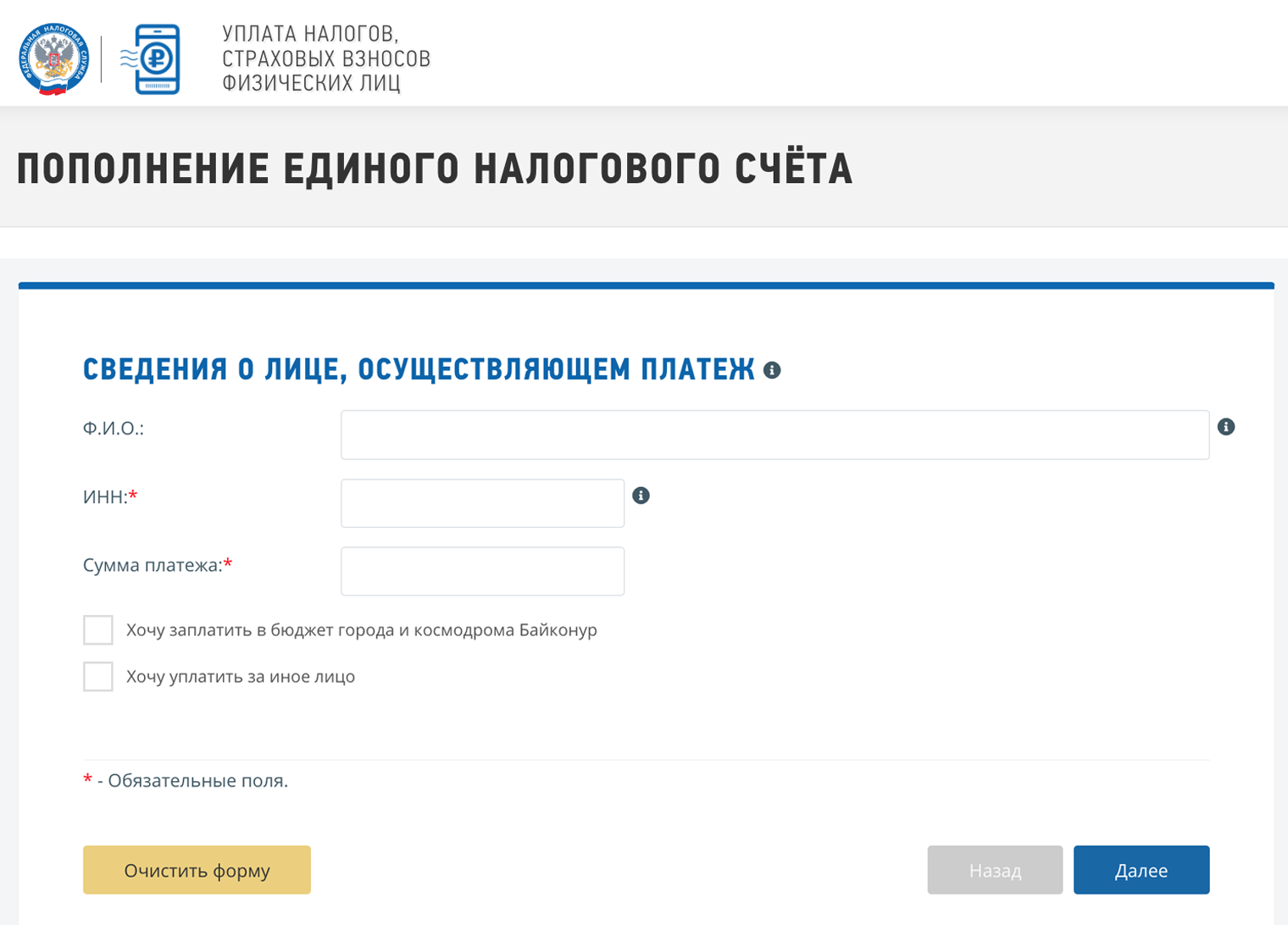

С 2023 года НДФЛ вместе с другими налогами надо уплачивать через единый налоговый счет — ЕНС. Раньше все налоги приходилось перечислять в бюджет по платежным поручениям с конкретными реквизитами. Сейчас деньги с ЕНС сотрудники ИФНС списывают по сроку уплаты конкретного платежа.

Уплата НДФЛ обычными гражданами состоит из трех этапов: заполнения декларации, отправки декларации и самого платежа.

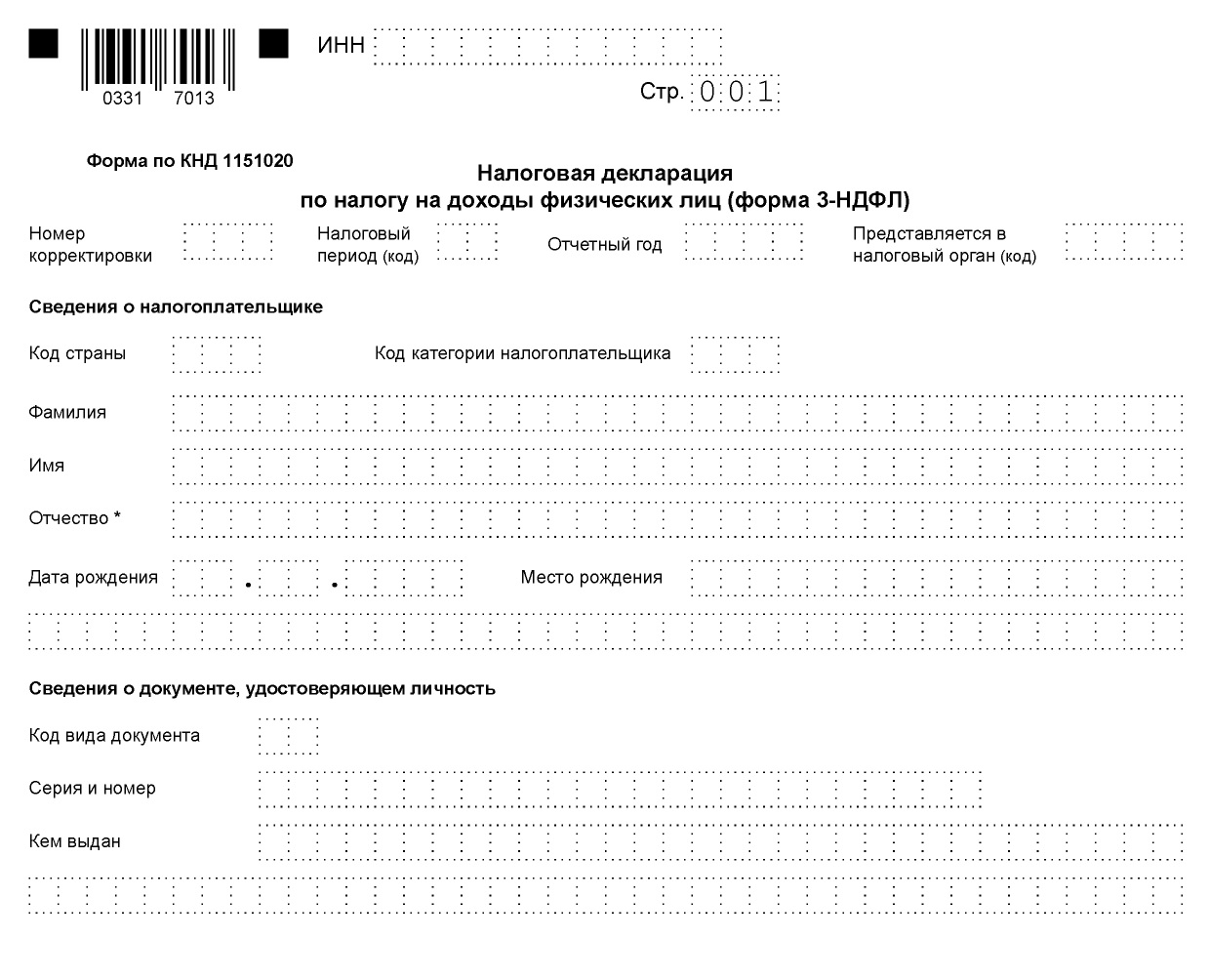

Идентификационный номер налогоплательщика можно взять из свидетельства о постановке на налоговый учет или уточнить на сайте Тинькофф Банка. Поле «ИНН» можно оставить пустым — декларацию все равно примут.

В графе «Налоговый период» укажите, за какой год отчитываетесь.

Номер вашей инспекции. Это налоговая по месту жительства. Уточнить номер можно на сайте налоговой службы.

В графе «Код категории налогоплательщика» 760 — это код для физических лиц.

В графе «Сведения о документе» все данные заполняйте, как в паспорте (код 21). Если заполняете от руки, пишите заглавными печатными буквами. Если данных нет, ставьте прочерки.

В графе «Документ» укажите реквизиты доверенности, если подавать декларацию будете не вы.

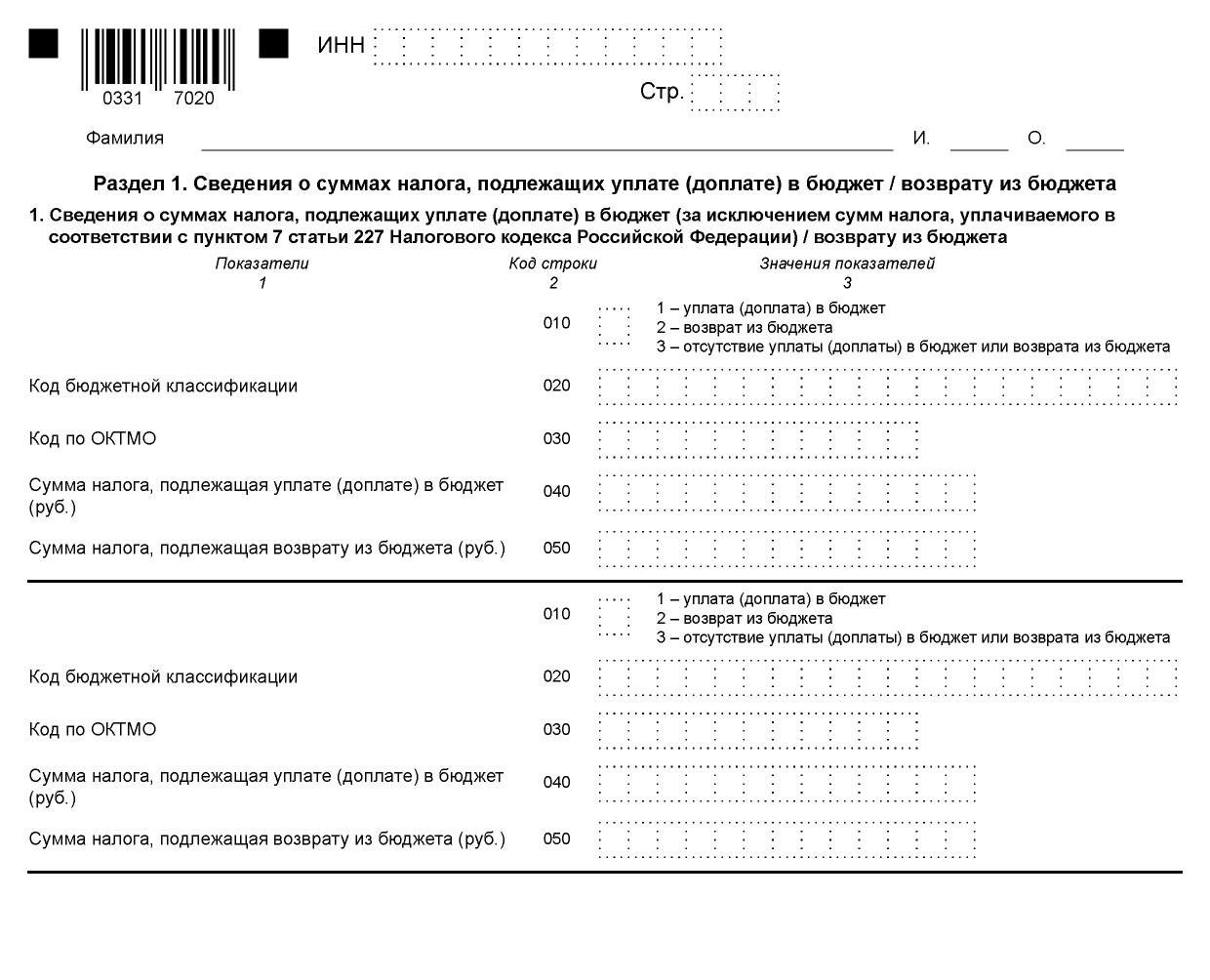

Код бюджетной классификации. Если вы не ИП, не нотариус и не иностранец, указывайте 18210102030011000110.

Подать декларацию в налоговую. Декларация подается в налоговую по месту постоянной прописки человека.

Подать документ в инспекцию на бумаге можно лично, через представителя или по почте ценным письмом с описью вложения. Если подавать лично, нужно два экземпляра: на втором налоговая поставит отметку с датой приема и вернет вам. Если по почте, дата подачи декларации — это дата отправки письма.

Электронную декларацию можно подать также через оператора электронного документооборота, а бумажную — через МФЦ. Очень важно, чтобы форма декларации соответствовала году, за который ее подают. Формы часто меняются — ищите подходящую, а не любую.

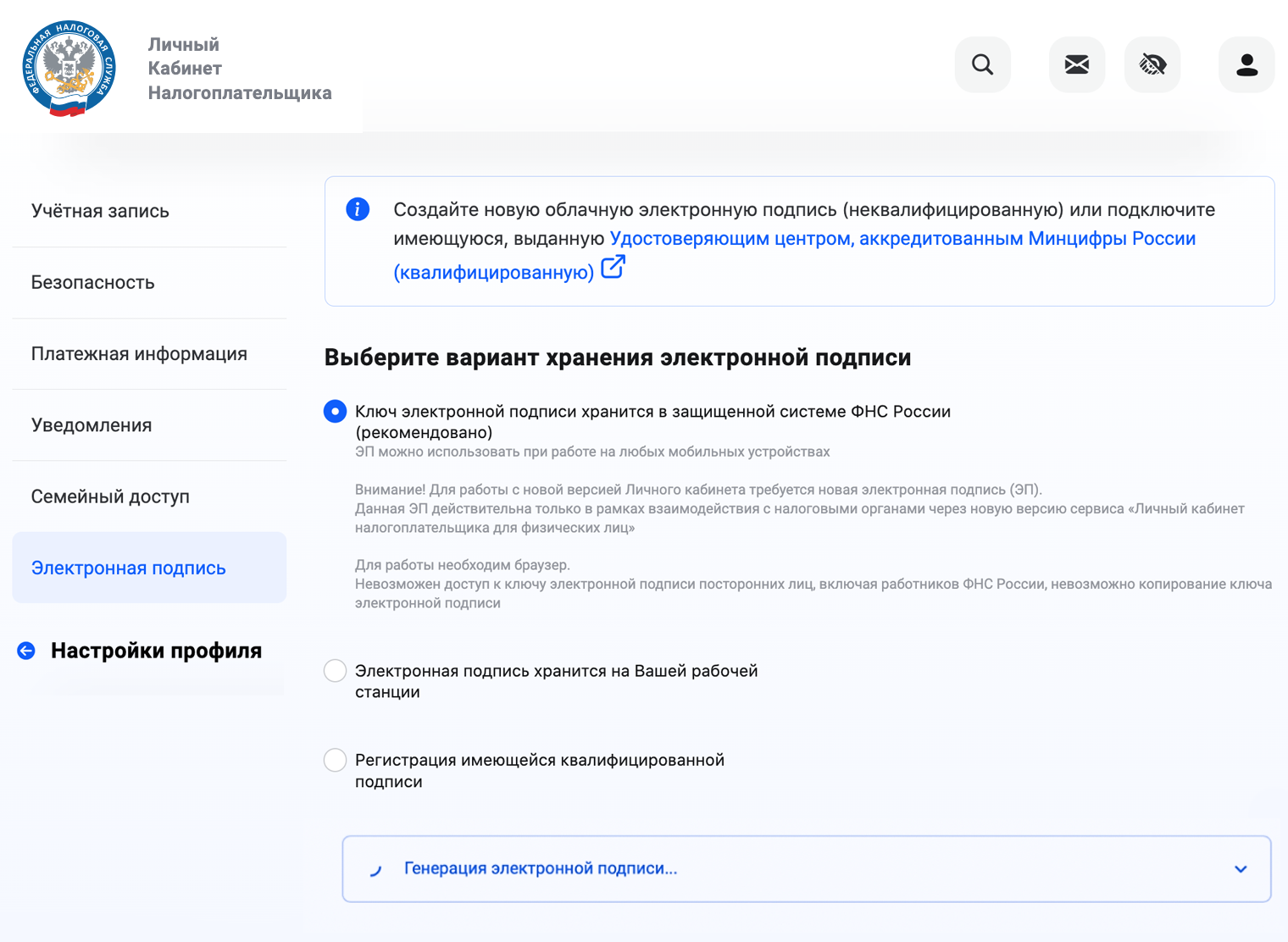

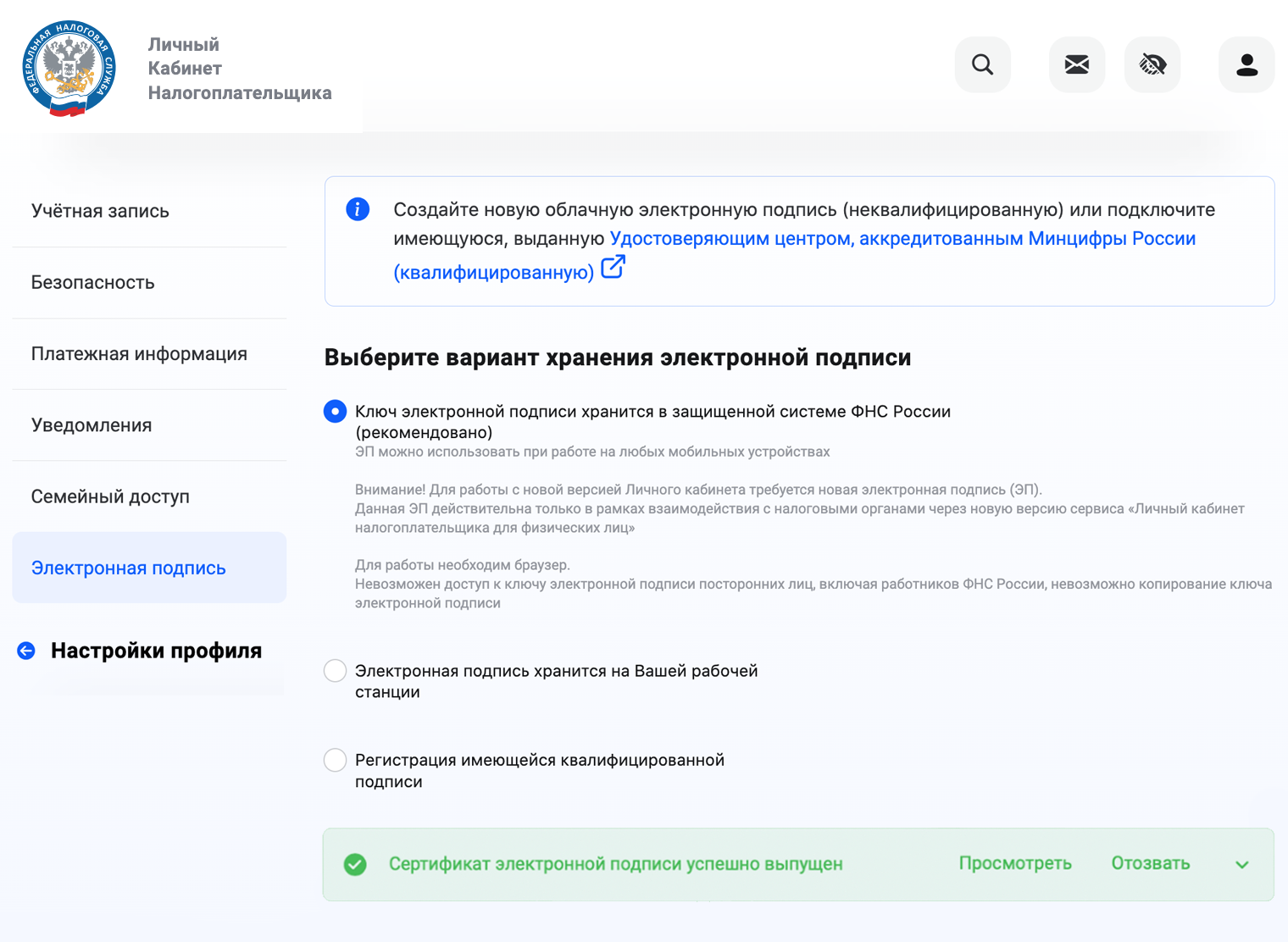

В личном кабинете можно выбрать разные способы подачи декларации 3-НДФЛ

Генерация усиленной неквалифицированной электронной подписи в личном кабинете налогоплательщика

Электронная подпись готова. На ее формирование уходит несколько минут

Заплатить налог. Сумму, которую вы указали в декларации, надо заплатить не позднее 15 июля года, следующего за отчетным. Если это выходной, срок сдвигается на ближайший рабочий день.

последний день уплаты НДФЛ

Налоги можно платить не только за себя, но и за других. То есть можно заплатить за мужа или брата со своей карты — деньги уйдут куда надо.

Заплатить можно :

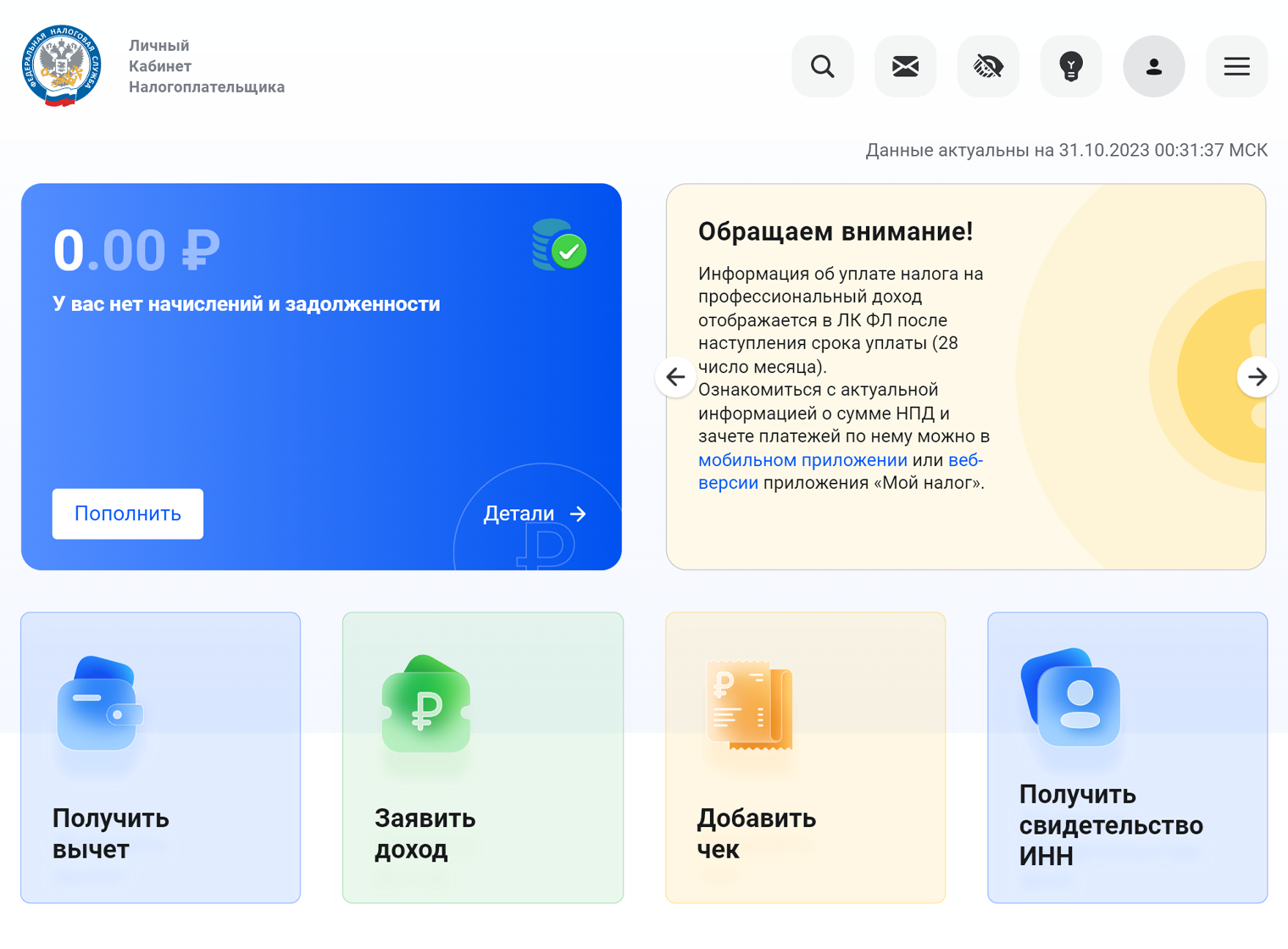

Оплата в личном кабинете налогоплательщика

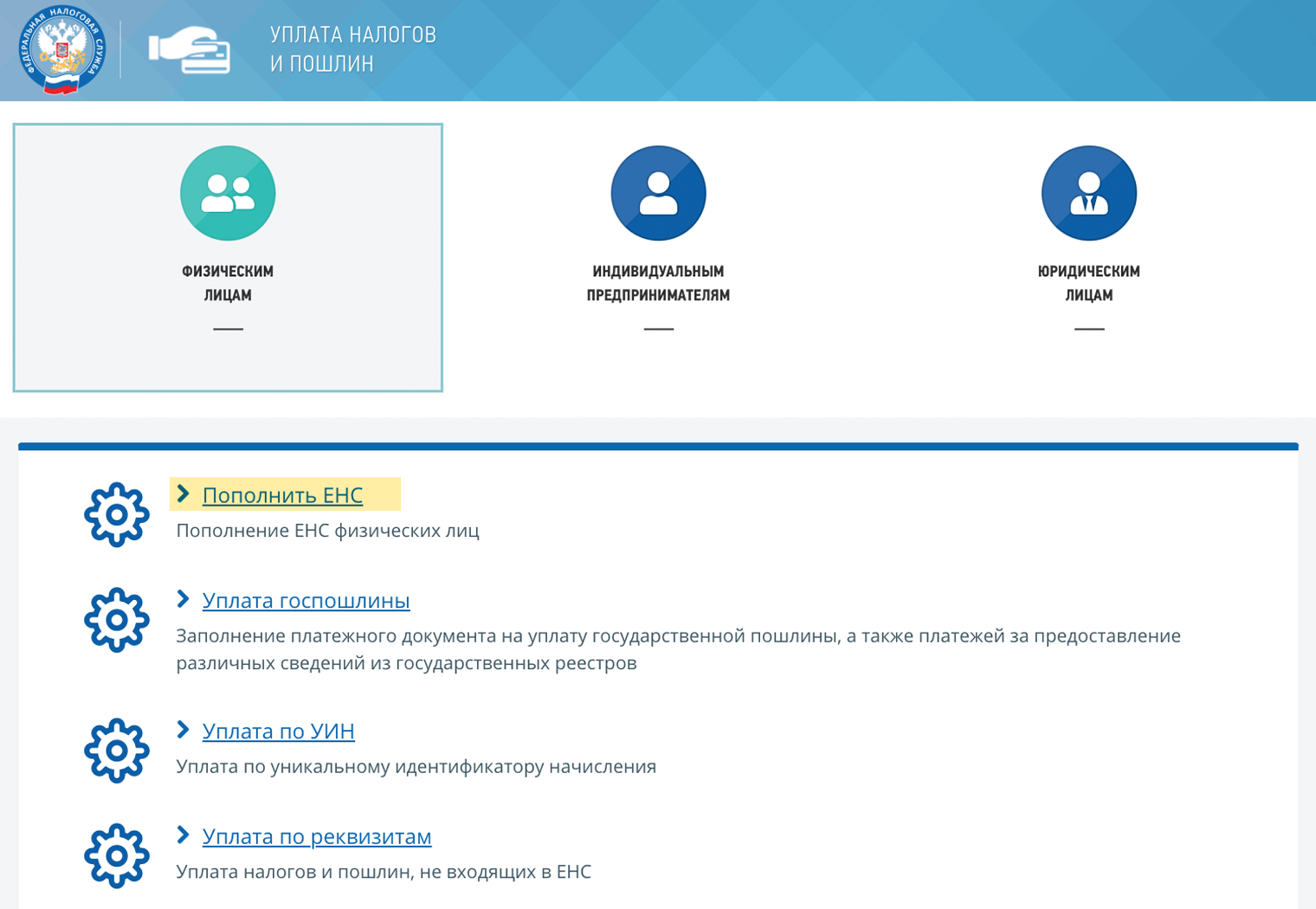

Чтобы сформировать платежное поручение на сайте налоговой и уплатить НДФЛ, необходимо выбрать «Пополнить единый налоговый счет» в качестве вида платежа и следовать инструкции

Когда сформируется платежное поручение, ему автоматически присвоят индекс. По нему можно заплатить налог на сайте банка

За что не надо отчитываться

Не все доходы облагаются НДФЛ. Перечень необлагаемых приведен в статье 217 НК РФ.

Это, например, пособия по безработице, беременности и родам, пенсии, вознаграждения за донорскую помощь, алименты, гранты, выплаты в связи со стихийным бедствием или стипендии.

Если вы продали машину, на которой ездили три года и больше, или если вам досталась дача от бабушки, а дедушка подарил свой участок в Ярославской области, по закону налог вы платить не должны. Хотя бывает, что налог нужно платить даже два раза. И наоборот: налог исправно платили, а потом налоговая требует еще.

Со всех остальных доходов придется заплатить НДФЛ.

В каком виде сдавать расчет 2-НДФЛ

Согласно п. 1 ст. 230 НК РФ налоговые агенты ведут учет доходов, полученных наемными работниками, в том числе по гражданско-правовым договорам. Также в обязанности налогового агента входит учет всех льгот, предоставляемых работнику.

П. 2 ст. 230 НК РФ говорит о том, что сведения о начисленных доходах и удержанном и уплаченном в бюджетную систему налоге должны быть поданы в налоговую инспекцию по месту постановки на учет в составе формы 6-НДФЛ.

ВНИМАНИЕ! До конца 2020 года работодатели подавали 2-НДФЛ как самостоятельный отчет. С 2021 года сведения о доходах сотрудников подаются в составе расчета 6-НДФЛ как Приложение № 1.

О том, как заполнить справку о доходах, полученных сотрудниками в 2022 году, рассказали эксперты «КонсультантПлюс». Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

2-НДФЛ также нужно выдать работникам по их просьбе в течение 3 дней. О подрядке выдачи 2-НДФЛ сотрудникам, читайте здесь.

В случае невозможности в силу различных причин воспользоваться специальными программными средствами, позволяющими заполнить и распечатать справки 2-НДФЛ, можно прибегнуть к услуге по заполнению 2-НДФЛ онлайн. Рассмотрим сервисы, которые позволяют это сделать бесплатно.

Как сделать справку 2 НДФЛ в 1С

О том, как сделать справку 2-НДФЛ, расскажем далее.

В программе 1С, как и в любой другой бухгалтерской программе, справка заполняется в составе годового расчета 6-НДФЛ индивидуально для каждого физического лица. В случае если налогоплательщик в течение периода получал доход, облагаемый по разным ставкам налога, необходимо включить все виды полученного дохода в один документ. Заполнение в данном случае происходит для каждой ставки налога последовательно.

Существующая структура справки подразумевает автоматическое зполнение каждого раздела в программе 1С. Исключение составляют данные об имущественных и социальных вычетах. Эти сведения вносятся в том случае, если такие вычеты налогоплательщику предоставляются. Общая структура справки для работника следующая:

См. также «Где можно взять (получить) справку 2-НДФЛ?».

Ответственность за несдачу 2-НДФЛ

Независимо от того, как и кем заполнялся отчет 6-НДФЛ, а за более ранние периоды справка 2-НДФЛ (онлайн или с помощью программных средств), а также от того, как предприятие обязано сдавать отчетность (на бумажном носителе или в электронном виде), ответственность за ее несдачу или несвоевременную сдачу возлагается (в соответствии со ст. 126 НК РФ) на налогового агента. С 2016 года перечень санкций дополнен ст. 126.1 НК РФ, предусматривающей ответственность за недостоверность сведений, поданных налоговым агентом в ИФНС.

Более подробно об ответственности за ошибки в отчетности по НДФЛ см. здесь.

ВАЖНО! Сроки представления 2-НДФЛ в составе расчета 6-НДФЛ с 1 января 2023 г. изменятся, они будут приходиться на 25 февраля года, следующего за отчетным. В 2023 году эта дата выпадает на субботу, поэтому у налоговых агентов будет два дополнительных дня в запасе для подготовки и отправки отчетности по НДФЛ, уложиться нужно будет до 27 февраля 2023 года. Подробности о сроках представления НДФЛ-отчетов в 2023 году читайте здесь.

Общие рекомендации по заполнению

Существуют общие рекомендации по отражению сведений в форме 2-НДФЛ, основанные на Рекомендациях по ее заполнению. Сделать 2 НДФЛ проще, используя данные положения:

Все эти реквизиты указываются в заголовке к документу.

Поле «Налоговый агент» также должно присутствовать на всех страницах справки.

Образец заполнения этой справки для работника можно посмотреть в «КонсультантПлюс», бесплатно, оформив пробный доступ.

См. также материал «Какой срок действия справки 2-НДФЛ».

Итоги

Индивидуальному предпринимателю для подтверждения своих доходов для госорганов, финансовых учреждений и таможенной службы может потребоваться справка, свидетельствующая о его доходах. Сложностей с оформлением справки по форме 2-НДФЛ не возникает только у ИП, совмещающих предпринимательство с наемной работой. Работающие на ОСНО и УСН физлица могут оформить себе справку сами в свободной форме (или на бланке установленной запрашивающей инстанцией формы).

ИП на ПСН может подтвердить свои доходы книгой доходов и расходов.

В любом случае, учитывая изложенные в статье нюансы, мы рекомендуем при поступлении запроса на предъявление справки 2-НДФЛ уточнить у запрашивающей ее инстанции, какой именно документ подойдет для подтверждения доходов ИП.

См. дополнительно: «Порядок выдачи справки 2-НДФЛ работнику».

2-НДФЛ с 2021 года представлять в ФНС не нужно, т.к. теперь сведения подаются в составе расчета 6-НДФЛ. Теперь справку о доходах нужно формировать только по запросу сотрудника. Онлайн 2-НДФЛ можно сформировать в личном кабинете налогоплательщика, либо заполнив соответствующие поля на сторонних онлайн-сервисах.

Справка 2-НДФЛ за 2022 год и более поздние периоды оформляется на 2-х отдельных бланках: для налоговой и для выдачи работнику. Заполнить оба формуляра можно в специальзированных программах для ведения бухгалтерского и налогового учета или скачав бланк на нашем сайте.